این روند نشان میدهد در ماههای اخیر بانکها به دلیل «کمبود منابع»، تمایل دارند از دارایی خود نزد بانک مرکزی استفاده کنند. از سوی دیگر سیاستگذار پولی سعی دارد در وضعیت رکود تورمی، نیاز بانکها را از طریق رشد ضریب فزاینده نقدینگی رفع کند.

گروه بازار پول: آمارهای بانک مرکزی نشان میدهد که در 8 ماه نخست سال جاری 42.7 درصد از «نسبت ذخایر اضافی به کل سپردهها» کاسته شده که این روند نسبت به مدت مشابه سال گذشته حدود 6 واحد درصد افت کرده است، از این روند آماری میتوان دو سیاست در بانک مرکزی و بانکهای تجاری نتیجهگیری کرد: نکته اول این موضوع که در بانکهای تجاری، تخصصی و موسسات اعتباری، به دلیل افزایش نرخ سود بانکی نسبت به تورم و مثبت شدن نرخ سود واقعی بانک در ماههای اخیر، میل به دریافت نقدینگی و همچنین اعطای وامها افزایش یافته است. در نتیجه بانکها تلاش میکنند با تجهیز منابع خود از سمت ذخایر اضافی، از این منابع در بازار بین بانکی یا تسهیلاتدهی استفاده کنند. از سوی دیگر، سیاستگذار اقتصادی نیز که با چالش «رکود تورمی» مواجه است، به دلیل عدم استفاده از پول پرقدرت، بهدنبال این موضوع است که سطح نقدینگی را از سمت ضریب فزاینده (کاهش نسبت ذخایر اضافی باعث رشد ضریب فزاینده میشود.) بالا برده تا هم منابع مالی بنگاههای کارآ را تامین کند و هم به سیاستهای ضدتورمی خود تداوم دهد.

کاهش نسبت ذخایر اضافی بانکها

یکی از مهمترین چالشهای اقتصاد در وضعیت کنونی کمبود منابع بنگاهها با وجود رقم نقدینگی بالای اقتصاد است. بررسیها نشان میدهد که در آبانماه سال جاری حجم نقدینگی به 670 هزار میلیارد تومان رسید که نسبت به مدت مشابه سال قبل 26.3درصد افزایش یافته است؛ اما بهرغم رشد بالای حجم نقدینگی مشاهده میشود که بانکها و بنگاههای اقتصادی در جذب منابع با مشکل روبهرو هستند.

یکی از متغیرهایی که میتواند این روند را تایید کند «کاهش نسبت ذخایر اضافی به کل سپردهها» است.

آمار بانک مرکزی حاکی است که در 8 ماه نخست سال جاری نسبت ذخایر اضافی به کل سپردهها 42.7 درصد کاهش یافته است. این روند نسبت به 8 ماه نخست سال گذشته نیز کمتر بوده است، بر اساس آمار بانک مرکزی در 8 ماهه نخست سال گذشته نسبت ذخایر اضافی به کل سپردهها کاهش 36.9 درصدی داشته است؛ بنابراین با مشاهده دو آمار از هشت ماه نخست سال جاری و مدت مشابه سال قبل میتوان دریافت که نسبت ذخایر اضافی در حال کاهش است.

اثر ذخایر اضافی بر ضریب فزاینده

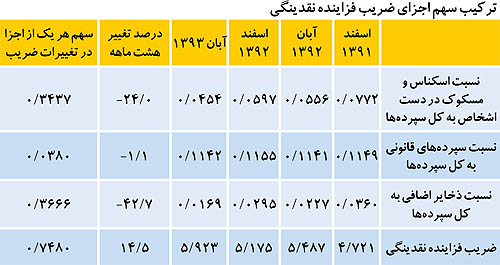

در ادبیات اقتصادی، «نسبت ذخایر اضافی به کل سپردها» در کنار دو جزء «نسبت سپرده قانونی به کل سپردهها» و «نسبت اسکناس و مسکوک در دست اشخاص به کل سپردهها» سه جزء اصلی «ضریب فزاینده نقدینگی» را تشکیل میدهند. ضریب فزاینده نقدینگی بهطور کلی، قدرت افزایش حجم پول در بانکهای تجاری را نشان میدهد.

ذخایر اضافی بانکها نزد بانک مرکزی یکی از اقلام سمت بدهی ترازنامه بانک مرکزی بوده و از جهت دیگر، جزو دارایی بانکها محسوب میشود. ذخایر اضافی را میتوان از دو دیدگاه بررسی کرد: نخست از دید بانکهای تجاری و تخصصی که این ذخایر جزو دارایی بانک با قدرت نقدشوندگی بالا در مقایسه با سایر داراییها محسوب شده و بانکها به منظور مدیریت و پوشش ریسک نقدینگی از این ذخایر اضافی استفاده میکنند.

از دیدگاه بانک مرکزی نیز هدف از نگهداری ذخایر اضافی، اعمال سیاستهای مناسب برای کنترل و مهار نقدینگی از طریق جذب منابع مازاد بانکها است. البته کاهش نقدینگی با تغییر در ذخایر اضافی از سمت کاهش ضریب فزاینده صورت میگیرد و اثری بر پایه پولی ندارد.

تغییر رفتار بانکها

نرخ سود ذخایر اضافی نیز در هر کشور با توجه به سیاستهای پولی آن متفاوت است. در حال حاضر اکثر بانکهای مرکزی برای ذخایر اضافی سود پرداخت میکنند، با افزایش نرخ سود ذخایر اضافی میتوان حجم بیشتری از منابع را در اختیار گرفت و به نوعی ضریب فراینده نقدینگی را کاهش داد.

این سیاست باعث میشود که حجم نقدینگی اقتصاد نیز کاهش یابد. از سوی دیگر در مواقعی که میزان نقدینگی قابل استفاده یا سیال در یک اقتصاد کاهش یابد، بانک مرکزی با کاهش نرخ سود ذخایر اضافی، موجبات افزایش حجم نقدینگی را فراهم میآورد. بررسیها نشان میدهد در سالهای گذشته ذخایر اضافی روند افزایشی داشت. بهعنوان مثال حجم ذخایر اضافی در آبان سال 88 نسبت به مدت مشابه سال قبل از آن دو برابر شده بود؛ اما آمار جدید بانک مرکزی از تغییر رفتار بانکها در ذخایر اضافی پرده برمیدارد. این آمار نشان میدهد که در ماههای اخیر ذخایر اضافی بانکها نزد بانک مرکزی در حال کاهش بوده است. شنیدهها حاکی از آن دارد در حال حاضر سودی به ذخایر اضافی بانکها از سوی بانک مرکزی تعلق نمیگیرد؛ اما به دلیل انسداد منابع در بانک مرکزی، امکان دسترسی به این منابع از سوی بانکها تجاری و تخصصی وجود نداشت؛ اما در ماههای گذشته، سیاست بانک مرکزی در قبال ذخایر اضافی تغییر کرده و به نظر میرسد در زمانی که بانک مرکزی به دلیل سیاستهای ضد تورمی، سعی در کنترل پایه پولی دارد، امکان دسترسی بانکها ( به ویژه در بانکها دولتی) را به ذخایر اضافی فراهم آورده تا از این طریق «شارژ منابع بانکی از یک مسیر جدید صورت گیرد.»

کاهش نسبت ذخایر اضافی بانکها به کل سپردهها؛ اگرچه اثر به صورت مستقیم پایه پولی ندارد، اما با افزایش ضریب فزاینده نقدینگی، سطح کل نقدینگی و به تبع آن نرخ تورم افزایش خواهد یافت. بررسیها حاکی از آن است که ضریب فزاینده در 8 ماه نخست سال جاری 14.5 درصد افزایش یافته است. طبق آمار ضریب فزاینده نقدینگی از 5.17 واحد در اسفند سال گذشته به 5.92 واحد در آبان سال جاری رسیده و نزدیک به نیمی (معادل 0.36 واحد) از رشد ضریب فزاینده طی این مدت به دلیل کاهش نسبت ذخایر اضافی بوده است؛ بنابراین عامل مذکور، نقش قابل توجهی در رشد ضریب فراینده و به تبع آن حجم کل نقدینگی داشته است.

دو عامل موثر در کاهش ذخایر اضافی

در حالی که مقدار نقدینگی در سطح کلان اقتصادی رقم قابل توجهی است، اما در وضعیت کنونی همچنان تقاضا برای دریافت نقدینگی در سطح بالایی است. این موضوع باعث شده که سیاستگذار پولی، در جهت تامین منابع نقدینگی از سمت افزایش ضریب فزاینده باشد که از آن بهعنوان «سالم سازی اجزای نقدینگی» یاد میشود.

در ماههای گذشته دو سیاست مهم باعث کاهش ذخایر اضافی شده است: نخست در سمت بانکها و موسسات اعتباری، به دلیل بالا بودن نرخ سود بانکی نسبت به نرخ تورم و مثبت شدن نرخ واقعی سود بانکی، میل به وام دهی افزایش یافته و بانکها سعی دارند با دسترسی به داراییهای خود، از جمله ذخایر اضافی (که در بانک مرکزی به آن هیچ سودی تعلق نمیگیرد)، استفاده کرده و با وام دهی این منابع در بازار بین بانکی و همچنین به افراد و بنگاهها، از مزایای نرخ سود مثبت بهرهمند شوند.

از سوی دیگر، از سمت سیاستگذار نیز در وضعیتی که تقاضای نقدینگی در صنایع و بنگاهها در سطح بالایی قرار دارد و برای خروج از رکود و افزایش رشد اقتصادی، لازم است منابع بنگاههای کارآ، تامین شود، با افزایش نقد شوندگی ذخایر اضافی زمینه را برای تزریق و شارژ منابع مالی فراهم کرده است؛ اما باید توجه داشت که این مسیر نیز به افزایش رشد نقدینگی منجر میشود، اگر چه تغییری در حجم پایه پولی ایجاد نمیکند.

به بیان دیگر، آمار کاهشی در نرخ رشد پایه پولی در 8 ماه نخست سال جاری و افزایش ضریب فزاینده (بهویژه از طریق کاهش نسبت ذخایر اضافی) باعث شده که در سیاستهای پولی چرخشی صورت گیرد و به جای تحریک نقدینگی از سوی پول پر قدرت گرایش به افزایش ایجاد پول در بانکهای تجاری باشد تا از یکسو تبعات تورمی کمتری در پی داشته و از سوی دیگر، موجبات افزایش رشد اقتصادی فراهم شود.

روزنامه دنیای اقتصاد