مرکز پژوهشهای مجلس با انتشار گزارشی تحلیلی، به بررسی دو رویکرد در زمینه سیاستگذاری در بازار ارز ایران پرداخت و راهکار اساسی برای حل وفصل چالشهای پیش روی بازار ارز را کنترل تورم از طریق افزایش انضباط مالی دولت برشمرد؛ بازوی مطالعاتی قوه مقننه، رویکرد «افزایش نرخ ارز متناسب با افزایش تورم» را بررسی کرده و با پذیرش بهبود قدرت رقابت تولید داخلی به کارگیری این رویکرد، تاکید میکند: با وجود اینکه در دو دهه اخیر، نرخ اسمی ارز بیش از هفت برابر افزایش یافته، به دلیل افزایش شدید تورم، نرخ حقیقی دلار حدود یک چهارم شده است، اما اگر قرار بود نرخ اسمی دلار متناسب با اختلاف تورم داخلی و خارجی افزایش یابد، این نرخ باید حدودا 26 برابر میشد که سیاستی غیرعملی است. مرکزپژوهشها، در این گزارش تصریح کرده است: این استدلال که دولت برای تامین کسری بودجه خود نرخ ارز را بیش از میزان واقعی آن تعیین میکند، استدلال درستی نیست. این مرکز تاکید میکند که راهکار اصلی رفع چالشهای بازار ارز ایران، نه در این بازار که در کنترل تورمهای دورقمی از طریق محدود کردن دسترسی دولت به منابع ارزی فروش نفت است.

مرکز پژوهشهای مجلس بررسی کرد

چالشهای بازار ارز ایران

مرکز پژوهشهای مجلس با تحلیل چالشهای موجود در بازار ارز ایران یکی از مهمترین راهکارها برای حل چالشهای مدیریت ارزی در ایران را «هدایت دولتها در مسیر انضباط مالی و تشکیل صندوق توسعه ملی» میداند.

بازوی پژوهشی مجلس با تاکید بر اینکه نمیتوان چالشهای مدیریت ارزی را به تنهایی در بازار ارز، مرتفع کرد، معتقد است: اگر بازار ارز و رژیم ارزی را در مجموعه اقتصاد ایران و بهویژه مرتبط با بخش نفت و بودجه نفتی دولت بررسی کنیم، راهحل مشخصی برای این مساله وجود خواهد داشت که همان راهحل کشورهای نفتی یعنی صندوقهای ارزی برای نظم بخشیدن به بودجه دولتها است.

مرکز پژوهشهای مجلس با اشاره به مطرح شدن «تشکیل صندوق توسعه ملی» در قانون برنامه پنجم، فعالیت این صندوق را از یک سو، برای هدایت دولتها در مسیر انضباط مالی و خروج درآمدهای نفتی از اختیار صد درصدی دولتها، موثر میداند و از سوی دیگر، موجب کاهش تورم در کشور قلمداد میکند.

مرکز پژوهشهای مجلس با انتشار این گزارش به توضیح رویکردهای موجود در کشور که برای حل چالشهای ارزی مطرح میشود، نیز میپردازد. این گزارش با رد رویکرد افزایش نرخ ارز متناسب با تورم میافزاید: مدافعان این رویکرد معتقدند پایین نگه داشتن نرخ ارز در ایران قدرت رقابتپذیری محصولات ایرانی را در مقابل واردات کاهش داده است و از سوی دیگر افزایش تعرفه نیز به دلیل بالا بردن انگیزه قاچاق کالا در این عرصه، کارساز نیست.

اما گزارش مرکز پژوهشها با مطرح کردن استدلالهای مختلف این رویکرد را نادرست و غیرعملیاتی عنوان میکند.

در عین حال مرکز پژوهشهای مجلس به بررسی رویکرد دوم موجود در ایران یعنی کاهش نرخ ارز با هدف حمایت از تولید داخلی و صادرات میپردازد و با رد این رویکرد اضافه میکند: استدلال این دسته نیز نادرست است و این راهکار نیز در ایران قابلاجرا نیست.

رویکرد اول: افزایش نرخ ارز متناسب با تورم

به نوشته مرکز پژوهشها، مدافعان این رویکرد معتقدند که نرخ حقیقی ارز در سالهای اخیر کاهش یافته است و این سبب شده است که میزان رقابتپذیری محصولات داخلی کاهش یافته و در مقابل، واردات بیرویه بازار داخلی را اشباع کند.

این در شرایطی است که هم صادرات و هم تولید داخلی به سبب رشد اندک بهرهوری در اقتصاد ایران و سایر معضلات قادر به رقابت برابر با محصولات خارجی نیستند. این سیاست در بلندمدت موجب از بین رفتن بسیاری از صنایع داخلی و افزایش نرخ بیکاری خواهد شد؛ بنابراین در شرایطی که هنوز نرخ تورم ما از نرخ تورم جهانی بیشتر است؛ باید برای جبران زیان، نرخ ارز برای تولیدکنندگان داخلی را به میزان «اختلاف تورم داخلی و تورم جهانی» افزایش داد.

استدلال این گروه با نگاهی به روند نرخ ارز حقیقی موثر در ایران، تقویت میشود، براین اساس روند نرخ ارز حقیقی طی سالهای 2000 میلادی تا سال 2008 در ایران نشان میدهد که ارزش حقیقی ریال در مقایسه با سایر ارزهای کشورهای عمده طرف تجاری ایران تقریبا به میزان 60 درصد افزایش یافته است. به بیان دیگر، ریال بهطور متوسط در مقایسه با ارز کشورهای عمده طرف تجاری ایران به میزان 60 درصد گرانتر شده است.

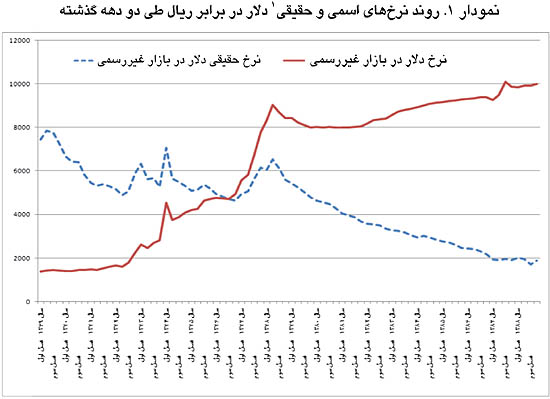

همچنین نگاهی به روند نرخهای اسمی ارز (دلار در برابر ریال) و مقایسه آن با نرخ ارز حقیقی در طی دو دهه اخیر نشان میدهد که بهرغم افزایش تدریجی و ملایم نرخهای ارز اسمی طی دو دهه اخیر، نرخ ارز حقیقی کاهش یافته است. در واقع روند نرخ دلار در برابر ریال از سال 1369 تا پایان سال 1388 نشان میدهند که نرخ حقیقی دلار در برابر ریال

(که اثر تورم از آن کسر شده است) در طی این دو دهه از حدود 8000 ریال (به قیمتهای ثابت سال 1376) در سال 1369 به کمتر از 2000 ریال (به قیمتهای ثابت سال 1376) در سال 1388 رسیده است. به عبارتی دیگر، نرخ ارز حقیقی در طی دو دهه تقریبا یکچهارم شده است و نرخ اسمی ارز در این دو دهه بیش از هفت برابر افزایش یافته است. (نمودار 1)

رد رویکرد افزایش نرخ ارز متناسب با تورم

در ادامه گزارش، مرکز پژوهشهای مجلس به رد رویکرد افزایش نرخ ارز متناسب با تورم میپردازد و آن را «سیاستی غیرعملی» میخواند. این گزارش میافزاید: در این رویکرد باید به یک نکته مهم توجه کرد. اینکه افزایش نرخهای ارز متناسب با نرخهای تورم در ایران نبوده است لزوما به این معنا نیست که باید نرخهای ارز را متناسب با تورم افزایش داد. تصور کنید که چنین سیاستی از سال 1369 دنبال میشد. براساس آمار در دسترس متوسط نرخ تورم آمریکا در دوره مشابه(یعنی از 1990 میلادی تا سال 2009) 94/2 درصد، فرانسه 3 درصد و آلمان 05/2 درصد بوده است. این بدان معنا است که شاخص قیمتها در این دوره به ترتیب در آمریکا 73/1 برابر، در فرانسه 75/1 برابر و در آلمان 47/1 برابر شده است.

بنابراین برای جبران آثار تورمی بر نرخ ارز با کسر متوسط نرخ تورم دلار حداکثر میتوان انتظار داشت که قیمتها طی این دوره در کشورهای حوزه اروپا و آمریکا دو برابر شده باشد. در این صورت با توجه به 28 برابر شدن قیمتها از سال 1369 به بعد آیا ممکن بود که بتوان نرخهای ارز را 26 برابر کرد. به نظر میرسد که این سیاست غیرعملی باشد.

راهکار مناسب: اتخاذ سیاستهای ضد تورمی

مرکز پژوهشها مینویسد: راهکار مناسب این است که به جای تمرکز بر بازار ارز برای جبران اثر تورم بر صادرات و تولید داخلی، سیاستهایی دنبال میشد که منشا این آثار مخرب را از بین ببرد.

به بیان دیگر، اتخاذ سیاستهایی ضد تورمی برای جلوگیری از افزایش 28 برابری قیمتها و در عین حال تثبیت معقولانه نرخهای ارز به نظر معقولتر و مفیدتر میرسد.

رویکرد دوم: تثبیت نرخ ارز

براساس رویکرد طرفداران تثبیت نرخ ارز عمدهترین استدلال این است که اولا دولتها در ایران نرخ ارز را براساس تعادل بودجه خود تعیین میکنند و در این زمینه تعادل صادرات و واردات و تولید داخلی اهمیت ثانوی دارند، لذا دولتها به عنوان عرضهکننده انحصاری ارز در بازار، تمایل دارند ارز را گرانتر بفروشند. ثانیا بخش بزرگی از واردات در ایران به صورت کالاهای سرمایهای و واسطهای است که برای تولید کالاهای داخلی به کار میروند، لذا افزایش نرخ ارز باعث میشود که هزینه خرید کالاهای واسطهای و سرمایهای که به ویژه در بخش صنعت ایران به کار میروند، افزایش یافته و در نهایت موجب افزایش هزینه تولید داخلی شده و رقابتپذیری محصولات داخلی را کاهش دهد. براساس تفکر این گروه، نرخ ارز باید کاهش یافته یا اینکه حداقل ثابت بماند.

این گروه معتقدند که در بسیاری از موارد حتی امکان عملی افزایش نرخ ارز در بازار وجود ندارد، به ویژه در شرایطی که تزریق دلارهای نفتی به بازار ارز موجب میشود که قیمتهای ارز تمایل به کاهش پیدا کنند و در نرخهای جاری ارز مشتری به اندازه کافی برای خرید دلارهای نفتی وجود نداشته باشد.

رد رویکرد دوم

در ادامه مرکز پژوهشهای مجلس به رد رویکرد دوم هم میپردازد و آن را استدلالی نادرست میداند، چرا که معتقد است: اگر دولت از ناحیه تامین بودجه خود از طریق فروش دلارهای نفتی اثری بر بازار ارز داشته باشد، این اثر حتما به صورت کاهش نرخ ارز از نرخ تعادلی(منظور تعادل در بخش غیرنفتی اقتصاد ایران) بوده است، لذا این استدلال که دولت نرخ ارز را برای تامین کسری بودجه خود به میزان بیشتر از آن چیزی تعیین میکند که صادرات و واردات در ایران مستلزم آن است، استدلال درستی نیست. اگرچه دولت در تنظیم نرخ ارز ملاحظات بودجهای را در نظر میگیرد، اما در غیر این صورت نرخهای ارز در اقتصاد ایران بالاتر از آن چیزی بود که در حال حاضر رایج است.

توصیه سیاستگذارانه؛

جداسازی شوکهای نفتی از بازار ارز

در نهایت مرکز پژوهشهای مجلس به بررسی راهکارهای مناسب در ایران میپردازد و ادامه میدهد: سیاست ارزی و سیاست پولی در ایران تحت تاثیر بازار نفت تعیین میشود و به هیچ وجه از آن مستقل نیست. بنابراین، در مواقع کمبود درآمدهای نفتی اقتصاد ایران دچار رکود و کسری بودجه شده و در مواقع رونق با تورم بالا روبهرو میشود. در این شرایط، حتی اگر نرخهای ارز کاملا در بازار آزاد باشند و توسط نیروهای بازار تعیین شوند، باز هم شکاف بین صادرات غیرنفتی و واردات در ایران وجود خواهد داشت و مشکل کاهش رقابتپذیری تولیدات داخلی همچنان پابرجاست، لذا مشکل نرخهای ارز در ایران ثابت بودن یا شناور بودن آن نیست، بلکه مساله این است که چگونه باید شوکهای نفتی را از بازار ارز جدا یا حداقل تضعیف کرد.

تشکیل صندوقهای نفتی

این گزارش میافزاید: راهحل این است که مصرف درآمدهای نفتی توسط دولتها قاعدهمند شوند تا از تزریق بخش اعظم این درآمدها به اقتصاد در طی یک دوره زمانی محدود و وارد آوردن فشار بر بازار ارز و نیز بازار پول پرهیز شود.

مکانیسم عملی چنین راهحلی در کشورهای نفتی تشکیل صندوقهای نفتی برای نظم بخشیدن به بودجه دولتهاست. در ایران اصلیترین هدف تشکیل حساب ذخیره ارزی این بود که از نوسانات درآمدهای نفتی پرهیز شود و جریان همواری از درآمدهای نفتی فراهم شود، اما مشکل حساب یا صندوقهای ذخیره ارزی در ایران امکان برداشت آسان و بدون مانع این درآمدها توسط دولتهاست. همواره دولتها قادر بودهاند با سهولت نسبتا بالایی از آن برداشت کنند و قاعده مشخص و سختگیرانهای برای جلوگیری از این برداشتها وجود نداشته است.

در یک ارزیابی کلی میتوان گفت که بزرگترین مانع در سر راه اجرای سیاستهای نرخ ارز و عدم اصلاح و تعدیل مناسب آن، سیاستهای غیرانضباطی مالی است که عملا سیاستهای پولی را از مسیر منطقی و متناسب با ظرفیت واقعی اقتصاد ایران خارج میکند. نتیجه اصلی این سیاستهای مالی و پولی بروز تورمهای بالا و نوسان در نرخ آن بود که آثار و عوارض منفی فراوانی را در اقتصاد ایران سبب شده است.

به نوشته مرکز پژوهشها، با توجه به اینکه در برنامه پنجم توسعه طرح تشکیل صندوق توسعه ملی مطرح شده است، لذا باید به این صندوق از این منظر نیز توجه کرد. در واقع هدف اصلی از تشکیل چنین صندوقهایی در کشورهای نفتی این است که درآمدهای نفتی را از اختیار 100 درصد دولتها خارج کرده و دولتها را در مسیر انضباط مالی هدایت کنند. پیامد میانمدت و بلندمدت اجرای صحیح چنین سیاستی کاهش تورم در کشور خواهد بود.

لینک مطلب:

https://www.eranico.com/fa/content/1765