افتتاح ایران پلاست، حضور بسیاری از شرکتهای داخلی و خارجی، سخنرانی بسیاری از مدیران این صنعت و بیان بسیاری از واقعیتها از زبان فعالان ارشد این عرصه زمینهای را ایجاد کرد که جمعبندی این موارد میتواند نقشه راه صنعت پتروشیمی و بازارهای این حوزه را برای چند سال آینده ترسیم کند.

دورنمای روشن تامین سوخت و خوراک، همچنین شرایط تولید نفت خام و گاز طبیعی، افزایش حجم تولید محصولات پتروشیمی و حرکت به سمت کالاهای پیشرفتهتر، مباحث مربوط به خوراک و تعیین نرخ آن برای درازمدت و حتی تا افق 1404 و نهایتا توجه بیشتر به صنایع پاییندستی و حمایت از ساز و کارهای زنجیره ارزش افزوده مواردی بود که به مثابه انقلابی در صنعت پتروشیمی قلمداد میشود که دورنمای این صنعت بسیار مهم داخلی و جایگاه آن را در بازارهای جهانی تعیین خواهد کرد. آزادشدن قیمتها در بورس کالای ایران و تغییر مبنای قیمتگذاری از ارز مبادلهای به ارز متقاضی ( آزاد) نکته دیگری است که در بهبود سازوکارهای مبادلاتی محصولات نقش مهمی را ایفا کرده و از این رخداد میتوان بهعنوان پیشقراول دگرگونی در بازار و معاملات محصولات پتروشیمی و پلیمری یاد کرد. انسجام واحدهای تولیدکننده و مصرفکننده محصولات پتروشیمی، افزایش جذابیت عرضه در بازار داخلی، حمایت از صنایع پایین دستی کوچکتر، شفافیت بیشتر معاملات و صورتهای مالی مواردی است که از انقلاب پتروشیمی با محوریت شرایط مبادلات حمایت خواهد کرد.

هماکنون صنعت پتروشیمی کشور در آستانه یک انقلاب قرار دارد. افزایش محسوس حجم تولید گاز طبیعی از ذخایر پارس جنوبی شرایطی را فراهم آورده است که صنایع بالادستی صنعت پتروشیمی را با یک جهش قدرتمند مواجه خواهد کرد. افتتاح 4 فاز پارس جنوبی در سال جاری با تولید 100 میلیون مترمکعب گاز طبیعی و افزوده شدن 100 میلیون مترمکعب دیگر در سال آینده قدرتنمایی این صنعت را در فاصله بسیار کوتاهی هویدا خواهد ساخت. انتظار برای افزایش حجم صادرات محصولات پتروشیمی به 22 میلیارد دلار را میتوان یکی از خروجیهای این رخداد تا پایان سال جاری برشمرد.

احداث واحدهای بازیافت گاز اتان در پارس جنوبی و بسیاری از نقاط دیگر کشور، تلاش برای تزریق گاز بیشتر به واحدهای پتروشیمی و توجه به تولید اولفینها و پلیمرهای پیشرفته با محوریت پروپیلن و پلیپروپیلن در کنار تکمیل و استفاده حداکثری از خط لوله اتیلن غرب، تکمیلکننده این دگرگونی در صنعت پتروشیمی خواهد بود. این رخداد نیاز به صنایع پاییندستی قدرتمند را نشان داده که از هماکنون توجه بیشتر به این بخش را میطلبد.

مهمترین رخدادهای موثر بر صنعت پتروشیمی به منظور انقلابی در این صنعت

- انتظار رسیدن به صادرات 22 میلیارد دلاری تا پایان سال جاری و ترسیم افق صادراتی 70 میلیارد دلاری محصولات پتروشیمی تا سال 1404؛

- توجه به بازار 600 میلیاردی محصولات پلیمری در جهان در مقایسه با گردش مالی 3000 میلیارد دلاری فروش نفت خام؛

- اصلاح آمارهای ظرفیت تولید موجود از 40 میلیون تن به 60 میلیون تن و توان افزایش واقعی حجم تولید در صورت تامین خوراک و رفع برخی محدودیتها؛

- افتتاح 4 فاز پارس جنوبی در سال جاری با تولید 100 میلیون مترمکعب گاز طبیعی و افزوده شدن 100 میلیون مترمکعب دیگر در سال آینده؛

- احداث واحدهای بازیافت گاز اتان در پارس جنوبی و بسیاری از نقاط دیگر کشور؛

- تلاش برای تزریق گاز بیشتر به واحدهای پتروشیمی؛

- توجه به تولید اولفینها و پلیمرهای پیشرفته با محوریت پروپیلن و پلیپروپیلن به منظور تغییر کلی در شرایط تولید با جهتگیری پلیمرهای پیشرفتهتر؛

- مذاکرات و جلسات متعدد برای تعیین نرخ خوراک حتی تا سالهای 1400 یا 1405؛

- توجه بیشتر صاحبنظران اقتصادی به واقعیتهای صنعت پتروشیمی؛

- توجه به صنایع پاییندستی محصولات پتروشیمی همپای صنایع بالادستی به منظور حمایت از 30 هزار تولیدکننده و جایگاه آن در ایجاد و اصلاح زنجیره ارزش افزوده و اشتغال در داخل کشور.

مباحثی مربوط به تعیین نرخ خوراک واحدهای پتروشیمی

در افتتاح ایران پلاست نهم یکی از مهمترین بحثها مربوط به خوراک واحدهای پتروشیمی بود که در صحبتهای زنگنه و نعمتزاده به آن اشاره شد. نعمتزاده وزیر صنعت، معدن و تجارت به صراحت از زنگنه خواست تا قیمت خوراک را برای طولانیمدت تعیین کند که با نظر مثبت وزیر نفت روبهرو شد.

خوراک همیشه یکی از مهمترین پارامترها در تحلیلهای اقتصادی مربوط به پتروشیمیها است زیرا بخش بزرگی از سودآوری آنها به این داده وابسته است. در اقصی نقاط جهان شرایط مختلفی برای خوراک وجود دارد و با توجه به انعطافپذیری بالای صنعت پتروشیمی در مقایسه با دیگر صنایع پایه میتوان بازه بزرگی از انواع خوراک را برای آن در نظر گرفت که در دو گروه اصلی و مهم خوراک مایع ( نفتا، مایعات و میعانات گازی و...) و خوراک گاز (گاز متان ترش و شیرین و گاز اتان و...) تقسیمبندی شدهاند.

در ایران نیز شرایط مشابهی حکمفرما است و پتروشیمیها نیز با هر دو شکل خوراک اقدام به تولید میکنند. در برخی از گمانهزنیها بهصورت کلی قیمت تمام شده تولید از خوراک گازیشکل (مخصوصا گاز اتان) حتی 40 درصد کمتر از قیمت تولید از خوراک مایع برآورد شده است. با توجه به این موارد پتروشیمیها تمایل بیشتری برای تولید از این نوع گاز دارند. این در حالی است که با تکمیل زنجیره تولید از اتیلن میتوان به ارزش افزوده بالای این صنعت بیش از پیش امیدوار بود. با توجه به این شرایط و دورنمای تولید در داخل کشور در صورت تکمیل زنجیرههای مورد نیاز از جمله اتیلن غرب که هماکنون در حال احداث هستند شاید ایران در منطقه هیچ رقیب قدرتمندی نداشته باشد. مطلبی که در صحبتهای مدیران این صنعت نیز دیده شده است. بهعنوان مثال زنگنه در افتتاح ایران پلاست گفت: برای تامین خوراک گازی، ما رقیبی در منطقه نداریم، قطر و عربستان رقیب ما در تامین گاز نیستند چون گازی برای تامین ندارند. اگر دارند بروند بگیرند.

با توجه به شرایط کلی بازار تعیین نرخ خوراک از اهمیت بالایی برخوردار است. واقعیت آن است که در جهان بازار مشخصی برای معامله گاز طبیعی یا خوراک گازیشکل مشابه وجود ندارد و هر منطقه یا حوزهای بهصورت مجزا اقدام به قیمتگذاری میکند که توان چانهزنی و بسیاری موارد دیگر در تعیین قیمتها لحاظ میشود. از طرفی تعیین قیمتها براساس برخی عرضهکنندگان مشابه، قیمتگذاری براساس قیمتهای خلیج فارس، قیمتگذاری طولانیمدت، سوآپ براساس قیمت محصولات یا دیگر حاملهای انرژی و بسیاری از موارد دیگر گزینههایی است که پیش روی تصمیمسازان و فعالان این صنعت قرار دارد.

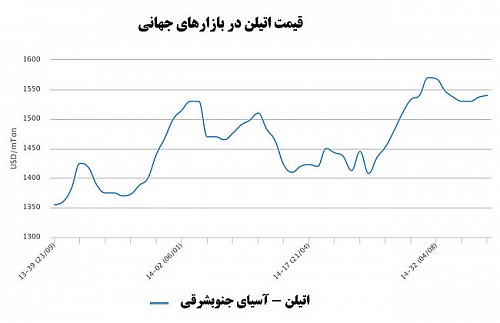

با توجه به تمامی موارد موجود، ایران مشابهی در جهان ندارد تا بتوان از تجربیات یا قرابتها نتیجه مشخصی برای تعیین قیمت خوراک گرفت. در بازارهای جهانی هماکنون نفتا و اتیلن را میتوان مهمترین مواد اولیه صنایع پتروشیمی برشمرد. در برجهای بخارشکن (دو فرآیند) نفتا را به اتیلن تبدیل میکنند و سپس از اتیلن بهعنوان ماده اولیه صنایع پتروشیمی استفاده میشود. این در حالی است که برای شکستن اتان و تبدیل آن به اتیلن تنها یک برج بخارشکن نیاز است که به کاهش هزینه تولید در مقایسه با استفاده از نفتا منجر میشود. این در حالی است که در آینده و در صورت تکمیل زنجیره اتیلن غرب تولید محصولات پتروشیمی در داخل دگرگون خواهد شد. این موارد در حالی است که واحدهای پتروشیمی در جهان نفتا را خریداری میکنند یا مثلا انتقال اتیلن با کپسول صورت گرفته و استفاده از گاز طبیعی به ندرت صورت میگیرد. با توجه به این موارد و همچنین قیمتهای بسیار پایین سوخت در کشور شاید چنین شرایطی در هیچ جای جهان دیده نشود. البته شایعاتی در مورد قیمتهای بسیار پایین فروش گاز قطر وجود دارد ولی نیاز به احداث زیرساختها برای انتقال مطلبی است که هیچگاه به آن توجه نشده است. صحبتهای زنگنه در این بین شاید قابل توجه باشد. وی قیمت خرید گاز از ترکمنستان را 36 سنت عنوان و خاطرنشان کرد: دوره فروش گاز 2 تا 3 سنت به پتروشیمیها تمام شده است. وی افزود: قیمت 3 تا 4 دلار در هر (میلیون) بیتییو را هر که داد من خودم خریدارم. از ترکمنستان 36 سنت برای هر مترمکعب گاز طبیعی میخرند.

نگاهی به دیگر بازارها

هماکنون گاز طبیعی در بازارهای جهانی معامله و قیمتگذاری میشود. این قیمتگذاری که بر مبنای میلیون واحد حرارتی انگلیسی (MBTU) است و با توجه به تمرکز بر تولید انرژی بر مبنای حرارت تولیدشده طبقهبندی میشود معیار مطلوبی برای تعیین نرخ خوراک نیست. این در حالی است که شرایط تولید براساس مترمکعب به واقعیتهای تولید محصولات پتروشیمی نزدیک تر است که البته در فشار مشخص محاسبه و قیمتگذاری میشود.

در هر صورت قیمتگذاری در بازارهای جهانی مخصوصا با محوریت اروپا یا آمریکای شمالی مطلبی است که وجود داشته ولی نیاز به تفسیر و تحلیلهای خاصی دارد. با توجه به جایگاه خاص این کالای استراتژیک و تقریبا بدون جایگزین شاید بتوان مقایسهای سطحی با شیوه قیمتگذاری سنگآهن داشت. هماکنون فعالان غربی بازارها معامله نقدی را برای سنگ آهن ترویج کردهاند و با ایجاد بازارهای نقدی در چین یا سنگاپور تلاش دارند تا از این شیوه معامله سودی را نیز برای خود لحاظ کنند. این در حالی است که اروپا خود یک واردکننده سنگ آهن است ولی هیچ حرفی از قراردادهای نقدی یا بازارهای مشابه زده نمیشود. هماکنون اروپا که خود مروج قراردادهای نقدی، سوآپ و آتی در جهان است سنگ آهن مورد نیاز خود را از بهترین معادن برزیل با قیمتهایی نازل و بر اساس قراردادهای بلندمدت 10 ساله خریداری میکنند.

با توجه به شرایط خاص ذکر شده به نظر میرسد بهترین شیوه معامله همان قیمتگذاری سالانه و بهصورت بلندمدت خواهد بود که میتواند دورنمای بسیار روشنی را در برابر فعالان این عرصه قرار دهد. مطلبی که در صحبتهای نعمتزاده هم مطرح شد. وزیر صنعت، معدن و تجارت به صراحت گفت: از وزیر نفت خواهش میکنم کمک کنند ما بتوانیم فرمول درازمدت برای قیمت خوراک پتروشیمی تعیین کنیم تا سرمایهگذاران بدانند امکانسنجی واحدها و وضعیت آینده چگونه خواهد شد.

وی افزود: تعیین یکساله قیمت قطعا جوابگو نیست، در گذشته هم تصمیم هیات مدیره نفت برای 10 سال بود که امیدوارم با توجه به سیاستگذاری کشورهای اطرافمان بتوانیم ما هم سیاست مشخصی را برای خوراک تدوین کنیم.

وزیر نفت هم به این درخواست با نظر مثبت پاسخ داد و گفت: در بحث قیمت خوراک چند شب پیش، جلسهای داشتیم با تمامی تولیدکنندگان که اگر این بار دبه درنیاورند مثل دفعه قبل، به قیمت مشخصی در خوراک میرسیم، دولت باید قیمت خوراک را تامین کند و حاضریم دراز مدت باشد، قیمت گاز باید برای هر محصول به قیمت همان محصول وابستگی داشته باشد تا ما به این ترتیب تولیدکننده داخلی را در برابر نوسان جهانی قیمت محصولات بیمه میکنیم.

این موارد به صراحت نشان میدهد که تمایل دولت برای حمایت از صنایع پتروشیمی است، ولی انتظار هرگونه رانتی در این بین منتفی خواهد بود. نکته حائز اهمیت در مورد برخی از صنایع تفاوت ذاتی و فنی واحدهای مختلف است. بهعنوان مثال حجم استفاده از خوراک در صنایع تولیدکننده اوره با تولیدکننده مواد پلیمری از جمله پلیاتیلنها کاملا متفاوت است که قیمتگذاری مختلفی را میطلبد. از طرفی تفاوت قائل شدن بین نرخ خوراک و سوخت هم مطلب مثبتی است که جذابیت تولید را در بازار داخلی افزایش داده که بهبود کارکردها میتواند به تقویت ارزش سهام این قبیل واحدها در بورس اوراق بهادار هم منجر شود.

با توجه به تمامی موارد فوق، انتظار محقق شدن طرز فکر تعیین قیمت درازمدت نرخ خوراک مطلبی است که با عزم جدی وزارت نفت و وزارت صنعت، معدن و تجارت روبهرو شده است. شاید اظهارنظر زنگنه در این خصوص جالب توجه باشد. او گفت: سودی که تولیدکننده میبرد باید از تولیدش باشد نه از رانت خوردن، ما برای شما 25 درصد سود پروژه را میپذیریم، بنابراین این قیمت خوراک را هم اگر بحث دبه پیش نیاید تا 20 روز آینده برای تا(سال) 1400 تا 1405 تعیین میکنیم.

نکته پایانی در این بخش را میتوان قیمتگذاری سوخت پتروشیمیها یا صنایع دیگر در کنار قیمت خوراک دانست. این مطلب نهتنها به صنعت پتروشیمی بلکه به صنایع انرژیبر دیگر از جمله سیمان، فلزات مخصوصا فولاد، صنعت برق و بسیاری دیگر از صنایع مربوط و موثر خواهد بود. در صورت تحقق این امر؛ یعنی قیمتگذاری طولانیمدت قیمت سوخت میتوان انتظار داشت تا سرمایهگذاران بزرگ و بینالمللی با آسودگی خاطر بیشتری اقدام به سرمایهگذاری کنند که قطعا بر بورس اوراق بهادار نیز موثر خواهد بود. این در حالی است که با توجه به شرایط فعلی، تغییر قیمت سوخت براساس قیمتهای جهانی، مطلبی نیست که فاصله بسیاری با واقعیتهای جهانی داشته باشد، ولی این اقدام در کشور ایران با دارا بودن ذخایر عظیم انرژی، میتواند به قدرت گرفتن این قبیل صنایع منجر شود.

لینک مطلب:

https://www.eranico.com/fa/content/25225