بورس تهران در دومین ماه سال، با زیان 4/9 درصدی بدترین عملکرد را در مقایسه با بازارهای ارز و سکه تجربه کرد. با این حال، روند نزولی مزبور در روزهای پایانی تغییر جهت داد و حتی شاهد رشدهای اندک شاخص کل در کانال 63 هزار واحدی بودیم. در این میان، رسیدن قیمت سهام به سطوح مناسب، توقف ریزش قیمتهای جهانی و شرایط مناسب اقتصاد کلان نشان از بهبود وضعیت بنیادی این بازار دارد. در این شرایط، کاهش عرضه سهام مطابق با روند سنتی، نشانهای برای رو به پایان بودن رکود بورس است.

بورس تهران دومین ماه سال جاری را با زیان 4/9 درصدی پشت سر گذاشت، تا به این ترتیب، بخش قابل توجهی از سودآوری خود در فروردین ماه را تخلیه کند. با وجود آنکه در مجموع اردیبهشتماه روند منفی را در بازار سرمایه شاهد بودیم، اما برخی اقدامات مناسب، تعدیل قابل توجه قیمت سهام و تغییر مسیر نزولی قیمتها در بازارهای کالایی همگی عواملی هستند که رو به پایان بودن دوران رکود در بورس تهران را نوید میدهند. نمونه این امر را در رشدهای اندک بازار سهام در هفته گذشته شاهد بودیم که منجر به ثبات شاخص کل در کانال 63 هزار واحدی شد.

سنگینی کفه رشد در آینده بورس

همانطور که اشاره شد شواهد حاکی از آن است که رکود بورس تهران در ایستگاه پایانی خود قرار دارد؛ بهطوری که بسیاری از متغیرهای بنیادی نشان از قرار داشتن قیمتها در سطوح بسیار مناسبی دارند. بهعنوان مثال، نسبت قیمت به درآمد (P/E) بازار سهام به حدود 5/5 واحد رسیده است که از متوسط تاریخی خود (6 مرتبه) کمتر است. این امر سبب شده است سهامداران تمایلی به عرضه سهم خود نداشته باشند؛ در طرف مقابل نیز، حالت انتظاری که در کل اقتصاد کشور، عمدتا به علت نامعلوم بودن نتیجه مذاکرات هستهای مشاهده میشود، کمبود تقاضا را رقم زده است. با این حال، کفه خوشبینی به وضعیت بازار سهام در میان کارشناسان سنگینی میکند؛ بهطوری که امیدواریها به نتیجه مذاکرات هستهای بیش از هر زمان دیگری است و متغیرهای کلان اقتصادی نیز، وضعیت مناسبی را نشان میدهند.

بر این اساس، سطوح پایین عرضه و تقاضا به دلایل یادشده (کاهش قابل توجه حجم معاملات)، مشابه چرخههای سنتی بازارهای سهام نشانهای از رو به اتمام بودن دوران نزول هستند. به عبارت دقیقتر، ارزندگی سهام سبب میشود سهامداران تمایلی به عرضه نداشته باشند؛ این موضوع در ادامه با تقویت سمت تقاضا که از نگاه کارشناسان سناریوی محتملتری است، موجب چرخش مسیر قیمتها در بورس تهران خواهد شد. با این حال، اگر وضعیت مطابق انتظار بهصورت مناسبی پیش نرود احتمال کاهش تقاضا و در نتیجه افت قیمتی در بازار سهام وجود دارد؛ اما باید در نظر داشت، سطوح مناسب قیمتی، احتمال افتهای شدید قیمتی را تضعیف میکند.

تحولات مثبت اردیبهشت بازار سهام

در بازخوانی رویدادهای ماه گذشته، به موارد متعددی بر میخوریم که میتوانند اثرات مثبتی را برای بازار سرمایه کشور به همراه داشته باشند. در این میان، بر اساس سخنان رئیس سازمان بورس سه اقدام بسیار مناسب در حال انجام شدن است. نخستین امر که از امروز اجرایی خواهد شد، افزایش یک واحد درصدی دامنه نوسان قیمت سهام از 4 درصد به 5 درصد و همچنین دو برابر شدن دامنه مجاز نوسان روزانه قیمت حق تقدم سهام به 10 درصد است. این موضوع که گامی است برای نزدیک شدن قوانین بازار سرمایه کشور به بورسهای جهانی، میتواند صفنشینی را کاهش دهد و نقدشوندگی بازار را تقویت کند. در اقدامی دیگر، قرار است اطلاعات مالی شرکتها مستقیما توسط خود آنها روی سایت کدال قرار گیرد که این موضوع نیز شائبه تاخیر در اطلاعرسانی و وجود رانتهای احتمالی در بخش نظارت بورس را مرتفع میکند.

همچنین، در اختیار گذاشتن سبد سهام به روزرسانی شده صندوق توسعه بازار سومین گام مثبت در بازار سرمایه محسوب میشود. این موضوع نیز شک و شبهههای مربوط به نحوه عملکرد این بازارگردان بازار را رفع میکند.از سوی دیگر، اعلام حمایت 5 بانک بزرگ کشور، یعنی ملی، ملت، صادرات، تجارت و سپه از سهام موجود در بازار سرمایه میتواند برای جلب اطمینان سرمایه گذاران مناسب باشد. بانکهای مزبور در جلسهای که با وزیر اقتصاد داشتند داوطلب شدند تا حداقل به منظور حفظ حقوق سهامداران خود، از سهامی که بخش عمدهای از پرتفوی آنها را تشکیل میدهد، حمایت کنند. با این حال، چنین اقدامی اگر بهصورت گذرا، مشابه نمونه پیشین آن در سال گذشته باشد نمیتوان به اثرگذاری پایدار و مناسب آن امیدی داشت.

اما همانطور که اشاره شد، یکی دیگر از رویدادهای اردیبهشتماه که جذابیت بازار سرمایه را افزایش میدهد، تعدیل مناسب قیمتها در این بازار است. گرچه سال گذشته نیز نسبت قیمت به درآمد بازار به سطوح بسیار پایین رسیده بود، اما در آن زمان نگرانی از کاهش سودآوری شرکتها (مخرج کسرP/ E)، قابل اعتماد بودن نسبت مزبور را زیر سوال میبرد. طوری که شاهد بودیم در پایان بهمن 93، نسبت قیمت به درآمد به حدود 5 واحد رسیده بود، اما در پایان اسفند با وجود ریزش 3/4 درصدی شاخص کل، نسبت P/E بازار به 5/4 مرتبه افزایش یافت. کاهش قیمتهای جهانی که اثرگذاری معکوسی روی سودآوری گروههای کالایی (با حدود نیمی از ارزش بازار) دارد موجب رشد نسبت قیمت به درآمد بازار (به علت کاهش مخرج کسر) شد. این در حالی است که در مدت اخیر، قیمتهای جهانی مسیر نزولی خود را تغییر داده و از کفهای قیمتی قبلی خود فاصله گرفتهاند.

بنابراین، در بدترین شرایط میتوان به تحقق سودهای پیش بینی شده شرکتها امیدوار بود که استناد به نسبت قیمت به درآمد بازار را قابل توجیه میکند. همچنین، با ورود به فصل مجامع و تقسیم سودهای نقدی که منجر به کاهش قیمت اسمی سهام میشود، انتظار میرود نسبت قیمت به درآمد کاهش بیشتری را تجربه کند.

تقویت تقاضا با سیاستهای انبساطی

از طرف دیگر، در بخش کلان اقتصادی، سیاستهای انبساطی صورت گرفت که میتواند برای خروج اقتصاد از وضعیت رکودی مناسب باشد و در ادامه اثر خود را بر بازار سرمایه بهعنوان آیینه اقتصاد بگذارد. در واقع، در نشست 8 اردیبهشت ماه شورای پول و اعتبار، فارغ از کاهش نه چندان مناسب و دستوری نرخ سود سپردههای بانکی، اقداماتی جهت تقویت توان وام دهی بانکها صورت گرفت که زمینه را برای تسهیل تامین مالی بنگاههای اقتصادی فراهم میکند. از سوی دیگر، شورای پول و اعتبار، سقف وامهای خرد نظیر وام خودرو، تعمیر مسکن و... را حدودا تا دو برابر افزایش داد. این امر نیز میتواند سمت تقاضا را تحریک کند که بهطور کلی برای بازار سرمایه مناسب ارزیابی میشود. در آخرین تصمیمات شورای مزبور، سقف وام مسکن افزایش یافت (تا 80 میلیون تومان در تهران) و همچنین مجوز عرضه این نوع وام در سایر بانکها نیز صادر شد. این مساله میتواند با تحریک سمت تقاضا، وضعیت گروههای بورسی مثل انبوه سازان را بهطور مستقیم و گروههایی نظیر فلزات اساسی، سیمان و کاشی و سرامیک را بهصورت غیرمستقیم بهبود بخشد. با این حال، در شرایطی که نقدینگی پایین یکی از معضلات اصلی این روزهای بازار سرمایه کشور محسوب میشود، جذب بخش قابل توجهی از نقدینگی مردم در بخش مسکن، ممکن است مشکل پایین بودن نقدینگی بورس را تشدید کند.

ابهام در «خوراک» بورس تهران

موضوع ابهام در تعیین نرخ خوراک پتروشیمیها بهعنوان بزرگترین گروه بورسی، ماه گذشته نیز ادامه یافت. این بار اما، اظهارات وزیر نفت مبنی بر اینکه شرکتهای پتروشیمی حتی با نرخ خوراک 25 سنتی سودآوری دارند موجب نگرانی سهامداران این شرکتها شد. این بیانات نشان میدهد احتمال کاهش نرخ خوراک به کمتر از 13 سنت تضعیف شده است. بنابراین، برخی پتروشیمیهای گازی که اواخر سال گذشته، صورتهای مالی خود را با نرخ خوراک 8 سنتی ارائه کرده بودند، در صورت عدم کاهش نرخ خوراک با مشکل مواجه خواهند شد. با این حال به عقیده کارشناسان، فارغ از چگونگی، تعیین تکلیف نهایی نرخ خوراک میتواند با افزایش شفافیت شرکتهای پتروشیمی گازی زمینه را برای بهبود معاملات آنها نیز فراهم کند.

ریزش دستهجمعی بازارهای سهگانه

در پایان اردیبهشت ماه، شاخص کل بورس تهران با 4 کانال ریزش (معادل 4/9 درصد) در رقم 63 هزار و 703 واحدی ایستاد تا زیاندهترین بازار در میان رقبای خود، یعنی ارز و سکه باشد. در این شرایط، بازار ارز که روند به نسبت متعادلی داشت نیز با افت قیمت همراه شد؛ بهطوری که هر دلار آمریکا در ماه گذشته با کاهش 0/9 درصدی به قیمت 3 هزار و 315 تومان معامله شد. در بازار سکه نیز، پیرو فشار دلار و همچنین کاهش تقاضای فصلی (روز زن و روز مرد) شاهد افت قیمتها بودیم و در پایان، هر سکه طرح جدید با ریزش 2/6 درصدی به قیمت 940 هزار تومان معامله شد.

رکود شدید معاملاتی در بورس

ماه گذشته، 121 میلیارد و 86 میلیون سهم به ارزش 25/6 هزار میلیارد ریال معامله شد. بررسیها نشان میدهد با حذف معاملات بلوکی، متوسط حجم معاملات روزانه در یکی از ضعیف ترین شرایط خود قرار داشت. بهطوری که متوسط حجم معاملات نسبت به فروردینماه بیش از 50 درصد افت داشت و حتی در مقایسه با متوسط آن در سال 93 نیز کاهش 6 درصدی را تجربه کرد. این در شرایطی بود که عرضه اولیه شرکت مبین نیز در این مدت به افزایش حجم معاملات بسیار کمک کرده بود.

خروج نیمی از نقدینگی حقیقیها

در معاملات ماه گذشته، حضور پررنگ حقیقیها (بیش از 60 درصد معاملات) در معاملات بورس تهران را شاهد بودیم. به این ترتیب، تغییر مالکیت اندک 40 میلیارد تومانی از سوی سهامداران حقوقی به حقیقی صورت گرفت. بخش عمده این حضور پررنگ و تغییر مالکیت مربوط به معاملات نماد «مبین» بود؛ بهطوری که با حذف معاملات شرکت مزبور مشاهده میشود حدود 100 میلیارد تومان نقدینگی سهامداران حقیقی (تغییر مالکیت به نفع حقوقیها) از بورس تهران خارج شد؛ این رقم در مقایسه با 235 میلیارد تومان ورود نقدینگی حقیقیها در فروردین ماه قابلتوجه است.

همراهی صنایع با کم اقبالی بازیگران خرد

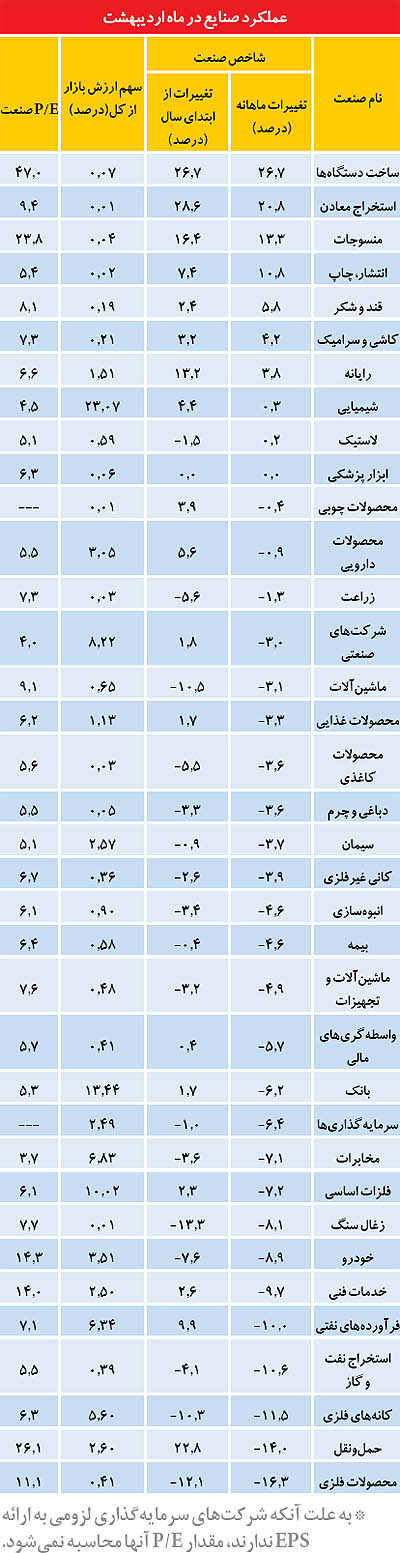

بررسیها نشان میدهد در اردیبهشت ماه، عمده صنایع با افت شاخص و همچنین خروج سهامداران حقیقی همراه بودند؛ بهطوری که از 37 گروه بورسی، فقط 10 صنعت مثبت داشتیم و همچنین تنها در 11 گروه، حقیقیها خرید بیشتری نسبت به فروش داشتند (تغییر مالکیت به نفع حقیقیها). در این میان، گروههای وسایل ارتباطی، سایر معادن و منسوجات (در مجموع حدود 0/1 ارزش کل بازار را در اختیار دارند) به ترتیب با بازدهی 27، 21 و 13 درصدی بیشترین رشد شاخص را در میان صنایع بورسی به ثبت رساندند. از سوی دیگر، محصولات فلزی، حمل و نقل و کانههای فلزی با 16، 14 و 12 درصد افت، زیاندهترین صنایع بورسی اردیبهشت ماه بودند.

گروه تامین آب، برق و گاز با تک نماد «مبین»، بیشترین تغییر مالکیت به نفع سهامداران حقیقی (به علت عرضه اولیه که از سوی سهامداران حقوقی انجام میشود) را در اختیار داشت و پس از آن گروه فرآوردههای نفتی و لاستیک قرار داشتند. در سوی دیگر، گروههای بزرگی چون بانکها، محصولات شیمیایی و شرکتهای چندرشتهای صنعتی بیشترین تغییر مالکیت از سوی سهامداران حقیقی به حقوقی را شاهد بودند (حمایت سهامداران حقوقی در شرایط ریزشی). همچنین در ماه گذشته، گروههای تامین آب و برق، خودرو و بانکها بیشترین حجم معاملات را به خود اختصاص داده بودند.

لینک مطلب:

https://www.eranico.com/fa/content/34074