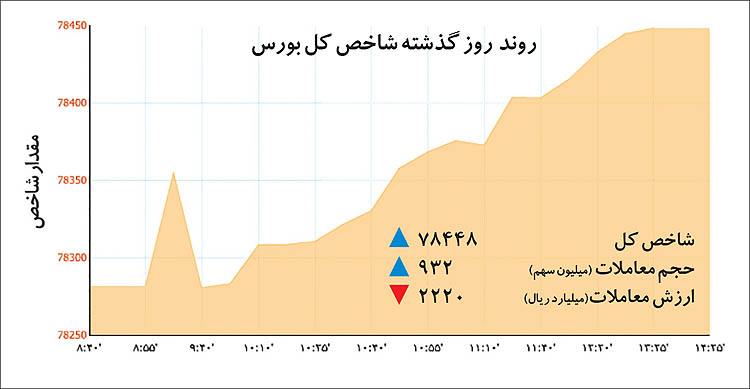

روز گذشته، شاخص کل بورس تهران با رشد 167 واحدی (معادل 0/2 درصد) مواجه شد. فشار فروش در نمادهای کالایی به خصوص نمادهای فولادی و سنگآهنی باعث شد این صنایع بیشترین اثر منفی را بر شاخص کل داشته باشند. در حالی که حساسیت بالای نمادهای خودرویی به اخبار، باعث تشکیل صف خرید در این نمادها شد.

گرچه این موضوع نگرانی زیادی را در میان کارشناسان بازار سهام ایجاد کرده است، اما بررسی معاملات این گروه حاکی از این است که پتانسیل رشدهای بیش از حد در این نمادها، مطابق با زمستان گذشته، تا حد زیادی تحلیل رفته است. انتظار افزایش عرضههای سنگین با رشد قیمتی وجود دارد که در کنار احتمال تداوم اصلاح جدی قیمتها میتواند بر قیمت سهام این گروه فشار وارد کند. در این شرایط، به بررسی مقصد بعدی نقدینگی کنونی پرداختهایم. در صورتی که عوامل بنیادی مانند پایداری قیمتهای جهانی، رشد منطقی نرخ دلار و همچنین حذف ابهامات این بازار در کنار رونق اقتصاد کشور میتواند در صنایع بورسی منعکس شود و نقدینگی سرگردان را به خود جذب کند. با وجود خوشبینی به آینده، ضعف عوامل بنیادی در شرایط کنونی باعث شده همچنان تمرکز بازار روی گروه خودرو باقی بماند، این در حالی است که با کاهش تلاطم این گروه و همچنین خودنمایی عوامل بنیادی میتوانیم روند مناسب کوچ نقدینگی به دیگر صنایع بورسی را شاهد باشیم.

این بار در صف خرید

دیروز بار دیگر سهام گروه خودرویی پس از ریزشهای مداوم با صف خرید مواجه شد. ایجاد صفهای خرید در ساعات ابتدایی معاملات در نماد «خساپا» به تدریج به دیگر نمادهای این گروه کشیده شد. تمرکز نقدینگی در این گروه باعث شده که همچنان قیمت سهام این گروه حساسیت بالایی نسبت به اخبار داشته باشد. موضوعی که در میان کارشناسان بازار نگرانیهایی را به وجود آورده است. مشابه معاملات روز گذشته گروه خودرویی را در هفتههای گذشته به خصوص هفتههای نخست معاملات سال جدید نیز شاهد بودیم. از طرفی میل به اصلاح جدی قیمت، پس از رشدهای بیش از حد قیمت سهام این گروه در سه ماه پایانی سال گذشته، این نمادها را با سرعت به سمت صف فروش پیش میبرد. از سوی دیگر، برخی فعالان بازار نیز که در دوره صعود مداوم خودرویی سودهای عجیب و خارج از عادتی کسب کردهاند، همچنان به امید کسب سودهای کلان در این گروه حضور دارند. این در حالی است که دیگر معاملهگران که تحلیل دقیقی از بازار ندارند، با مشاهده صفهای خرید به سرعت به خرید سهام ترغیب شده و اصطلاحا موجسواری میکنند.

گرچه برداشت از برخی اخبار عاملی برای تشکیل صف خرید در گروه خودرویی شده است، اما با نگاهی جامعتر به معاملات هفتههای اخیر و از ابتدای سال مشابه این هجمه معاملهگران در سمت خرید یا فروش مشاهده شد. هیجان این گروه در این مدت باعث شده قیمت سهام روند متعادلی نداشته باشد. بررسی سابقه معاملاتی نمادهای این گروه کاملا گویای روند صفر و یکی معاملات است. تشکیل صفهای خرید در یک روز معاملاتی و رنگ باختن این صفها در روز بعد و به دنبال آن تشکیل سریع صفهای فروش بر این موضوع تاکید دارد. با وجود اینکه زیانهای نسبتا زیادی به پرتفوی خریداران سهام در قله قیمتی نمادهای خودرویی تحمیل شده است، همچنان شاهد حضور پررنگ نوسان گیران در نمادهای این گروه هستیم. این در حالی است که همچنان عوامل فشار بر قیمت سهام خودرویی کاملا حضور دارند، این عوامل سدی مقاوم را در برابر رشد قیمت سهام این گروه ایجاد کردهاند که مانع از رشد زیاد این نمادها میشوند.

در این خصوص، احتمال افزایش فشار فروش در گروه سایپا با اضافه شدن سهام ناشی از افزایش سرمایه (سهام جایزه) بسیار زیاد است. بسیاری از سهامداران این گروه در هفتههای گذشته با شناسایی سود حداکثری اقدام به خالی کردن پرتفوی خود کردهاند. در شرایط کنونی نیز افزایش سهام جدید به پرتفوی میتواند با فشار قابل توجه فروش همراه شود. در حالی که روز گذشته «خساپا» با صف 80 میلیون سهمی معاملات را به پایان رساند، اما این عدد در برابر حجم بسیار زیادی که ناشی از افزایش سرمایه آزاد خواهد شد بسیار کمتر است (با توجه به افزایش سرمایه 130 درصدی این شرکت به ازای هر 10 سهم که سهامداران در زمان مجمع داشتهاند، 13 سهم به پرتفوی آنها اضافه خواهد شد). بر این اساس، دور از انتظار نیست که معادل حجم عرضه سهام در هفتههای اخیر یا حتی بیش از آن را در سهام این شرکت شاهد باشیم (از روز بازگشایی پس از مجمع 26 اسفند، حجم معاملات بیش از 2 میلیارد و 700 میلیون سهم بوده است). البته ممکن است با تغییر نگاهها به بازار تا حدی از شدت عرضه کاسته شود، اما رسیدن قیمتها به سطوح بالا احتمال افزایش عرضه را بیشتر خواهد کرد.

امیدواری به خروج از رکود در کل اقتصاد و همچنین گروه خودرو وجود دارد، این موضوع نگاه بلندمدت سهامداری را تا حدودی جذاب میسازد، با این حال، روند معاملات سهام این صنعت حاکی از تمرکز ویژه سفتهبازان در این گروه است. انباشت نقدینگی در گروه خودرو باعث شده که دیگر گروههای بازار از نبود نقدینگی رنج ببرند. البته سایر گروهها، پتانسیل ایجاد اخبار و شایعات را مانند آنچه در ماههای اخیر برای خودرو شاهد بودیم، ندارند. این موضوع جذابیت را برای سرمایهگذاران کوتاهمدت به وجود آورده و به تدریج به کل بازار سرایت کرده است؛ بنابراین، سایر فعالان بازار نیز برای جا نماندن از سودهای سریع به تدریج به این سمت کشیده شدهاند.

مقصد بعدی نقدینگی کجاست؟

همان طور که اشاره شد، رشد بالای گروه خودرویی دور از انتظار است. به نظر میرسد با مشاهده پایان رالی تند خودرویی، نقدینگی به تدریج از معاملات این گروه خارج شود. در شرایط کنونی این موضوع مطرح میشود که مقصد بعدی این نقدینگی کجا است. در این میان، تداوم رفتارهای نوسانگیری میتواند این پول سرگردان را به سمت نمادهای پرابهام که بتوانند با کمترین شایعاتی رشدهای عجیبی را به ثبت رسانند، جذب شود. در این شرایط، جذابیت عوامل بنیادی میتواند سایر گروهها را در نگاه خریداران جذاب کند. پایداری قیمتهای جهانی (بر اساس نظر کارشناسان بازار جهانی در شرایط کنونی نمیتوان به پایان روند نزولی شاخص بازار کالایی مطمئن بود)، رشد نرخ دلار (همچنان تحت فشار سیاستهای حاکم بر این بازار قرار دارد)، رونق بازارهای داخلی مانند مسکن و همچنین خودرو از جمله عوامل بنیادی هستند که میتوانند این نقدینگی را در بازار نگه داشته و بر اساس جذابیت صنایع به خود جذب کنند. در این خصوص، در گفتوگویی با یکی از کارشناسان بازار سهام محرکهای آتی بازار سهام را جویا شدهایم.

لزوم توجه به تحلیل به جای احساس

علی اسلامی بیدگلی، رئیس هیاتمدیره شرکت سرمایهگذاری آرمان آتی با بیان اینکه پس از برجام و در دو ماه گذشته شاهد رشد قابل توجه بازار سهام بودیم، گفت: در روزهای گذشته صنعت خودرو به تنهایی بهطور متوسط با رشد بیش از 200 درصدی همراه شد اما در دیگر صنایع بازار روندی متعادل داشت و روزهای نسبتا آرامتری را پشت سر گذاشت. وی افزود: به استثنای خودرو، وضعیت این روزهای بازار سرمایه نشاندهنده فروکش نسبی هیجانات و رفع ریسکهای سیستماتیک است و حال سهامداران کمتر بر اساس متغیرهای احساسی در سایر گروهها تصمیمگیری میکنند. موضوعی که به موجب آن حجم معاملات روزانه نسبت به سه ماه دی، بهمن و اسفند تا حدودی کمتر شده و نوسانات شاخص کل نیز کاهش پیدا کرده است. این کارشناس بازار سهام در ادامه عنوان کرد: در روزهای اخیر به واسطه رشد قابل توجه بهای محصولات معدنی در بازارهای جهانی نمادهای گروه معدنی و همچنین کانیهای فلزی مورد استقبال خریداران قرار گرفتند اما با کاهش نسبی قیمت این محصولات در روزهای پایانی هفته از میزان توجهات کاسته شد تا اینکه روز گذشته اکثر نمادهای این گروهها با فشار عرضه مواجه و در حاشیه قیمتی منفی دادوستد شدند.

هیجانات خودرویی ادامه دارد

وی با تاکید بر این موضوع که در معاملات خودروییها هنوز هیجانات بر تحلیل غالب است، اظهار کرد: با توجه به افت قیمت سهام خودروییها در بازار و به دنبال آن انتشار اخبار و شایعاتی درخصوص رونمایی از قراردادهای جدید خودرویی خارجی و همچنین انتصاب مدیرعامل شرکت مشترک ایرانخودرو و پژو شاهد ایجاد فضای هیجانی در این گروه بودیم اما روز شنبه رفته رفته نماد شرکتهای خودرویی با بهبود نسبی مواجه شدند و این روند در معاملات روز یکشنبه نیز ادامه پیدا کرد و حال باید منتظر عکسالعمل روزهای آتی بازار نسبت به اتفاقات و رخدادهای احتمالی در این گروه باشیم. اسلامی اضافه کرد: به نظر میرسد با وجود حذف متغیرهای اساسی در بازار سهام، صنعت خودرو هنوز درگیر اینگونه احساسات بوده و نسبت به شایعات عکسالعملهای سریعی از خود نشان میدهد که امیدواریم طی روزها و ماههای آتی این وقایع میزان عرضه و تقاضا را در کوتاهمدت تغییر داده تا با حذف نوسانات بازار شاهد روندی منطقیتر در معاملات باشیم. به اعتقاد این کارشناس بازار سهام با به نتیجه رسیدن مذاکرات جاری درخصوص کاهش مجدد نرخ بهره بانکی و همچنین به وقوع پیوستن شایعات مبنی بر اخذ مالیات بر سپردهها؛ انتظار میرود با کاهش بازدهی بازار پول، سرمایهها از این بازار به سمت بازار سهام سوق پیدا کند.

محرکهای بازار سرمایه کدامند؟

وی در ادامه به برخی محرکهای بازار اشاره کرده و گفت: امیدواری نسبت به بهبود اقتصاد چین، بهعنوان بزرگترین مصرفکننده کالا، رشد شاخص بازارهای کالایی را به دنبال دارد. در حالی که با کند شدن رشد اقتصادی چین و کاهش تقاضا و از سوی دیگر با مازاد عرضه موجود، شاخص بازارهای کالایی روند نزولی را در سالهای اخیر در پیش گرفته بودند، اما خوشبینی به رسیدن به رشد اقتصادی مورد هدف در این کشور بار دیگر در بازار جهانی کالا منعکس شده است که این موضوع میتواند در بازه زمانی بر بازار سرمایه تاثیرگذار باشد. اسلامی نرخ دلار را نیز از دیگر محرکهای کنونی بازار سهام دانست و عنوان کرد: طبیعتا در صورتی که درخصوص برابری نرخ دلار به ریال برنامه مشخصی وجود داشته باشد میتوان تخمین درستی از میزان صادرات و همچنین حجم واردات کالاهای مصرفی داشت اما متاسفانه به دلیل عدم اعلام برنامههای در دست اجرا درخصوص سیاستهای یکسانسازی نرخ ارز در مبنای پایه، کماکان شرکتها با چالشهایی در روند سودآوری مواجه هستند که در این میان میتوان به شرکتهای پتروشیمی اشاره کرد. اعلام این عدد میتواند نوسانات قابل توجهی در سودآوری و قیمت سهام این شرکتها ایجاد کرده و سرمایهگذاران نیز با اطمینان بیشتری به بازار ورود پیدا کنند.

رئیس هیاتمدیره شرکت سرمایهگذاری آرمان آتی از بودجه نیز بهعنوان سومین محرک بازار سرمایه یاد و اظهار کرد: میزان فروش نفت در نظر گرفته شده در بودجه و همچنین مبلغ دلاری هر بشکه نفت هر کدام متغیری برای تخمین توانمندسازی مالی دولت و میزان بودجه عمرانی است که بودجه عمرانی منجر به بهبود وضعیت فروش برخی صنایع همچون صنعت فولاد و سیمان میشود. روندی که در روزهای اخیر به دلیل ابهامات موجود در بازار سهام بروز پیدا کرد تا شاهد کاهش استقبال سرمایهگذاران از نمادهای موجود در این دو گروه باشیم. وی با جمعبندی سخنان خود گفت: نرخ پایه ارز در زمان یکسانسازی در میان اتفاقات داخلی و ثبات پیشبینی احتمالی در زمان ثبات قیمت کالاها در بازارهای جهانی در میان تحولات خارجی را میتوان بهعنوان مهمترین محرکهای بازار سهام در زمان کنونی دانست که انتظار تغییر در هر یک از این محرکها وجود دارد. در مجموع به نظر میرسد در بازه کوتاهمدت شاهد رشدی با آهنگ بسیار کم در بازار سرمایه باشیم.

لینک مطلب:

https://www.eranico.com/fa/content/53907