کاهش نرخ سود در اقتصاد به کمتر از پنج درصد، و تثبیت آن در این محدوده، ضمن کاهش شدید هزینه مالی بنگاهها و همچنین افزایش تعداد پروژههای توجیهپذیر، سبب ایجاد ثبات اقتصادی شده و به کلیه فعالان اقتصادی امکان برنامهریزی بلندمدت را خواهد داد.

چندی است که سیاستگذاران اقتصادی کشور تمام تلاش خود را معطوف به کاهش نرخ سود در اقتصاد ایران کردهاند. به خصوص پس از کاهش شدید نرخ تورم و عبور آن از مرز 20 درصد، سرعت این اقدامات نیز افزایش یافته است.در این میان، بانک مرکزی با حضور فعالانه در بازار بینبانکی، نقش درخشانی در کاهش نرخ سود بانکی داشته است بهگونهای که نرخ سود بازار بینبانکی را از مرز بالای 29 درصد در سال گذشته به ارقام زیر 20 درصد در سال جاری رسانده است و به جرات میتوان گفت این اقدام بانک مرکزی، موثرترین اقدام در کاهش نرخ سود بازار بوده است. زیرا با کاهش نرخ سود بانکی، سایر بازارها نیز به سرعت سود خود را با این بازار تنظیم میکنند.

در این زمینه علیرضا توکلیکاشی تحلیلگر بازارسرمایه در یادداشتی در هفتهنامه «تجارتفردا» به بررسی آینده نرخ سود و بازاربدهی پرداخته است که در ادامه مشروح آن را میخوانید. در این یادداشت سعی شده است که با نگاهی همهجانبه اما گذرا، ضمن استخراج وضعیت فعلی نرخ سود واقعی در اقتصاد ایران و مشاهده چشمانداز این نرخ، به مزایای کاهش نرخ سود بانکی در اقتصاد ایران اشاره کنیم.

تاریخچه نرخ سود در یک سال اخیر

با کاهش نرخ تورم که طی سه سال اخیر و به واسطه کاهش انتظارات تورمی جامعه و همچنین اطمینان مردم به اقدامات عاقلانه و منطقی دولت محقق شده و از محدوده بالای 40 درصد در سال 1392 به زیر 10 درصد در خردادماه 1395 رسیده است، نرخ سود بازار نیز روند کاهشی خود را شروع کرده است و از نرخهای بالای 26 درصد به ارقام کمتر کاهش یافته است.

نکته مهمی که باید به آن دقت شود، لزوم اصلاح ساختار زمانی نرخ سود در اقتصاد کشور است. منحنی نشاندهنده انتظار بازار از نرخ سود در دورههای آتی، لزوماً منحنی صعودی نیست و ممکن است گاهی اوقات شیبی نزولی داشته باشد. بانکها در چند سال اخیر و بنا به عادت گذشته، همواره این منحنی را در حالت صعودی نگه داشتهاند. به عبارتی همواره نرخ سود سپردههای پنجساله را بیش از نرخ سود سپردههای یکساله تعیین کردهاند.

به عنوان مثال در مقطعی مثل بهمنماه 1392، که نرخ تورم متوسط رقم 36 درصد و تورم نقطه به نقطه ارقام حدود 22 درصد و تورم ماهانه رقمی کمتر از یک درصد را نشان میدادند و این ارقام نشاندهنده کاهش شدید انتظارات تورمی در جامعه بودند، لازم بود که نرخ سود سپردههای یکساله در حدود 22 درصد و نرخ سود سپردههای پنجساله به ارقام کمتر (مثلاً 15 درصد) تعدیل میشدند اما منحنی نرخ سودی که توسط بانکها به مشتریان پیشنهاد میشد، همچنان صعودی بود و از نرخ 20 درصد شروع میشد و تا 27 درصد ادامه پیدا میکرد. در اواخر سال 1393، سیستم بانکی این منحنی را اصلاح کرده و آن را به شکل تثبیتشده و خط صاف (FLAT) تغییر شکل داد به گونهای که نرخ سود یک ساله تا پنج ساله در مرز 22 درصد تثبیت شد و این شکل همچنان در سطح سیستم بانکی حفظ شده و فقط سطح آن در سه مرحله تقلیل پیدا کرده است، اما شکل آن تغییری نکرده است! (ابتدا به سطح 20 درصد، و سپس به سطوح 18 درصد و 15 درصد کاهش پیدا کرده است.)

اصولاً نرخهای کوتاهمدت و بلندمدت باید بهگونهای تعیین شوند که در حالت طبیعی، فاصله نرخ سود کوتاهمدت (حداقل سهماهه) و بلندمدت (بیش از پنج سال) از پنج واحد درصد فراتر نروند. مثلاً در شرایط ثبات اقتصادی (مثلاً زمانی که نرخ تورم -در ایران- به صورت بلندمدت در محدوده 10 درصد قرار دارد) نرخ سود کوتاهمدت میتواند در حدود 10 درصد و نرخ بلندمدت مثلاً در حدود 13 درصد تعیین شود.

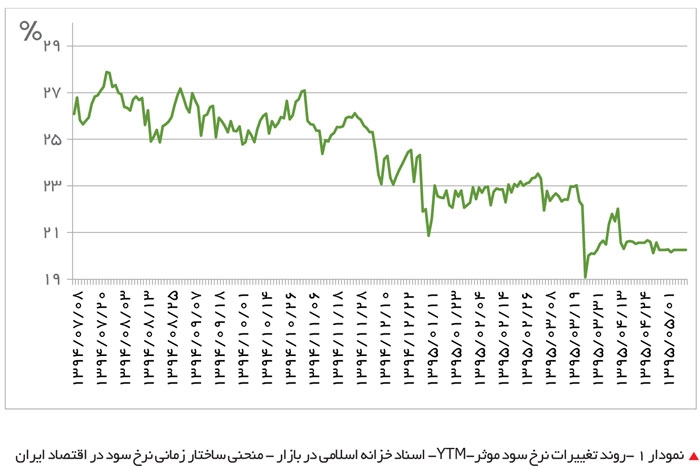

برخلاف بازار بانکی که دارای نرخ سود تقریباً ثابت و غیرمنعطف بوده و این نرخها نیز معمولاً به صورت دستوری توسط بانک مرکزی یا هیات مدیره بانکها تعیین میشوند، در بازار اوراق بدهی، این نرخها به صورت روزانه توسط بازار تعیین میشوند؛ به عنوان مثال در نمودار 1، روند تغییرات نرخ سود موثر اسناد خزانه اسلامی نمایش داده شده است.

همانگونه که در نمودار 1 نشان داده شده است، نرخ سود مورد انتظار بازار -YTM- با صرفنظر از نوسانات کوچک روزانه، روند نزولی داشته است و در کمتر از یک سال از محدوده بالای 26 درصد به کمتر از 21 درصد (20/3 درصد) رسیده است. البته لازم به ذکر است که این نرخ به دلیل عدم پرداخت هرگونه سود در قالب کوپنهای ماهانه یا سهماهه، قابل مقایسه با سود بانکی که دارای پرداخت کوپنهای ماهانه است، نیست. به عنوان مثال بازده موثر یک سپرده بانکی با نرخ سود اسمی 20 درصد برابر 21.9 درصد است و نرخ معادل سود بانکی برای اسناد خزانه اسلامی با نرخ موثر 20 درصد معادل 18.4 درصد است.

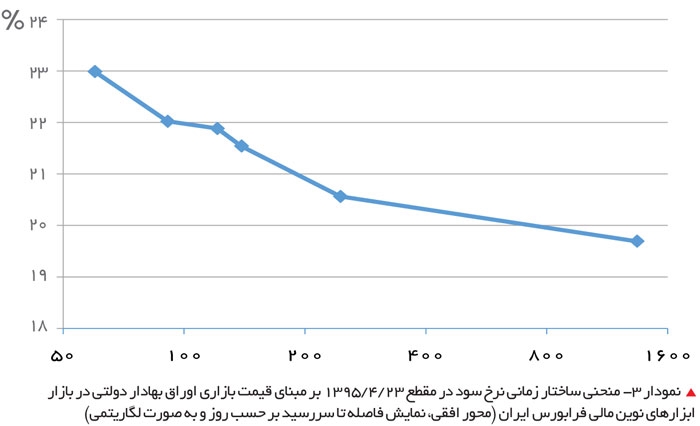

نرخ سود -بازده تا سررسید- اسناد خزانه اسلامی و اوراق بهادار منتشره توسط وزارت امور اقتصادی و دارایی که به پشتوانه منابع خزانهداری کل کشور منتشر شده و از کمریسکترین اوراق بهادار در کشور هستند، و از طرف دیگر به دلیل عدم دخالتهای دستوری در قیمت آن، نرخ سود طبیعی بازار را نشان میدهند، میتوانند نشانه خوبی از انتظارات کوتاهمدت و میانمدت بازار در زمینه نرخ سود باشند. منحنی ساختار زمانی نرخ سود در اقتصاد ایران در شرایط حاضر به شکل نمودار 2 است.

این منحنی نشان میدهد نرخ سود موثر کوتاهمدت (کمتر از دو ماه) در حدود 23 درصد و نرخ میانمدت (هشتماهه) 20.5 درصد و نرخ بلندمدت (سه سال و نیم) حدود 19/7 درصد است. این ارقام به خوبی انتظارات بازار را از آینده نرخ سود به نمایش گذاشتهاند البته ذکر یک نکته ضروری است و آن هم این است که نمودار 1 بر مبنای اوراقی که با ضمانت خزانهداری کل کشور منتشر شدهاند استخراج شده است. هر چند انتظار این است که با توجه به شرایط تورمی اندک، نرخها کمتر از این مقدار باشند، اما به دو دلیل این مهم اتفاق نیفتاده است.

دلیل اول

عدم اطمینان کامل بازار به ایفای بهموقع تعهدات: به خصوص با توجه به حجم بالای انتشار انواع اوراق توسط دولت در مدت محدود اخیر که صرفاً یکی از آنها تاکنون سررسید شده و البته دولت هم حتی سه روز زودتر مبالغ مربوطه را تامین و به حساب آخرین دارندگان واریز کرده است اما از سرنوشت مابقی آنها اطلاعات دقیقی در دسترس بازار قرار ندارد.

دلیل دوم

وجود نرخهای سود بالاتر از نرخهای مصوب در شبکه موسسات پولی غیرمعتبر؛ که به دلیل عدم دسترسی به بازار بینبانکی، همچنان نرخهای بالای 20 درصد را به مشتریان خود پیشنهاد میکنند.

با کاهش داوطلبانه نرخ سود در شبکه بانکی به 15 درصد و برنامه انتشار اوراق بهادار دولتی با نرخهای حدود 15 درصد در سال جاری، پیشبینی میشود که نرخ سود موثر انواع اوراق نیز به زودی به مرز 15 درصد برسد.

تداوم کاهش نرخ این سود به ارقام کمتر تا مرز 12 درصد ظرف سالهای آتی، وابستگی زیادی به وضعیت سایر بازارها از جمله بازار ارز و مسکن دارد. البته با توجه به نرخ تورم ماهانه بالای 0/8 درصد که در ماههای اردیبهشت و خرداد 1395 رخ داد؛ و در صورت تداوم آن در ماههای آتی، مسیر کاهش نرخ سود قطعاً متوقف شده و باعث خواهد شد مسیر کاهشی نرخ سود، در محدوده 15 درصد متوقف شود.

تاثیر کاهش نرخ سود بر رشد اقتصادی

با کاهش نرخ سود در اقتصاد، تعداد پروژههایی که دارای توجیه اقتصادی خواهند شد افزایش یافته و فعال شدن این پروژهها سبب افزایش تولید ناخالص داخلی و به دنبال آن افزایش رشد اقتصادی خواهد شد.

از آنجا که یکی از معیارهای مهم شروع پروژهها، بالاتر بودن نرخ سود -نرخ بازده داخلی پروژه (IRR)- در مقایسه با نرخ سود بازار است، بالا بودن نرخ سود بازار سبب خواهد شد که بسیاری از پروژهها توجیهپذیری خود را از دست داده و عملاً این پروژهها شروع نشوند.

به عبارتی، سرمایهگذار یا مالک پروژه، ترجیح میدهد تا پول خود را در بانک یا سایر فرصتهای سرمایهگذاری با نرخ بازده بالاتر -در مقایسه با ریسک- آنها سرمایهگذاری کند و از سرمایهگذاری مستقیم در پروژه جدید که سود متناسب با ریسک آن کمتر از سود بازار باشد، امتناع خواهد کرد.

فعال نشدن پروژهها سبب عدم افزایش تولید ناخالص داخلی و نهایتاً عدم تحقق رشد اقتصادی خواهد شد. در دنیای امروزه، تولید ناخالص داخلی به عنوان یک شاخص مهم که نشاندهنده قدرت اقتصادی کشورهاست، نقش بسیار مهمی در ارزیابی اقتصادی کشورها دارد، بنابراین با شروع شدن پروژههای جدید، و تحقق رشد اقتصادی، ایران میتواند به باشگاه قدرتهای اقتصادی دنیا بپیوندد.

تاثیر کاهش نرخ سود بر بازارها

بازار مسکن

با کاهش نرخ سود بانکی، علاوه بر کاهش هزینه تامین مالی بخش مسکن، مبلغ اقساط مسکن نیز به شدت کاهش مییابد و این موضوع باعث افزایش تقاضا برای تسهیلات مسکن خواهد شد.

نکته مهمتری که در خصوص اقساط بلندمدت -مثلاً اقساط وام مسکن- وجود دارد، این است که هرچند با افزایش مدت بازپرداخت وام، مبلغ اقساط کاهش مییابد، اما با افزایش نرخ سود آن، سرعت کاهش مبلغ اقساط کاهش مییابد.

به عنوان مثال، در شرایط حاضر، امکان پرداخت تسهیلات مسکن تا 160 میلیون تومان توسط بانک مسکن فراهم شده است؛ مبلغ اقساط این تسهیلات در شرایط مختلف در جدول 1 نمایش داده شده است.

همانگونه که در جدول 1 مشاهده میشود، چنانچه نرخ سود این تسهیلات 20 درصد باشد، با افزایش چهاربرابری مدت بازپرداخت از پنج سال به 20 سال، مبلغ اقساط حتی به نصف هم کاهش نمییابد، اما چنانچه نرخ سود تسهیلات شش درصد باشد، با افزایش چهاربرابری مدت بازپرداخت، مبلغ اقساط به یکسوم مبلغ اولیه کاهش مییابد! و چنانچه نرخ تسهیلات به صفر درصد کاهش یابد، مبلغ اقساط نیز به طور طبیعی تا یکچهارم مبلغ اولیه کاهش مییابد.

همانگونه که مشاهده میشود در صورت پایین بودن نرخ سود تسهیلات، میتوان با افزایش مدت بازپرداخت، مبلغ اقساط را تا حد مطلوبی کاهش داد. به عبارتی همانگونه که در جدول 2 نشان داده شده است، در صورت بالا بودن نرخ سود تسهیلات، افزایش مدت بازپرداخت تاثیر اندکی بر مبلغ اقساط خواهد داشت و مطلوبیت کمی برای شخص وامگیرنده ایجاد خواهد کرد.

طبق محاسبات انجامشده، در مرز مطلوبیت 50 درصد، حداکثر مدت بازپرداخت یک وام با نرخ سود 20 درصد حداکثر هفت سال است، در صورتی که برای یک وام با نرخ سود پنج درصد، میتوان بازپرداخت تا 26 سال را برنامهریزی کرد و مبلغ اقساط را کاهش داد، بدون اینکه مطلوبیت آن از حالت قبل کمتر شود. همین مساله نشان میدهد کاهش نرخ سود تسهیلات، سبب میشود که امکان پرداخت تسهیلات بلندمدتتر با درجه مطلوبیت بالاتر برای مردم فراهم شود.

با افزایش مطلوبیت تسهیلات بلندمدت، حجم تسهیلات افزایش یافته و امکان دسترسی مردم به حجم بیشتری از تسهیلات فراهم میشود و با افزایش حجم تسهیلات، تقاضا برای خرید مسکن افزایش یافته و یکی از ارکان رشد اقتصادی که ساخت و ساز در کشور است، فعال خواهد شد. موثرترین عامل در افزایش مطلوبیت تسهیلات مسکن، کاهش نرخ سود آن است.

بازار سهام

در ادبیات مالی، قیمت سهام از تنزیل جریانات نقد آتی آن بر مبنای «نرخ تنزیل» که حاصل جمع نرخ سود بدون ریسک و فاکتور ریسک آن صنعت و شرکت است به دست میآید. بنابراین طبیعی است که با کاهش نرخ سود بدون ریسک در بازار، قیمت کلیه سهام به طور طبیعی افزایش پیدا خواهند کرد.البته کاهش نرخ سود بدون ریسک از آنجا که سبب کاهش هزینه تامین مالی شرکتها و در نتیجه سبب افزایش سود خالص آنها -EPS- میشود نیز بر قیمت سهام شرکتها تاثیر مثبت خواهد گذاشت. بنابراین، کاهش نرخ سود بدون ریسک، از دو جبهه بر قیمت سهام و شاخص کل بورسها تاثیر مثبت خواهد گذاشت.رشد قیمت سهام، سبب افزایش جذابیت بازار سهام و جذب سرمایهها خواهد شد و این موضوع بر توسعه بازار، توسعه شرکتها و نهایتاً رشد اقتصادی کشور تاثیر مثبت خواهد گذاشت.

بازار ارز

به طور طبیعی ارتباط مستقیمی بین نرخ سود بانکی و بازار ارز وجود ندارد، اما ممکن است با کاهش نرخ سود، شاهد ایجاد تغییراتی در این بازار باشیم. نرخ دلار در سه سال اخیر تقریباً ثابت بوده است. (نرخ دلار در بازار آزاد در مقطع 11/1391 حدود 3700 تومان بوده است و در حال حاضر نیز در حدود همین قیمت در بازار در حال معامله است.) این در حالی است که نرخ تورم انباشته ایران از آن تاریخ تاکنون برابر 61 درصد و نرخ تورم کشور آمریکا -به عنوان کشور پایه نرخ ارز دلار- در همین مدت حدود سه درصد بوده است. این ارقام نشان میدهند نرخ دلار در برابر ریال در حدود 58 درصد پتانسیل رشد را خواهد داشت.

از طرف دیگر چنانچه نرخ سود در بازار به صورت غیرطبیعی و غیرقابلقبول یا با سرعت خیلی زیاد پایین بیاید، ممکن است بخشی از مردم منابع خود را از سپردههای بلندمدت بانکی به سپردههای جاری و کوتاهمدت تبدیل کرده و با خرید دلار در بازار و ایجاد تقاضای مازاد در آن، موجبات رشد قیمت آن را فراهم کنند. البته چنانچه نرخ دلار در محدوده طبیعی خود قرار میداشت، احتمال افزایش قیمت آن بسیار پایین بود، اما در شرایط فعلی با توجه به انباشته شدن تورم و منقبض شدن فنر محرک رشد قیمت دلار، ایجاد تحرک در قیمت دلار دور از ذهن نخواهد بود.

بازار بانکی

بانکها نیز قطعاً از کاهش نرخ سود منتفع خواهند شد زیرا با کاهش نرخ سود، هزینه تامین مالی آنها ناشی از پرداخت سود سپرده به مشتریانشان کاهش مییابد. هرچند این کاهش نرخ سود سپردهها، با یکفاصله زمانی در نرخ سود تسهیلات هم تاثیر خواهد گذاشت و نهایتاً حاشیه سود بانکها را در مرز کمتر از سه درصد تثبیت خواهد کرد، اما نکته مهمی که در این میان وجود دارد این است که، در حالتی که نرخ سود تسهیلات در اقتصاد نرخ بالایی داشته باشد، مشکل «خطر اخلاقی»، سبب کاهش کیفیت تسهیلات بانکی خواهد شد. به عبارتی مشتریان معتبر و خوشحساب از دریافت تسهیلات سر باز خواهند زد و مشتریان پرریسکتر که همیشه در صف دریافت تسهیلات بانکی هستند، موفق به دریافت تسهیلات خواهند شد. کاهش کیفیت تسهیلاتگیرندگان بانکی به تدریج سبب افزایش مطالبات معوق بانکی و افزایش داراییهای سمی بانکها و در نتیجه کاهش کیفیت ترازنامه بانکها و کاهش قدرت تسهیلاتدهی آنها خواهد شد.

بنابراین با کاهش نرخ سود بانکی، از یک طرف مشتریان معتبر که معمولاً نرخ سود پروژههای سودآور آنها زیر 15 درصد است، و ریسک بازپرداخت بسیار کمی هم دارند، موفق به دریافت تسهیلات شده و از طرف دیگر مشتریان پرریسک از دریافت تسهیلات باز خواهند ماند. مشتریان معتبر با پرداخت به موقع اقساط، سبب بهبود ترازنامه بانکها و افزایش قدرت تسهیلاتدهی بانکها خواهند شد.

بازار اوراق بدهی

بازار اوراق بدهی نیز همچون بازار بانکی از کاهش نرخ سود بهرهمند خواهد شد. کاهش نرخ سود سبب خواهد شد هزینه تامین مالی کاهش یافته و تعداد متقاضیان انتشار اوراق افزایش یابد.

بازار بدهی دارای دو مزیت عمده نسبت به بازار بانکی است؛ مزیت اول، امکان کشف نرخ سود بدون ریسک در بازار و مزیت دوم سرعت تطبیق نرخ سود با سایر بازارهاست. سرعت بالای تطبیق نرخ سود در این بازار سبب میشود که این بازار به خصوص در شرایط فعلی اقتصاد ایران، سریعتر از سیستم بانکی نرخ تامین مالی را کاهش داده و بنابراین چابکتر از آن به تامین مالی بخش عمومی و خصوصی کمک کند.

سرعت تطبیق نرخ سود در بازار بدهی، مهمترین مزیت بازار بدهی

یکی از خصوصیات مهم بازار بدهی که لزوم توسعه آن اخیراً نیز توسط اندیشمندان اقتصادی کشور توصیه شده است، انعطافپذیری و سرعت بالای انطباق نرخ آن با شرایط روز اقتصادی است.

در سیستم بانکی، سپردهگذاران و تسهیلاتگیرندگان از دو طرف به بانکها متصل هستند، هر چند بهطور طبیعی با افزایش یا کاهش نرخ سود سپردهگذاری، نرخ سود تسهیلات هم تغییر خواهد کرد، اما این تغییر به سرعت در طرف دیگر ظاهر نمیشود و علت آن هم این است که معمولاً قراردادهای تسهیلات بانکها -به خصوص در ایران- قراردادهای بلندمدت و با نرخ ثابت هستند و این نرخ عمدتاً تابع شرایط روز اقتصاد در زمان اعطای تسهیلات است بنابراین در طول دوره عمر یک تسهیلات مثلاً 10ساله که نرخ سود سپردهها ممکن است بارها در محدوده 10 تا 25 درصد نوسان پیدا کند، این نوسان هیچ تاثیری در نرخ سود تسهیلات اعطاشده قبلی نخواهد گذاشت و همانگونه که بانک در مقابل سپردهگذاران مسوول بوده و تا انقضای مهلت سپرده ایشان، نرخها را در سطوح تعهدشده قبلی حفظ خواهد کرد، از تسهیلاتگیرندگان نیز انتظار دارد تا نرخ سود تسهیلات قبلی را تا پایان دوره حفظ کنند. در صورتی که تسهیلاتگیرندگان علاقهای به این موضوع نداشته و تلاش میکنند تا با تامین مالی جدید با نرخهای پایینتر، تسهیلات گرانقیمت قبلی خود را تصفیه کنند.

در زمان افزایش نرخ سود نیز، مشابه این فرآیند در سمت سپردهگذاران اتفاق خواهد افتاد و آنها تلاش خواهند کرد تا با لغو قرارداد سپردهگذاری خود، آن را به بانکهایی با نرخ سود بالاتر منتقل کنند، اتفاقی که بین سالهای 1391 تا 1393 در اقتصاد کشور به وقوع پیوست و سبب رقابت بانکها در افزایش نرخ سود با هدف حفظ منابعشان شد.

به دلیل همین مساله، هنگام کاهش نرخ سود بانکی، از آنجا که ترازنامه بانک با سپردههای با نرخ بالا تامین مالی شده است، بانک هیچ علاقهای به کاهش نرخ سود تسهیلات نداشته و برای کاهش نرخ سود تسهیلات مقاومت خواهد کرد. اگر بانک مجبور به کاهش نرخ سود تسهیلات شود، در معرض ریسک ورشکستگی قرار خواهد گرفت زیرا ممکن است در برخی مقاطع، نرخ سود دریافتی بانک از محل تسهیلات کمتر از نرخ سود پرداختی به سپردهگذاران شود که این مابهالتفاوت عملاً از جیب سهامداران بانک پرداخت میشود. این ریسک در برخی شرایط ممکن است سبب زیاندهی شدید بانک و نهایتاً ورشکستگی آنها شود. به طور مشخص در دو سال اخیر، بسیاری از بانکهای ایرانی در معرض این ریسک بودهاند و زیان بزرگی را از این محل متحمل شدهاند و وضعیت مالی برخی از آنها در شرایط بسیار ریسکی قرار گرفته است.

استفاده از بازار بدهی، موثرترین روش برای پوشش این ریسک و انتقال ریسک بین این دو طرف -قرضگیرنده و قرضدهنده- است. زیرا در بازار بدهی به دلیل حذف نهاد واسط، هرگونه تغییری در نرخ سود، بلافاصله در قیمت اوراق نشان داده میشود و هیچ تاخیری در آن وجود نخواهد داشت.

به عنوان مثال فرض کنید در شرایطی که نرخ سود مورد انتظار بازار در حدود 23 درصد است، بهطور طبیعی ناشر اوراق باید اوراقی با نرخ سود 23 درصد را منتشر کند. اما بعد از مدتی و با کاهش نرخ سود مورد انتظار بازار به رقم فرضی 18 درصد، طبیعتاً اوراق منتشره قبلی که نرخ سود بالایی را به دارنده آن پرداخت میکردند، با استقبال مواجه شده و بازار متقاضی خرید آن شده و این افزایش تقاضا سبب افزایش قیمت آن خواهد شد. این رشد قیمت تا جایی که نرخ سود موثر این اوراق به نرخ سود تعادلی بازار برسد ادامه خواهد یافت و مثلاً ممکن است قیمت این اوراق از مبلغ اسمی 100 واحد به 105 واحد یا بیشتر افزایش پیدا کند. مقدار افزایش قیمت اوراق تابعی از مابهالتفاوت نرخ سود اسمی و نرخ سود بازار و همچنین طول عمر اوراق -فاصله تا سررسید آن- خواهد بود.

در بازار اوراق بدهی، نیروهای عرضه و تقاضا به سرعت و بدون هیچگونه ملاحظهای عمل کرده و قیمتها را به گونهای اصلاح خواهند کرد تا نرخ موثر همه اوراق -متناسب با ریسک و همچنین به تناسب سررسیدشان- بر نرخ موثر بازار منطبق شوند.

به عنوان مثال در حال حاضر در بازار اوراق بدهی کشور، اوراقی با نرخ سود اسمی 18 درصد تا 23 درصد وجود دارد که سررسید آنها بین چند هفته تا چند سال است. قابلیت انعطاف موجود در قیمت اوراق، سبب شده است که قیمت آنها در محدوده 90 تا 110 هزار تومان قرار بگیرد، بهگونهای که نرخ سود موثر آنها نیز در محدوده 20 درصد قرار گرفته است.

البته شاید این ابهام پیش بیاید که ناشر اوراق -قرضگیرنده- با توجه به اینکه نرخ سود پرداختی را برای تمام طول عمر اوراق تضمین کرده است، همچنان در معرض این ریسک قرار دارد و باید تا پایان عمر اوراق منتشره، نرخ سود اولیه را پرداخت کند. هرچند این گزاره صحیح است، اما ناشر یک راه برای رهایی از این ریسک در پیش پای خود دارد و آن هم بازخرید اوراق قبل از سررسید است. به عبارتی چنانچه ناشری اعتقاد داشته باشد که چشمانداز نرخ سود کاهشی بوده و نرخها به صورت شدید، کاهش پیدا خواهند کرد، در صورت تمایل میتواند با بازخرید اوراق خود در بازار و کاهش حجم تعهداتش، خود را در مقابل این هزینه مصون بدارد و بعد از کاهش نرخ سود در بازار، نسبت به انتشار اوراق جدید با نرخ سود کمتر اقدام کند.به همین دلیل در دنیا، برخی اوراق به صورت قابل بازخرید -Callable Bonds- منتشر میشوند. در این اوراق، ناشر میتواند در هر لحظهای از زمان کل اوراق خود را با قیمت مشخصی که از ابتدا تعیین کرده است، از بازار جمعآوری کند و خریداران هم موظفند اوراق را با همان قیمت مشخصشده به وی مسترد دارند. البته طبیعی است این اوراق به دلیل حقی که به ناشر میدهد، باید نرخ سود بالاتری را به سرمایهگذاران بپردازد، زیرا خریداران در معرض ریسک استرداد وجوه خود هستند و به عبارتی از سود ناشی از افزایش قیمت اوراق خود به دلیل کاهش احتمالی نرخ سود بازار منتفع نخواهند شد!

همچنین باید به این موضوع نیز توجه کرد که سرمایهگذاران بازار اوراق بهادار با درآمد ثابت در معرض ریسک نوسان نرخ سود بازار قرار خواهند گرفت و با تغییر نرخ بازار، ارزش اوراق در اختیار ایشان دستخوش تغییر خواهد شد که این تغییر در شرایط نزول نرخ سود بازار از آنجا که باعث افزایش قیمت اوراق خواهد شد، تاثیری مثبت بر سبد دارایی ایشان خواهد گذاشت و در شرایطی که نرخ سود مورد انتظار بازار، روندی صعودی داشته باشد، تاثیری معکوس خواهد داشت.

بازار اوراق بدهی در مقایسه با سیستم بانکی، از آنجا که ریسک نوسان نرخ سود را به بازار منتقل میکند، انعطافپذیری بسیار بالایی داشته و به همین دلیل از «پایداری» نسبی بالاتری نیز نسبت به سیستم بانکی برخوردار خواهد بود و به همین دلیل است که عمده تامین مالی مبتنی بر بدهی در کشورها از طریق انتشار اوراق بدهی در بازار انجام میشود. مزیت مهم تطبیق سریع نرخ اوراق و قیمت اوراق بهادار با درآمد ثابت با نرخ سود بازار، سبب میشود بقیه بازارها نیز بلافاصله خود را با این موضوع تطبیق داده و بلافاصله تعادل در کلیه بازارها ایجاد شود.

راههای پوشش ریسک سیستم بانکی در مقابل تغییرات نرخ سود

بیشتر بانکهای دنیا، با هدف پوشش این ریسک مهم، وامهای بانکی -به خصوص وامهای بلندمدت را- با نرخ سود شناور پرداخت میکنند. به عبارت بهتر نرخ سود این نوع تسهیلات ثابت نبوده و در دورههای مشخصی -مثلاً سالی یکبار- نرخ آنها متناسب با شرایط روز تغییر میکند. به عنوان مثال نرخ سود یک وام مسکن 20ساله ممکن است در سال اول شش درصد باشد، اما طی 20 سال، نرخ آن در محدوده پنج درصد تا 15 درصد شناور خواهد بود و این نرخ در هر سال بر مبنای شرایط اقتصادی و نرخ سود بازار تعیین خواهد شد. در این نوع تسهیلات، ریسک نوسان نرخ سود بین بانک و تسهیلاتگیرنده توزیع میشود و با توجه به اینکه بانک با دریافت وثیقه، خود را در مقابل عدم دریافت اقساط پوشش داده است، عملاً ریسک نوسان نرخ سود بر عهده تسهیلاتگیرنده قرار میگیرد.

راه دیگری که بازارهای مالی برای پوشش ریسک نوسان نرخ بهره پیش روی سیستم بانکی قرار دادهاند، قراردادهای تاخت نرخ بهره -Interest Rate Swap contract- هستند. به موجب این قراردادها، یک شخص ثالث که عمدتاً موسسات مالی بزرگ و معتبر یا صندوقهای پوششی -Hedge Fund- هستند با پذیرش این ریسک در ازای مبلغ مشخصی، تضمین میکنند که نرخ سود شناور را به نرخ سود ثابتی و برای دوره زمانی مشخصی تبدیل کنند.

چشمانداز بازار اوراق بدهی

همانگونه که میدانید نظام تامین مالی در اقتصاد ایران، نظامی بانکمحور است. حجم بازار اوراق بدهی در مقایسه با مجموع بازار بدهی (شامل حاصل جمع بازار تسهیلات بانکی و بازار اوراق بدهی) حدود 4/2 درصد است.

بهرغم اقدامات بسیار مثبتی که در چند سال اخیر در حوزه توسعه بازار بدهی صورت پذیرفته، اما این بازار هنوز نتوانسته از مرز پنج درصد عبور کند. حجم بازار اوراق بدهی در بیشتر کشورهای پیشرفته دنیا بالای 75 درصد و مقدار میانگین آن در کل دنیا حدود 65 درصد است! مقایسه این ارقام نشان میدهد که ایران راه درازی تا توسعه بازار بدهی پیش رو دارد.

مهمترین مشکل عدم توسعه بازار بدهی در چند سال اخیر، نرخ بالای تامین مالی ناشی از نرخ بالای سود اوراق و هزینههای انتشار انواع اوراق بوده است که همین موضوع سبب شده بسیاری از شرکتها از انتشار اوراق بدهی صرفنظر کنند.

با کاهش تدریجی نرخ سود در بازار اوراق که بنا به مطالب پیش گفته، سریعتر از بازار بانکی میتواند خود را به شرایط تعادلی برساند، این بازار با سرعت زیادی رشد کرده و این قابلیت را دارد تا در افق چشمانداز 1404، سهم خود را در تامین مالی مبتنی بر بدهی، به مرز 30 درصد برساند و فاصله خود را تا استانداردهای جهانی کم کند. البته موانع دیگری هم پیش روی توسعه بازار بدهی وجود دارد که در این مقال نمیگنجد و در یادداشت جداگانهای، در آینده به آن پرداخته خواهد شد، اما بالا بودن نرخ سود، از مهمترین آنهاست.

خوشبختانه دولت، بانک مرکزی و بخش خصوصی تلاش ویژهای را برای توسعه بازار بدهی شروع کردهاند. با توسعه این بازار، عملاً حجم اعتبارات در کشور به شدت گسترش پیدا خواهد کرد و امکان فعال شدن پروژههای متعددی که تاکنون به دلیل کمبود منابع مالی متوقف مانده بودند، مهیا خواهد شد.

«دولت» در قالب بودجه سال 1395 قصد دارد رقمی بین 200 تا 700 هزار میلیارد ریال انواع اوراق بدهی را در بازار منتشر کند. انتشار این حجم اوراق کاملاً وابسته به شرایط بازار بدهی و به طور مشخص نرخ سود بازار است. در صورت تحقق این ارقام، سهم بازار اوراق بدهی در نظام تامین مالی مبتنی بر بدهی کشور امکان رشد تا مرز هفت درصد را خواهد داشت که رقم بسیار قابل توجهی است.

«بانک مرکزی جمهوری اسلامی ایران» نیز تاکنون و در چند مرحله با کاهش تدریجی نرخ سود اوراق مشارکت از نرخ 22 درصد در سال 1393 به ارقام 21 درصد تا 18 درصد در سال 1394 و اخیراً با صدور مجوز انتشار اوراق با نرخ 16 درصد در مردادماه سال 1395، عزم خود را بر کاهش بیشتر نرخ سود نشان داده است. به نظر میرسد، در صورت تثبیت نرخ تورم در ارقام زیر 10 درصد، روند نزولی نرخ سود بازار تا مرز 10 درصد ادامه داشته باشد، موضوعی که رئیسکل محترم بانک مرکزی نیز اخیراً به آن اشاره داشته و بر تحقق آن تاکید فرمودهاند.

«سازمان بورس» نیز که در چند سال گذشته تلاشهای خوبی در جهت گسترش بازار اوراق بدهی انجام داده و میزان انتشار سالانه اوراق را از پنج هزار میلیارد ریال به بیش از 20 هزار میلیارد ریال رسانده است، قصد دارد تا با تشویق شرکتهای خصوصی به انتشار انواع اوراق بدهی، حجم تامین مالی مبتنی بر اوراق بدهی را بیش از پیش گسترش دهد و به این وسیله قسمتی از بار تامین مالی را از سیستم بانکی به بورسها منتقل کند.

جمعبندی

بر مبنای مطالب ارائهشده در این یادداشت، مشخص شد که بیشتر بازارها از کاهش نرخ سود منتفع میشوند. اما به چه دلیل گاهی اوقات نرخ سودها مسیر افزایشی پیدا میکنند؟ حقیقت این است که بالا بودن نرخ سود در اقتصاد، به صورت ظاهری سبب افزایش تدریجی ارزش دارایی سپردهگذاران میشود، و این موضوع سبب ایجاد یک رضایت ظاهری در ایشان میشود غافل از اینکه به دلیل تورم و کاهش تدریجی ارزش پول ملی عملاً ارزش واقعی دارایی ایشان افزایش نخواهد یافت.

از طرف دیگر، کاهش نرخ سود در اقتصاد به کمتر از پنج درصد، و تثبیت آن در این محدوده، ضمن کاهش شدید هزینه مالی بنگاهها و همچنین افزایش تعداد پروژههای توجیهپذیر، سبب ایجاد ثبات اقتصادی شده و به کلیه فعالان اقتصادی امکان برنامهریزی بلندمدت را خواهد داد و به همین دلیل است که بیشتر کشورهای دنیا به سمت کاهش نرخ سود پیش رفته و بیش از 95 درصد کشورها به عضویت باشگاه کشورهای با تورم زیر پنج درصد درآمدهاند.

لینک مطلب:

https://www.eranico.com/fa/content/58781