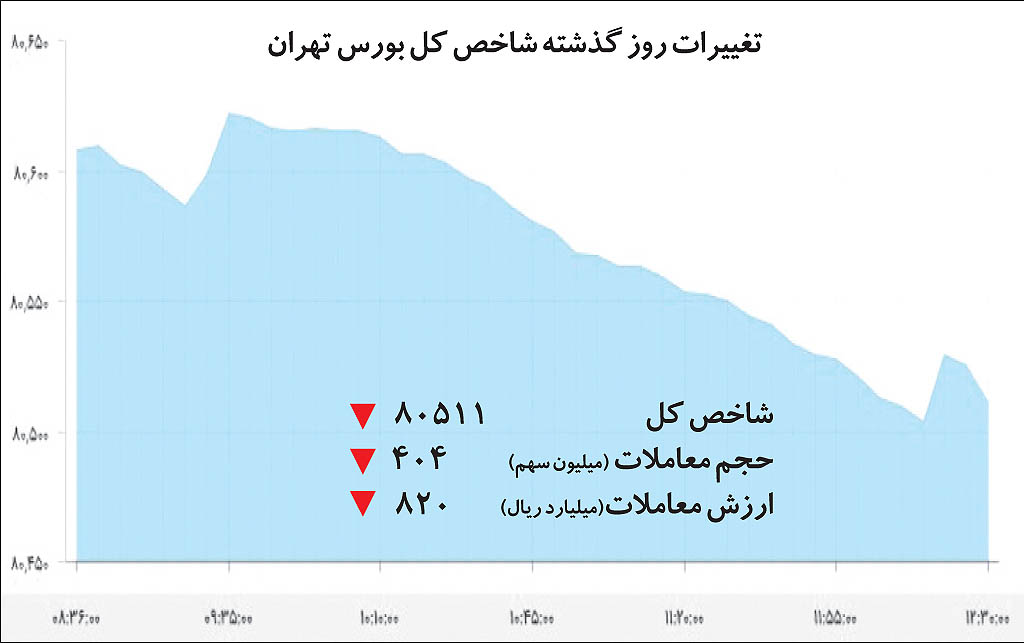

شاخص کل بورس تهران طی معاملات روز گذشته با افت 96 واحدی (معادل 0/12 درصد) مواجه شد و به عدد 80 هزار و 511 واحد رسید.

با احتساب افت روز گذشته حالا چهار روز است که شاخص بورس در حال نزول است. شاخص کل هموزن نیز روز گذشته چهارمین افت پیاپی خود را تجربه کرد و به عدد 17 هزار و 448 واحد رسید. طی 4 روز کاری گذشته شاخص کل 0/8 درصد و شاخص کل هموزن نیز 1/4 درصد افت نشان داده است. ارزش معاملات روزانه نیز این روزها (به ویژه پس از انتخابات ریاستجمهوری) در مقادیر نازلی به سر میبرد. همانطور که پیشبینی میشد، بورس تهران پس از رشد انتخاباتی خود حالا وارد فاز اصلاح و رکود شده است. در عین حال، اشخاص حقوقی بیش از پیش در سمت تقاضای سهام فعال شدهاند. اگرچه خریدهای حمایتی اشخاص حقوقی این بار رشد دادن شاخص بورس را هدف نگرفته، اما تلاشها در جهت جلوگیری از اصلاح قیمتها به وضوح مشاهده میشود. به نظر میرسد حقوقیها تلاش دارند در آستانه برگزاری مجامع از ریزش قیمتها جلوگیری کنند. از زمانی که شاخص کل بورس از مرز 80 هزار واحدی گذشته است، اشخاص حقیقی تلاش داشتهاند که از بازار خارج شوند. در طرف دیگر حقوقیهای بازار در قیمتهای منفی و صفر تابلو خریدار بودهاند.

خروج پرشتاب حقیقیها

همانطور که در گزارشهای پیشین اشاره شده بود، رشدهای قیمتی در بازار سهام که از ابتدای سال جاری رقم خورده بود، دیر یا زود باید اصلاح میشد. از آنجا که انگیزههای سفتهبازانه تنها دلیل رشد اخیر قیمتها بود، افت بازار در اولین فرصت، محتملترین سناریو بود. به عبارت دقیقتر، هیجان انتخابات ریاست جمهوری و این باور سنتی که بازار سهام در آستانه انتخابات پررونقتر دنبال میشود، باعث شد تقاضا برای خرید سهام بهصورت ناپایدار افزایش یابد. سرنوشت ورود ناپایدار نقدینگی به بازارهای دارایی، چیزی جز ایجاد حباب و پس از آن تخلیه حباب نیست. در روند افزایشی قیمتها از ابتدای سال، مانند سایر دورههای رونق طی چند سال اخیر، این ورود نقدینگی از جانب اشخاص حقیقی بود که باعث شد شاهد رونق بازار باشیم. حالا از هفته منتهی به انتخابات ریاست جمهوری تاکنون بهطور پیوسته شاهد خروج اشخاص حقیقی و مثبت شدن خالص خرید حقوقیها بودهایم. از 25 اردیبهشت ماه تاکنون، یعنی درست از زمانی که شاخص بورس از مرز 80 هزار واحدی عبور کرده است، انتقال مالکیت از اشخاص حقیقی به اشخاص حقوقی بیش از 76 میلیارد تومان بوده است. ضمنا قابل ذکر است که در روزهای30 اردیبهشت و 3 خرداد دو داده نامتعارف مشاهده میشود. در روز 30 اردیبهشت، درست پس از انتخابات ریاستجمهوری شاهد ورود قابل توجه حقیقیها (به اندازه 16 میلیارد تومان) بودیم. در روز سوم خرداد نیز شاهد تحرکاتی در نماد «پکرمان» بودیم که باعث مثبت شدن خالص خرید حقیقیها به اندازه 13 میلیارد تومان شد. بنابراین میتوان ادعا کرد که از روز 25 اردیبهشت تا کنون، تغییر مالکیت بیش از 100 میلیارد تومان به نفع بازیگران حقوقی بوده است.

با توجه به فضای حاکم بر بورس از سال 92 تاکنون، این موضوع را میتوان نشانهای از روند نزولی ادامهدار احتمالی در بازه کوتاهمدت و میانمدت دانست. با وجود آنکه طی سنوات اخیر ثبات تا حدودی به اقتصاد کشور برگشته و سایه ریسکهای سیستماتیک مهمی از سر اقتصاد کشور برداشته شده است، اما همچنان نمیتوان چشمانداز بلندمدتی از سپهر سرمایهگذاری در کشور داشت. با این وضع، اصولا سرمایهگذاری بلندمدت در بازار سهام از اولویت سرمایهگذاران خارج میشود. از سال 92 تاکنون، اشخاص حقیقی طلایهدار بازار سهام بودهاند. هر زمان که انتظارات حقیقیها بر مبنای بهبود شرایط شکل میگرفت تقاضا برای خرید سهام افزایش مییافت. اما از آنجا که این انتظارات برای بازههای بلندمدت تسری نمییابد، بازار بهصورت مقطعی وارد دوره رونق میشود. اغلب خبرهایی که در سالهای اخیر باعث افزایش رونق مقطعی بازار شدهاند، یا دیر تاثیر خود را بر واقعیت اقتصاد گذاشتهاند، یا اصولا عمل نکردهاند. بنابراین پس از هر دوره کوتاه رونق در بازار سهام، شاهد دورهای طولانیتر در فاز اصلاح بودهایم. گرچه از اواخر سال 94 تا کنون کفهای شاخص بورس هر بار بالاتر از کفهای قبلی بسته شدهاند و اصطلاحا در یک روند صعودی بلندمدت قرار گرفتهایم، اما به جرات میتوان ادعا کرد که نوسان شاخص بورس چندان قابل استناد نیست، چراکه به سادگی مورد مهندسی قرار میگیرد.

علاوه بر این مسائل، در سالهای اخیر هربار که بورس وارد دوره رونق شده است، شاهد بیشواکنشی فعالان بازار بودهایم و قیمتها بیش از آنچه انتظار میرفت رشد کردهاند. در چنین شرایطی هر خبری، صرفنظر از آنکه واقعا اثرگذار باشد یا خیر، میتواند آغاز تخلیه حباب به حساب آید. حالا برخی فعالان بازار، رکود فعلی بازار را متاثر از ماه مبارک رمضان عنوان میکنند، یا برای مثال نزدیکی به فصل مجامع و انتظار برگزاری مجامعی ضعیف را بهانه میکنند. حقیقت این است که این مسائل اگرچه بر روند معاملات تاثیرگذار هستند، اما دلیل اصلی رکود فعلی بازار را میتوان نتیجه رشد سریع قیمتها در دو ماه ابتدای سال و جلوگیری اشخاص حقوقی از افت قیمتها در برهه فعلی دانست. اگر قیمتها افت نکنند یا خبر مثبت جدیدی به بازار مخابره نشود، طبیعتا انگیزهای برای خرید سهام ایجاد نمیشود. از آنجا که انتظار نمیرود خبری مثبت در آینده نزدیک منتشر شود، بنابراین قیمتها باید افت کنند تا خریداران بالقوه رفتهرفته برای خرید ترغیب شوند. اما جلوگیری اشخاص حقوقی از افت قیمتها در آستانه برگزاری مجامع بخش عمدهای از شرکتهای بورسی، باعث کاهش انگیزه خریداران احتمالی و در نتیجه افت قابل توجه ارزش معاملات میشود.

انگیزه حقوقیها از حمایت

طبیعی است که روند فوقالذکر نمیتواند برای درازمدت ادامه یابد. اشخاص حقوقی میدانند که حقیقیهای بازار هستند که روندهای کوتاهمدت و میانمدت بازار را تعیین میکنند. بنابراین احتمالا با وجود کمبود نقدینگی مفرطی که حقوقیها را درگیر کرده است، حمایت از قیمتها در روندهای نزولی چندان عقلانی به نظر نمیرسد. در حالی که تقریبا همه میدانند روند بازار فعلا قرار نیست صعودی باشد، حمایتهای قیمتی و انتقال مالکیت از اشخاص حقیقی به حقوقی، به زیان حقوقیها تمام خواهد شد. ضمنا اینبار انگیزه مداخله حقوقیها در معاملات، جدا از انگیزه مثبت نگه داشتن صوری شاخص کل است. اگرچه حقوقیها بهصورت ناخودآگاه باعث رشد شاخص بورس یا جلوگیری از افت آن میشوند، اما این بار هدف واقعا نجات شاخص کل نیست. بخش قابل توجهی از اشخاص حقوقی فعال در بازار سهام، با شرکتها در تعامل هستند. این حقوقیها یا سهامدار عمده برخی شرکتها هستند یا بازارگردانی سهام شرکتها را در اختیار دارند.

در این برهه از سال این دسته از حقوقیها تلاش میکنند از سهمهای خود حمایت کنند. چرا که به زودی قرار است قیمت تئوریک این سهمها با تقسیم سود سالانه کاهش یابد. بنابراین نسبت P/E سهمها تعدیل خواهد شد و به زودی اقبال برای خرید این سهمها تقویت خواهد شد. این دسته از حقوقیها عجلهای برای دریافت سود نقدی خود ندارند و با پرتفوهای بزرگی که دارند صرفا با انجام چند معامله میتوانند قیمت سهام خود را بالا نگه داشته و از حقیقیهای فراری از مجامع، سهم را ارزانتر خریداری کنند. در واقع برآورد حقیقیها از روند قیمتی سهام به گونهای است که احتمالا نشاندهنده استنباط آنها مبنی بر کمهزینه بودن حمایت قیمتی در شرایط فعلی است.

مروری بر آمار معاملات

در دادوستدهای روز گذشته سرمایهگذاران بورس تهران بیش از 618 میلیون برگه سهم و حق تقدم و دارایی مالی را دست به دست کردند که ارزش این مبادلات بیش از 156 میلیارد تومان بود و در 39 هزار نوبت معاملاتی انجام شد. ارزش معاملات خرد سهام و حق تقدم در نمادهای عادی نیز به سختی به 82 میلیارد تومان رسید. همانطور که اشاره شد، شاخص کل بورس در روز گذشته 96 واحد افت کرد و به رقم 80 هزار و 511 رسید. نمادهای پالایش نفت بندرعباس، پالایش نفت تهران، توسعه صنایع بهشهر و سرمایهگذاری غدیر با بیشترین تاثیر منفی بر شاخص مانع رشد این متغیر شدند. این در حالی بود که نمادهای گسترش نفت و گاز پارسیان، تاپیکو و پتروشیمی فناوران با بیشترین تاثیر مثبت بر شاخص مانع افت بیشتر این متغیر شدند.

صدرنشینی بازار نیز با بیشترین رشد قیمت متعلق به نمادهای آبادگران، تامین ماسه ریختهگری، شهد، قند شیرین خراسان، فرآوردههای نسوز ایران، لبنیات پاک و دارویی لقمان بود. در مقابل نمادهای کاشی پارس، پارس سوییچ، صنایع جوشکاب یزد، کاغذسازی کاوه، کارتن ایران، مارگارین و سایپا شیشه با بیشترین کاهش قیمت در انتهای جدول معاملات قرار گرفتند. همچنین دیروز گروههای شیمیایی، خودرو و سرمایهگذاریها با بیشترین حجم و ارزش معاملات در صدر برترین گروههای صنعت قرار گرفتند.در بازار دیروز اوراق مشارکت شهرداری سبزوار، اوراق مشارکت کارکنان نفت، واحدهای صندوق کیان، سهام تامین ماسه ریختهگری، واحدهای صندوق پارند پایدار سپهر و سهام شهد سنگینترین صفهای خرید را داشتند. این در حالی بود که گروهی دیگر تلاش کردند با عرضههای سنگین در سهام کاشی پارس، واحدهای صندوق پارند پایدار سپهر، کیان، اوراق مشارکت ملی نفت، سهام سیمان مازندران، سیمان خزر و اوراق مشارکت ملی نفت ایران خارج شوند.

لینک مطلب:

https://www.eranico.com/fa/content/70930