.jpg)

بازدهی بازار سهام کشور که پیش از این در دامنه 30 تا 40 درصدی پیشبینی میشد، با توجه به تغییرات مولفههای مهمی در حوزه بورس، ابهامات صنایع بورسی و همچنین تحولات سایر بازارها مورد بازبینی قرار گرفته است. به عقیده کارشناسان، انتظار میرود بازار سهام کشور در سال جدید در خوشبینانهترین حالت با بازدهی 25درصدی روبهرو شود، با این حال نکته مهم در این مورد آن است که نرخ مذکور همچنان بالاتر از تورم قابل پیشبینی برای سال جاری است.

بازدهی سالانه بازار سهام، همچنان بالاتر از نرخ تورم

تغییر پیشبینیها از رشد بورس

روند حرکت بورس تهران در مدت 6 ماه گذشته در حالی همچنان کاهشی است که کارشناسان بهرغم شرایط کنونی، به سودآوری بازار تا پایان سال معتقدند. این در شرایطی است که پیشبینیهای گذشته کارشناسان از روند بازدهی بورس با فرض تورم 20 درصدی تا پایان سال جاری، رقمی بین 30 تا 35 درصد بود؛ رقمی که در مقایسه با تورم پیشبینی شده از سود واقعی بازار سهام (در حدود 10 تا 15 درصد) حکایت داشت.

با این حال پیشبینیهای جدید حکایت از آن دارند که تورم کشور تا نیمه سال جاری به رقم 20 درصد خواهد رسید و این شاخص تا پایان سال حتی قادر است به 15 درصد برسد.

اما شرایط حاکم بر بازار سهام به خصوص رکودی که در ماه گذشته بر آن حاکم شده است باعث تغییر پیشبینی برخی کارشناسان از بازدهی بازار شده است. بر این اساس، نرخ بازدهی قابل پیشبینی برای بورس تا پایان سال بر اساس شرایط جدید رقمی در حدود 25 درصد اعلام میشود که با فرض تحقق تورم 15 درصدی، همچنان نشان دهنده معقول بودن روند بازدهی این بازار در برابر تورم و همچنین سایر بازارها است.

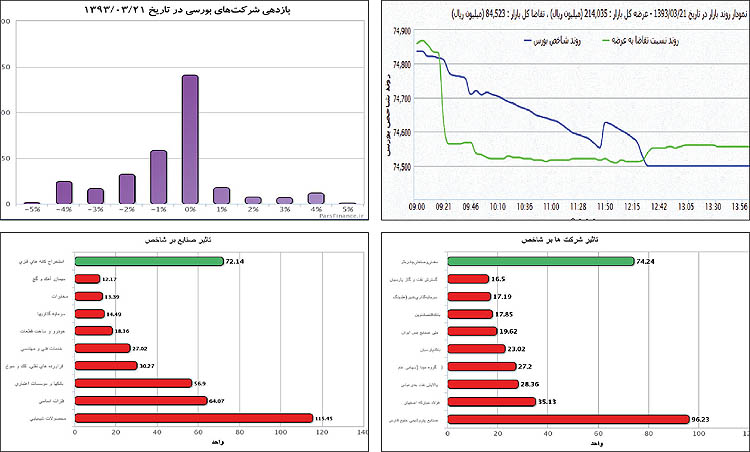

به گزارش «دنیای اقتصاد»، شاخص کل بورس تهران، روز گذشته در شرایطی کار خود را با افت 337 واحدی به پایان برد که شروعی توفانی را در ابتدای معاملات و تا ساعت 30/10 آغاز کرده بود، بهطوریکه در دو ساعت ابتدایی معاملات، شاخص با 400 واحد افت مواجه شد، اما تا یک ساعت پس از آن، بخشی از این کاهش را (در حدود 150 واحد) جبران کرد و در نهایت در ساعت پایانی بازار، رقم شاخص به 74 هزار و 499 واحد رسید. به این ترتیب زیان روزانه بورس تهران در آخرین روز هفته جاری به 45/0 درصد و زیان هفتگی آن به 8/0 درصد رسید. این در شرایطی است که زیان بورس از ابتدای سال تاکنون 7/5 درصد است. روز گذشته بازار سهام شاهد 37 هزار و 400 معامله بود که طی آن 648 میلیون و 56 هزار سهم با ارزش کل 134 میلیارد تومان مورد دادوستد قرار گرفت.

دیروز بیشترین عملکرد فعالان حقیقی و حقوقی بازار در بانکها و صنایع اعتباری بود، بهطوریکه حقیقیها در حدود 28 میلیارد تومان سهم را فروختند و در عوض، حقوقیها خریدار این سهام شدند. در مورد سایر صنایع اما مبادلات بین حقیقیها و حقوقیهای بازار متعادل بود. دیروز ایران خودرو با 36 میلیارد تومان معامله، بالاترین ارزش معاملات را به خود اختصاص داد، پس از آن بانک صادرات، نفت و گاز و پتروشیمی تامین، سرمایهگذاری صندوق بازنشستگی رتبههای بعدی را به خود اختصاص دادند. از منظر گردش سهام نیز لیزینگ خودرو غدیر، گروه سرمایهگذاری میراث فرهنگی، لبنیات کالبر و ایران خودرو 4 شرکت برتر بازار بودند.

استخراج کانههای فلزی صنعتی بود که با 72 واحد تاثیر بر شاخص بیشترین اثر مثبت را به همراه داشت، اما محصولات شیمیایی با 115 واحد تاثیر منفی بیشترین تاثیر را بر کاهش شاخص گذاشت. پس از آن فلزات اساسی با 64 واحد و بانکها با 59 واحد بیشترین تاثیر منفی را بر شاخص برجای گذاشتند. در میان شرکتها نیز چادرملو با 74 واحد بیشترین تاثیر مثبت را بر شاخص برجای گذاشت و در میان تاثیرات منفی، صنایع پتروشیمی خلیج فارس با 96 واحد اثر کاهشی، بیشترین اثر منفی را بر بازار برجای نهاد.

بررسیهای «دنیای اقتصاد» نشان میدهد روند معاملات در بازار سهام به سرعت در حال کند شدن است و ارزش معاملات در نتیجه رکود حاکم بر معاملات و افت شدید قیمت سهام در بازار کاهش یافته است. به عقیده کارشناسان، در حال حاضر بازار سرمایه در ضعیفترین وضعیت خود طی دو سال گذشته قرار گرفته است. این موضوع به چند دلیل است؛ نخست انتظار حاکم بر بازارهای کشور اعم از بازارهای کالایی و سهام.

نقدینگی در شرایط کنونی در سیستم بانکی محبوس است و بهرغم کاهش نرخ سود سپردههای بانکی، عدم خروج سرمایه از بانکها نشان داد رکود حاکم بر بازارهای مختلف همچون ارز، سکه، بورس و مسکن موضوعی جدی است. به عقیده برخی کارشناسان که با «دنیای اقتصاد» گفتوگو کردهاند، عدم تغییر در وضعیت بورس تهران بعد از کاهش نرخ سود سپردهها و در عین ثبات حاکم بر بازارهای ارز و طلا حکایت از آن دارد که سرمایهگذاران در شرایط کنونی در انتظار باز شدن گرههای موجود هستند. این گرهها را البته بیشتر باید در وضعیت مذاکرات سیاسی بین ایران و گروه 1+5 دید؛ گرههایی که به نظر میرسد در مذاکرات روزهای گذشته، امیدواری به حل برخی مشکلات مورد مذاکره در مورد آنها وجود دارد. با این حال بازارها در انتظار نتایج روشنتری هستند.

یکی از معاملهگران بازار در گفتوگو با«دنیای اقتصاد» با اشاره به این موضوع که حباب انتظارات در بازار خالی شده و صِرف انتشار خبر قادر به ایجاد جهشهای شدید – مانند آنچه سال گذشته و بعد از پیروزی روحانی در انتخابات دیدیم – نخواهد بود موضوع دوم موثر بر بازار را اینگونه تحلیل میکند که حتی شاید در صورت موافقت نهایی، بازار سرمایه با جهش شدیدی روبهرو نشود یا افت بازار به صورت مقطعی اتفاق بیفتد، چراکه آنچه صنایع مختلف بورسی را در شرایط کنونی در انتظار فرو برده، تاثیرات ناشی از رفع تحریمها است. به عنوان مثال، صنعت خودرو در انتظار ورود سرمایه، تجهیزات، بازاریابی خارجی و ... است. صنایع پتروشیمی به دنبال واردات کاتالیست، بازاریابی، نقل و انتقال مالی و مواردی از این قبیل است. این موضوع در مورد بخش قابل توجهی از صنایع قابل ذکر است، با این حال این تمام ماجرا نیست چراکه مشکلاتی که در حوزه داخلی بهخصوص در مورد قیمت گذاری و سیاستهای قیمتی در برخی صنایع دیده میشود حل نشده و بر این اساس به فرض رفع مشکلات در حوزه بین المللی، ضرورت اصلاح برخی رویکردها در حوزه داخلی از منظر کارشناسان محسوس است.

چشمانداز بازار در سال 93 با سه عامل

در این میان دکتر علی علامه، کارشناس بازار سرمایه و استاد دانشگاه با اشاره به اینکه سال 1392 در پی افزایش نرخ ارز و افت نسبت P/E بازار، روی کارآمدن دولت اعتدالگرای تدبیر و امید و در ادامه توافق هستهای ژنو بازار سرمایه بازدهی قابل توجهی را نصیب سهامداران کرد، گفت: شاخص بورس تهران 7/107 درصد و شاخص فرابورس 9/80 درصد در سال 1392 رشد کرد. به گفته وی طی 3 ماهی که از سال 1393 گذشته است بازار سرمایه نتوانسته رونق و رشد روزهای خوش سال گذشته را تکرار کند، با این حال یکی از سوالهای مطرح در خصوص اقتصاد ایران در سال جاری راه پیش روی سهامداران و فعالان بازار سرمایه در سال جاری است.

علامه راد در این خصوص به سه عامل رشد اقتصاد جهانی، روند مثبت مذاکرات هستهای و اصلاح رویههای اقتصادی و شاخصهای مهم در اقتصاد ملی اشاره کرد و این سه عامل را در وضعیت بازار سرمایه کشور تا پایان سال موثر دانست.

به عقیده این کارشناس بازار سرمایه، برآوردها از اقتصاد جهانی در سال 2014 از افزایش رشد اقتصاد جهانی نسبت به سال قبل حکایت دارد. افزایش رشد اقتصاد جهانی در نگاه اول منجر به افزایش تقاضا و در ادامه سبب افزایش قیمت محصولات کالاهای اولیه صنعتی که شرکتهای صادرکننده ایرانی تولید میکنند میشود که از این حیث میتواند تاثیرات مثبتی را بر بازار سرمایه داشته باشد، ولی غور در اجزای این پیشبینی از افزایش رشد اقتصادی در ایالات متحده و منطقه یورو و افت نرخ رشد اقتصادی در اقتصادهای نوظهور همچون چین و هند را نشان میدهد.

با عنایت به کالا محور بودن اقتصادهای نوظهور و غیرکالایی بودن اقتصادهای پیشرفته تغییر سهم هر یک از این اقتصادها در رشد اقتصاد جهانی، بر رشد یا افت قیمت محصولات تولیدی شرکتهای بورسی همچون انواع محصولات پتروشیمی، سنگآهن، فولاد و سایر فلزات اثر گذار بوده و در این شرایط حداقل امکان جهش قیمتی برای محصولات شرکتهای صادرکننده نمیتوان متصور بود.

به عقیده وی، از طرف دیگر افزایش رشد اقتصادی در آمریکا منجر به تقویت ارزش دلار شده و از طرف دیگر همین افزایش نرخ دلار به عنوان مانع رشد این محصولات عمل میکند. در مجموع به نظر میرسد با این اتفاق رشد قابل توجه EPS را در بازار شاهد نباشیم.

فضای مثبت سیاسی و آرامش بازار

به گفته دکتر علامه، بر اساس پیشبینیهای مثبتی که از روند مذاکرات هستهای وجود دارد، به نظر میرسد در سال جاری جهش قابل توجهی در نرخ ارز وجود نداشته باشد. در نتیجه از جهت نرخ ارز نیز رشد قابل توجه برای EPS شرکتها نمیتوان در نظر گرفت.

وی افزود: رشد بسیار پایین پایه پولی، از برنامه قاطع دولت و بانک مرکزی برای کنترل تورم و بهره گیری از ابزار انضباط مالی حکایت دارد.

وقوع چنین اتفاقی منجر به افزایش هزینه پول در اقتصاد ایران شده و از طرف دیگر به نظر میرسد سیاست دولت کم کردن فاصله هزینه پول بین بازارهای متشکل پولی و بازارهای غیرمتشکل (یا بازارهای سیاه) پولی با هدف کنترل بهتر و کم کردن فساد باشد. در مجموع به نظر میرسد سیاستهای دولت افزایش شدید قیمت پول را در کوتاه مدت به دنبال داشته باشد که تاثیر منفی بر نسبت P/E بازار خواهد داشت. با عنایت به نرخ 22 درصدی سود سپردههای بانکی (پنج ساله) نسبت P/E در بازار پول 54/4 و بدون ریسک است.

این کارشناس بازار سرمایه با اشاره به این که در اردیبهشت سال گذشته میانگین وزنی نسبت P/E بازار سرمایه برابر با 7/5 بود و هم اکنون برابر با 8/6 است گفت: این نسبت در حال حاضر بیشتر از میانگین تاریخی آن در بازار سرمایه ایران است و رشد حدودا یک واحدی این نسبت از کم شدن پتانسیل افزایش آتی آن در سال جاری حکایت دارد.

وی افزود: در مقام سیاستگذاری کلان هم مدیران ارشد دولتی به صراحت بیان کردهاند که با رشدهای بالای بازار سرمایه موافق نیستند و به دنبال سوق دادن منابع مالی به سمت بازار اولیه هستند، در عین حال به شرط ثبات شرایط، بازدهی 25 درصدی (برابر با هدف تورمی دولت که تحقق آن چندان بعید نیست) بازار سرمایه در سال جاری پیشبینی معقولی است.

دنیای اقتصاد