ورس تهران اگر چه اول هفته را بیرمق آغاز کرد، اما به نظر میرسد درصدد ادامه یک روند با ثبات است؛ شاهد این تحلیل آن است که در سه هفته اخیر بازار سهام ریزش چشمگیری نداشته است. روز گذشته در بورس اوراق بهادار 214 میلیون سهم به ارزش 58 میلیارد تومان مورد معامله قرار گرفت که کمترین مقدار در طول یک سال اخیر محسوب میشود.

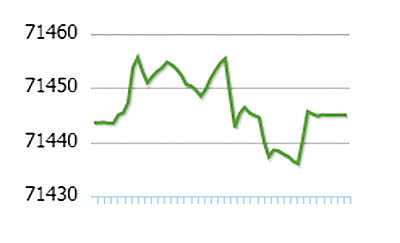

شاخص بورس در معاملات دیروز یک واحد بالا رفت و به رقم 71 هزار و 445 واحد رسید. در تشریح شرایط کنونی بازار سهام دلایل متعددی عنوان میشود. برای نمونه برخی ابهام مذاکرات هستهای را دلیل فضای بی رمق بازار میدانند و گروهی نیز برخی سیاستها و اقدامات دولت را درایجاد فضای رکودی در بازار سهام دخیل میدانند. تحلیلگران بر این اعتقادند که برداشتن تحریمها میتواند فضای بازار را با رونق مواجه کند. در این راستا سه سناریو مطرح میشود؛ سناریوی اول نگاه خوش بینانه و مبتنی بر بهبود روند مذاکرات هستهای است. سناریوی دوم نگاه بینابینی به مذاکرات هستهای دارد و بر اساس روند ملایم مذاکرات بررسی میشود و سناریوی سوم نگاه بدبینانه به این مساله است. خبر لغو تحریم بانک مرکزی از سوی دادگاه اتحادیه اروپا میتواند نشانه خوبی برای رفع تحریمها باشد و سناریوهای بسیار بدبینانه و حتی بدبینانه را نیز تا حدی با احتمالات ضعیفی مواجه میسازد. با این حال به عقیده برخی کارشناسان حتی با سناریوی خوشبینانه باز هم نمیتوان انتظار رشد سالهای 91 و 92 را از بازار سهام داشت زیرا در ایجاد شرایط کنونی در بازار عوامل گوناگونی سهم داشتهاند.

در این رابطه فرهنگ قرهگوزلو، کارشناس بازار سرمایه به شرایط کنونی بازار سهام اشاره کرد و گفت: بورس تهران پس از یک دوره افزایش که در انتهای سال گذشته رخ داد، وارد دوره جدیدی شده است که مختصات این دوره کاهش قیمت سهام شرکتها و شاخص بورس به همراه ایجاد رکود در بازار و کاهش شدید حجم معاملات است.

وی ادامه داد: وقایع دوره مزبور بنا به دلایل مختلفی رخ داده که شامل موارد زیر میشود:

افزایش شاخص بورس: هجوم نقدینگی به بازار سرمایه ناشی از انتظارات خوشبینانه سرمایهگذاران، شاخص بازار را به جایی رساند که قیمت سهام شرکتها افزایش یافت و ارزش بازار سهام شرکتها از ارزش ذاتی خود فاصله گرفت و عمدتا به بالای ارزش ذاتی خود رسید، به زبان ساده سهام شرکتها گران شد.

یک مجموعه قوانین در حوزه بازار سرمایه از جمله افزایش نرخ خوراک پتروشیمیها و افزایش بهره مالکانه شرکتهای معدنی باعث شد سود مورد انتظار شرکتها کاهش یافته و فاصله ارزش بازار از ارزش ذاتی آنها افزایش یابد و سهام شرکتها گرانتر به نظر برسند.

وجود یکسری از محدودیتهای مصنوعی برای اصلاح قیمتها در بازار از جمله دامنه نوسان و حجم مبنا و نیز برخی از محدودیتهای دیگر مثل اتخاذ محدودیت حجم فروش از سوی مقام ناظر در بهمن 92، موجب طولانی شدن روند اصلاح قیمتها شد.

افزایش نرخ سپردهگذاری در بانکها باعث شد نرخ بازده مورد انتظار سرمایهگذاران در بازار سهام افزایش یابد و چون ارزش ذاتی شرکتها رابطه معکوسی با این نرخ دارند، سهام شرکتها گرانتر به نظر رسید و برای سرمایهگذاران دارایی سپرده و اوراق با درآمد ثابت جذابیت بیشتری نسبت به سهام پیدا کرد؛ بنابراین افزایش نرخ سود بانکی موجب خروج نقدینگی از بازار سهام و همچنین عدم ورود نقدینگی تازه به این بازار شد که نتیجه آن افزایش رکود و کاهش حجم معاملات شرکتها بود.

قدرت گرفتن داعش در منطقه و حمله به عراق که موجب کاهش صادرات برخی شرکتها به این کشور و افزایش ریسک سیستماتیک منطقه به دلیل قدرت گرفتن این گروه نظامی شد که در شرایط شکننده فعلی بازار، سبب ایجاد یک رالی منفی دیگر در بورس شده است. این کارشناس بازار سهام ادامه داد: اوضاع و شرایط فعلی بازار نتیجه یک معادله یکمجهولی نیست، بلکه مجموعهای از عوامل که در بالا ذکر شد، دست به دست هم دادند و شرایط فعلی را رقم زدند و این در حالی است که کشور ما با بحث تحریمها نیز مواجه بوده است. قرهگوزلو برای مذاکرات سه سناریو پیشبینی کرد و گفت: این سه عبارتند از روند سریع رو به بهبود مذاکرات، به هم خوردن مذاکرات و روند رو به بهبود اما با شیب ملایم مذاکرات.

وی ادامه داد: در صورت وقوع سناریوی اول کاهش شدید نرخ دلار به پایین تر از 2800 و تا نزدیکی 2600 تومان پیشبینی میشود و در صورت وقوع چنین سناریویی با توجه به کالا محور بودن شرکتهای بورسی و وابستگی آنها به نرخ دلار، سود آنها کاهش مییابد و بازار سرمایه ممکن است، صدمه بیشتری ببیند.

وی افزود: در صورت وقوع سناریوی دوم نیز شاهد رالی جدید افزایش نرخ دلار و مشکل بیشتر شرکتها در فروش و اجرای طرحهای توسعهای خواهیم بود که در میانمدت و بلندمدت به سودآوری شرکتها صدمه میزند. وی به سناریوی سوم اشاره کرد و افزود: وقوع سناریوی سوم موجب عدم کاهش نرخ دلار و بهبود شرایط صادرات و تولید در مورد شرکتهایی مثل شرکتهای پتروشیمی و شرکتهای دیگری (به خصوص شرکتهایی که زیر ظرفیت فعالیت میکنند) میشود.

این کارشناس بازار سرمایه به اقدامات دولت اشاره کرد و گفت: دولت به دنبال حمایت از بورس و بخشهای تولیدی، اقدام به ایجاد انضباط پولی و مالی کرده و در پارامترهای مهم مثل نرخ دلار، نرخ سپرده و سایر فاکتورها آرامش و ثبات را ایجاد کرده است که این موضوع قدرت برنامهریزی را به فعالان اقتصادی میدهد که این مهم منجر به برنامهریزی شرکتها برای افزایش سودآوری خود از محل طرحهای توسعه و استفاده از ظرفیت خالی خود در میانمدت و بلندمدت خواهد شد و افزایش سودآوری و در نهایت افزایش قیمت سهام شرکتها را به دنبال خواهد داشت. وی به کاهش نرخ تورم و تاثیر مثبت آن بر بورس اشاره کرد و گفت: نرخ تورم در طول اینمدت روندی کاهشی داشته است که نتیجه آن میتواند در آینده کاهش نرخ سپرده در میانمدت و بلندمدت، کاهش نرخ بازده مورد انتظار سرمایهگذاران، افزایش P/E شرکتها و در نهایت افزایش قیمت سهام شرکتها شود. وی به افزایش تعامل بین فعالان بازار سرمایه و نهادهای قانونگذار و اجرایی مثل سازمان بورس، دولت، شرکت بورس و مجلس شورای اسلامی اشاره کرد و گفت: این تعامل که موجب وضع قوانین مناسبتری خواهد شد، به نفع سرمایهگذاری، تولید و ایجاد ابزارهای جدید است؛ بهطوری که در آینده شاهد وضع قوانینی در جهت افزایش بهرهوری و سودآوری شرکتها خواهیم بود.

قرهگوزلو ادامه داد: در صورت برداشته شدن تحریمها، بازار سهام کشور در قیمتهای فعلی گزینه سرمایهگذاری مناسبی برای خارجیان بهعنوان یک بازار نوظهور با بازده بالا و ریسک کم است که در آینده هجوم نقدینگی به این بازار از سوی خارجیان موجب افزایش نرخ سهام شرکتها خواهد شد. وی در رابطه با ورود سرمایهگذاران به بورس گفت: از کنار هم گذاشتن مجموعه فاکتورهای ذکر شده میتوان به سرمایهگذاران توصیه کرد در شرایط فعلی با دید سرمایهگذاری میانمدت و بلندمدت وارد بازار سهام شوند و با خیال راحت اقدام به سرمایهگذاری کنند چون در مقایسه با سایر بازارهای موازی، سرمایهگذاری در سهام شرکتها از پربازدهترین ابزارهای سرمایهگذاری در چند سال آینده خواهد بود. قرهگوزلو گفت: البته تحلیل ذکر شده در بالا در مورد کل بازار است که میتوان روند مثبتی را برای آن پیشبینی کرد و در مورد صنایع مختلف و شرکتها ممکن است این افزایش قیمت همراه با روند مثبت بیشتر، روند مثبت کمتر یا حتی با روند منفی روبهرو باشد.

دنیای اقتصاد