شاخص کل با 0.2 درصد افزایش در سکوی 65 هزار و 634 واحدی قرار گرفت و با این رقم سود از ابتدای سال را به 5 درصد رساند. بررسیها نشان میدهد بهرغم سیگنالهای مثبت هفته جاری که بیشتر حول محور مذاکرات هستهای، شروع فصل مجامع بازار سرمایه، عرضههای اولیه و همچنین اثر انتظاری و البته بسیار کمتر از حد انتظار کارشناسان موافق با کاهش سود سپردهها بود بازار سهام توانست در آخرین روز هفته صعود کند.

بورس تهران در حالی با صعودی 126 واحدی توانست اولین صعود اردیبهشتماه را به ثبت برساند که همچنان در کانال 65هزار واحدی قرار دارد. همچنین شاخص قیمت (وزنی- ارزشی) با 0.19 درصد افزایش به سطح 28 هزار و 79 واحد، شاخص کل (هم وزن) با 0.1 درصد کاهش به 10 هزار و 84 واحد و شاخص قیمت (هم وزن) نیز با 0.1 درصد کاهش به سطح 9 هزار و 201 واحد رسید. حجم و ارزش معاملات نیز با روندی نزولی و با معامله 282 میلیون سهم به ارزش 608 میلیارد ریال به ترتیب هر کدام با افت 80 و 84 درصدی نسبت به روز سه شنبه همراه بودند. همچنین در معاملات روز گذشته نمادهای هلدینگ خلیج فارس، پالایشگاه بندرعباس و پالایشگاه مبین و بانک صادرات در تقویت شاخص بورس اثر داشته و نمادهای کگل، صنایع ملی مس ایران و بانک پارسیان باعث کاهش شاخص شدهاند.

نمادهای پربیننده بورسی روز چهارشنبه مربوط به شرکتهای پالایش نفت اصفهان، پالایش نفت بندرعباس، بانکصادرات ایران، بانک ملت، ایرانخودرو، پارس خودرو و سرمایهگذاری نفت و گاز و پتروشیمی تامین بوده است. روز گذشته همچنین در فرابورس ایران شاخص کل 3واحد افزایش یافت و به 740 واحد رسید. معاملهگران فرابورسی 170 میلیون و 117 هزار برگه بهادار در 25 هزار و 697 نوبت و به ارزش 67 میلیارد تومان داد و ستد کردند. بر همین اساس نمادهای فولاد هرمزگان جنوب، پالایش نفت تهران، گروه پتروشیمی سرمایه ایرانیان از نمادهای پربیننده فرابورسی بودهاند.

سیگنالهای روانی صعود

روند فعالیت بازار سرمایه در هفته جاری حاکی از آن بود که این بازار نتوانسته تاثیر قابل توجهی را از تحلیلهای اقتصادی و سیاسی اتفاق افتاده در ماه جاری دریافت کند و همچنان به روند نزولی که از نیمه دوم فروردین آغاز کرده ادامه داده است. گزارشهای قبلی حاکی از این است که بورس تهران خالی از تحلیل است بهطوریکه صفهای خرید به سرعت تبدیل به صفهای فروش میشوند و تحلیل آخرین خاستگاه سرمایهگذاران شده است. همچنین بورس اوراق بهادار در هفتههای جاری توان کافی برای جذب نقدینگی را نداشته و با وجود اتفاقات خوب در کشور بهخصوص در زمینه سیاسی و بینالمللی نتوانسته واکنشهای قابل قبولی را به جا بگذارد.

بهزعم کارشناسان، بازار طی دو هفته اخیر در شرایطی در مسیر ریزشی گام برداشته که انگیزههای مثبت کافی برای رشد در آن وجود دارد. بررسیها نشان میدهد که زمینههای رشد قیمتها بر اثر چند عامل میتواند دور جدید روند صعودی را به همراه داشته باشد.

بهعنوان نمونه هر ساله اواسط بهار در بازار سرمایه مقارن با شروع فصل مجامع و تقسیم سود شرکتها است. در این فصل و در سالهای گذشته بازار شور و هیجان خاصی به خود میگیرد و بحثها و نکات مربوط به مجامع داغتر از گذشته مطرح میشد. در این بین انتظار برای تداوم نوسانات قبلی از سوی سرمایهگذاران و سهامداران به تثبیت قیمتها در یک محدوده منجر شده که میتواند رشد مجدد قیمتی را طی روزهای آینده به همراه داشته باشد.

در این میان عرضه اولیه سهام در بازار موضوع دیگری است که اگرچه در کوتاه مدت به کاهش شاخص منجر شد؛ اما انتظار میرود به تدریج به کمک بازار بیاید. در روزهای آینده نیز شاهد عرضههای جدید خواهیم بود. با این حال همچنان کارشناسان معتقدند شرایط برای عرضههای اولیه این سهام در این اوضاع و احوال مناسب نیست و نحوه و زمان دو عرضه اولیه قبلی نیز جای بحث و نقد دارد. در این بین محرک روانی دیگری که در سالهای گذشته تا کنون روند بازار سرمایه را تحت تاثیر خود قرار داده است اخبار حول مذاکرات هستهای و تعاملات بینالمللی است. دور جدید مذاکرات هستهای در نیویورک پس از گفتوگوهای سه روزه در وین شرایطی را به وجود آورد که خوشبینیها برای حصول یک توافق جامع را تا حد زیادی افزایش داده است. برترین نقطه مثبت این سفر تا به این هنگام شاید بتوان ورود وزیر امور خارجه آمریکا را پس از 36 سال به محدوده دیپلماتیک ایران در نیویورک دانست. بسیاری از کارشناسان این ملاقات را مثبت تلقی کرده و نشانه کاهش اختلافات ایران و آمریکا دانستند. همچنین وزیر امور خارجه آمریکا در اظهار نظری متفاوت و در مقابل مانع تراشیهای کنگره با بیتاثیر خواندن فعالیتهای جمهوریخواهان بیان کرد که با نابود کردن توافق انجام شده از سوی کنگره نیز کشورهای دیگر بر سر تعهدات توافقنامه با ایران میمانند و هیچگونه کارشکنی از سوی دنیا با تعامل در ایران صورت نمیگیرد.

خبرهای مثبت رسیده نشان از این دارد که نوشتن توافق نامه در مرحله خوبی بهسر میبرد و میتواند زمینههای مثبتی را برای رشد صنایع در کشور به وجود بیاورد و از منظر روانی نیز این اخبار بر بازار اثر خوبی برجای گذاشته است. در چنین شرایطی به نظر میرسد صنایع پیشرو در بورس اوراق بهادار صنایعی باشند که از این قضیه منفعت کسب میکنند. بدیهی است گروههایی مثل خودروسازان و قطعهسازان، حملونقل، گروه بانکی و لیزینگها، با سرعت بیشتر و البته به نسبت بیشتری از این محل منفعت میبرند.

براساس این گزارش یکی از موارد دیگر که تاثیر روانی و انتظاری آن بیش از تاثیرات واقعی است، خبرها درخصوص نرخ سود بانکی است. آخرین مصوبه شورایعالی پول و اعتبار مبنی بر تغییر نرخ سود سپرده بانکی به گونهای است که تاثیرات روانی و انتظاری آن چیرگی بیشتری بر تاثیرات عینی آن دارد؛ بهطوریکه بازار طی یک هفته اخیر که خبر تغییر نرخ سود مطرح شده، واکنش قابل توجهی از خود نشان نداده و روز گذشته نیز رفتاری بسیار ضعیفتر از انتظارات در برابر این تغییر داشت. در همین رابطه محمدرضا پورابراهیمی در اولین اظهار نظر خود درخصوص تغییرات سود بانکی اعلام کرد: کاهش نرخ سود سپرده بانکی از 22 درصد به 20 درصد و همچنین کاهش نرخ عقود مبادلهای و بانکی به ترتیب 4 و یک درصد از جمله تصمیمات جلسه شورای عالی پول و اعتبار بوده است. عضو شورای پول و اعتبار با اعلام این خبر گفت: براساس تصمیم شورا علاوه بر کاهش 2 واحد درصدی نرخ سود بانکی، نرخ سود عقود مشارکتی از 28 درصد به 24 درصد و تغییر نرخ از 22 درصد به 21 درصد در سود عقود مبادلهای از جمله تصمیمات این شورا بوده است.

در همین رابطه احسان رضاپور، کارشناس بازار سرمایه در گفتوگویی با «دنیای اقتصاد» درخصوص تاثیرات محرکها بر بازار سرمایه گفت: محرکهای روانی کنونی بازار سرمایه را میتوان به محرکهای روانی سیاسی و اقتصادی تقسیم کرد که در سطح داخلی و بینالمللی هرکدام میتوانست از روزهای گذشته روند بازار را دستخوش تغییر کند و در روزهای آتی نیز تغییر بهوجود بیاورد.

وی در ادامه گفت: بازار سرمایه در ادوار گذشته و همزمان با دریافت خبرهای مثبت با رشدهای هیجانی زیادی روبهرو بوده و در شرایط کنونی ترجیح میدهد که با اطمینان بیشتر از خبرها رویکردی جدید را بهوجود بیاورد. با توجه به اختلافنظرهای موجود در گروههای سیاسی داخلی و همچنین کشورهای خارجی، سرمایهگذاران و فعالان بازار ترجیح میدهند که با تضمین بهتری از این اخبار به فعالیت در بازار بپردازند. بهطور کلی میتوان گفت اعتمادهای چندینباره بازار به این اخبار دلیلی است که سرمایهگذاران بدون عجله و در بلندمدت اثر این خبرها را وارد بازار کنند.

وی همچنین درخصوص تاثیر نرخ بهره بانکی بر بازار سرمایه و شایعات مبنی بر انتقال نقدینگی از بازار پول به بازار سرمایه گفت: نرخ بهره میتواند P/ E بازار را دستخوش تغییر کند. در ازای کاهش دو درصد در نرخ سود سپردهها امکان کاهش حداکثر یک واحد P/ E وجود دارد که این شرایط نمیتواند پایداری مثبت چندانی در بازار داشته باشد. همچنین بانکها و موسسات وابسته به آن همواره بهعنوان امنترین مکان برای سودآوری مردم بوده است، حال با وجود صندوقهای سرمایهگذاری و سایر اوراق بهادار بعید به نظر میرسد که سرمایه قابل توجهی از طریق بازار پول وارد بازار سرمایه شود.

این کارشناس همچنین درخصوص اثر این محرکها افزود: محرکهای روانی اگر واقعا اثر بخش باشند تاثیر خود را در گزارشات 6 ماهه یا 9 ماهه نشان میدهند و در کوتاهمدت نمیتوانند اثرات چندانی داشته باشد. وی همچنین درخصوص شروع فصل مجامع در بازار سهام گفت: با توجه به اینکه شرکتها در سال 93 شرایط خوب و قابل قبولی نداشتهاند انتظار میرود در شرایط فعلی نتوانند پیشبینی سود قابل توجهی داشته باشند. همین امر باعث شده که در هفتههای گذشته بازار نتواند سیگنال مثبتی را از این رخداد دریافت کند. به گفته وی این برنامه در شرایطی میتواند اثرگذار باشد که با نزدیکی به توافق هستهای و دریافت خبرهای مثبت از آنجا که با برگزاری بیشتر مجامع شرکتها تقارن دارد، بازار با پتانسیل مثبت در صنایع مختلف بتواند پیشبینی سودهای قابل قبولی را به وجود بیاورد.

رضاپور در پایان با تاکید بر چشمانداز پررونق بازار در ابتدای تابستان بیان کرد: در حال حاضر عمده تاثیر اصلی بازار از توافقات هستهای و لغو تحریمهای اقتصادی است. حصول اطمینان از این توافق در ماههای آینده میتواند با تغییر نگرش در عملکرد فعالان بازار همراه باشد و رشد مناسبی در صنایع مختلف به جا بگذارد.

اما درخصوص تغییرات تکنیکال بازار سرمایه در هفتههای پیشرو احسان حاجی، کارشناس ارشد بازار سرمایه بیان کرد: شاخص کل بورس طی هفتههای گذشته اوقات خوشی را سپری نکرده و کلافگی سهامداران بازار را از شکل کندلهای روزانه بازار به خوبی میتوان احساس کرد. کندلهای روزانه با عمقهای نسبتا کم و رو به پایین که نشان از عدم اعتماد به بازار دارد؛ اعتماد از دست رفتهای که طی بیش از یک سال ایجاد شده و زمان قابل توجهی نیاز دارد تا اصلاح شود.

وی همچنین بیان کرد: از نظر تحلیل نموداری، دوشنبه بعد از توافق که بازار حداکثر توان صعودی خود را به نمایش گذاشت، بسیاری از سهامداران علت تغییر جهت منفی بازار را ناشی از عرضههای عمده یا سوءمدیریت در بازار یا مسائل مشابه میدانستند.

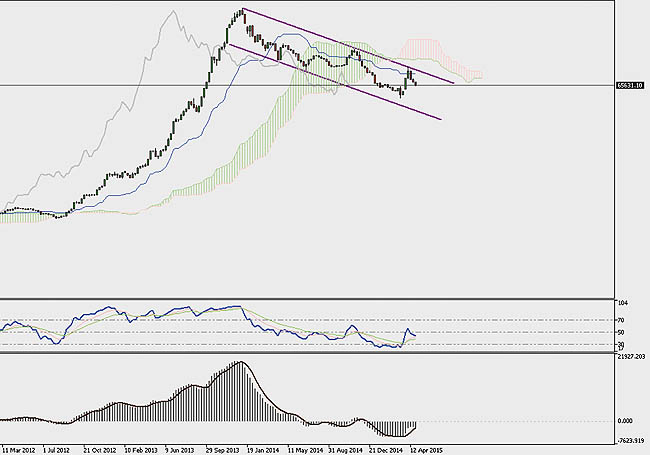

وی در این خصوص ادامه داد: بازار در این مدت به درستی عمل کرد و پس از برخورد به محدوده سقف کانال، تغییر تمایلات خرید و فروش و نمایش کاملی از رفتارشناسی بازار را نشان داد. بنابراین بازار ما باوجود نابالغ و کوچک بودن اما روند کاملا طبیعی و نرمالی را سپری میکند. روند حرکت بازار که مقاومت خود را در برابر افزایش بیش از 71400 واحدی نشان میدهد در نمودار هفتگی همراه قابل مشاهده است.

در این تصویر شاهد نزدیک شدن ار اسای به میانگین 20 و 9 روزه خود و پتانسیل حمایت این اندیکاتور و همچنین افت شاخص تا محدوده 60 درصد میزان افزایش یافته ماه گذشتهاش هستیم. همچنین باریک شدن ابر کومو و برخورد قیمت به محدوده میانی باندای بولینگر علامتهای نسبتا خوبی برای آینده شاخص است. این کارشناس همچنین بیان کرد: در نگاه به بازه حرکتی روزانه شاخص نیز محدوده زمانی روز گذشته و بعد از آن محدوده 23 اردیبهشت را بهعنوان زمان محتمل برای تغییر جهت بازار داریم. از طرف دیگر کف قدرتمند 61500 واحدی کماکان بهعنوان بزرگترین نگهدارنده بازار محسوب شده و به نظر میرسد تا مدتها این محدوده بهعنوان کمینه شاخص باقی بماند. بنابراین با احتمال ضعیف اگر شاهد افت آتی شاخص بازار تا کمتر از 62 هزار طی هفته آینده هم باشیم واگرایی مثبت ایجاد شده بازار حفظ خواهد شد (این فرضیه تنها در صورتی معتبر نخواهد بود که طی چند روز آینده افتهای بسیار هیجانی و بلند بیشتر از 1000 واحدی داشته باشیم که در چنین شرایطی احتمال آن بسیار ضعیف است).

وی در پایان افزود: با توجه به نمودارها همچنان که بازار مستعد تغییر جهت و برگشت به سمت بالا ارزیابی میشود، این تغییر جهت به نظر نمیرسد که انرژی قابل توجهی را به همراه داشته باشد. بنابراین تنها شکست خط روند قدرتمند نزولی (خط بنفش رنگ) یا عبور از سقف 71400 واحدی که همزمان با نفوذ خط چیکو به نوار قیمت خواهد بود میتواند با تزریق امید و ورود سرمایههای پارک شده انرژی از دست رفته را مجددا به بازار برگرداند.

.jpg)

روزنامه دنیای اقتصاد