از آغاز سال 2016 شاخصهای مالی در سراسر دنیا با افت شدیدی مواجه شده اند؛ شاخصهای MSCI اقتصادهای نوظهور، شانگهای، FTSE،DOW و... همگی کاهش محسوسی را تجربه کردهاند و در واقع اقتصاد چین بهعنوان دومین اقتصاد بزرگ دنیا کمترین میزان رشد اقتصادی خود را در ربع قرن اخیر در اواخر سال 2015 تجربه کرد.

در این راستا اقتصاد کشورمان نیز به این دلیل که یکی از بزرگترین تولیدکنندگان نفت و فلزات اساسی در دنیا است از این افت محسوس تاثیر پذیرفته و میتوان گفت که صنایعی نظیر پتروشیمی و شیمیایی، پالایش نفت، آلومینیوم، فولاد، مس، روی، سرب و دیگر صنایع تولیدی همگی تحت فشار ناشی از این افت قیمت به سر میبرند. بسیاری از تولیدکنندگان، کارآفرینان و تحلیلگران در حوزه صنایع معدنی، نفتی و تولیدی هنوز دچار سردرگمیهایی اساسی هستند و نمیتوانند به درستی پایان این دوران نزولی را پیشبینی کنند؛ کارآفرینان و تولیدکنندگان نمیتوانند به درستی در مورد اینکه آیا باید موجودی انبارشان را حفظ کنند یا اینکه باید آن را هر چه سریعتر به فروش برسانند تصمیمگیری کنند.

بسیاری استدلال میکنند که قیمتها کفسازی کردهاند و از کفهای قبلی پایین تر نمیروند و هر روز منتظرند تا روند افزایشی شروع شود و بنابراین موجودی انبارشان هر روز بیشتر شده، فروش کاهش یافته و هزینههای روزافزون باعث میشود که اقدام به اخذ بدهی کنند. حتی در مواردی ورشکستگی بسیاری از بنگاههای اقتصادی به دلیل همین نوع تصمیمگیریهای غیر سیستمی محتمل به نظر میرسد.

حال باید به این سوال اساسی پاسخ گفت که افت بازارهای مالی و اقتصادی تا کی ادامه خواهد داشت؟ آیا بحران دیگری در اقتصاد جهان فرا رسیده و اگر این اتفاق حادث شده باید پرسید تا کی این بحران تداوم دارد؟ یا روند نزولی اقتصاد چین تا چند سال میتواند ادامه داشته باشد، نفت تا کجا میتواند نزولی باشد، قیمت فلزات اساسی و مواد خام که در تولید ناخالص داخلی ایران نقش بسیار مهمی ایفا میکند تا چه زمان و تا چه میزانی باید افت کند؟ پاسخ به این سوالات را باید در این نکته جستوجو کرد که بازارهای مالی عمدتا از سیکلها و دورههای زمانی مشخصی پیروی میکنند. تحلیلگران مورگان استنلی با مطالعه بیش از 40 بازار مهم که در طول تاریخ به شدت نزولی شدند به نتایج جالبی دست یافتهاند که در شرایط کنونی با شروع افول بازارهای جهانی نکات جالبی را بهدست میدهند.

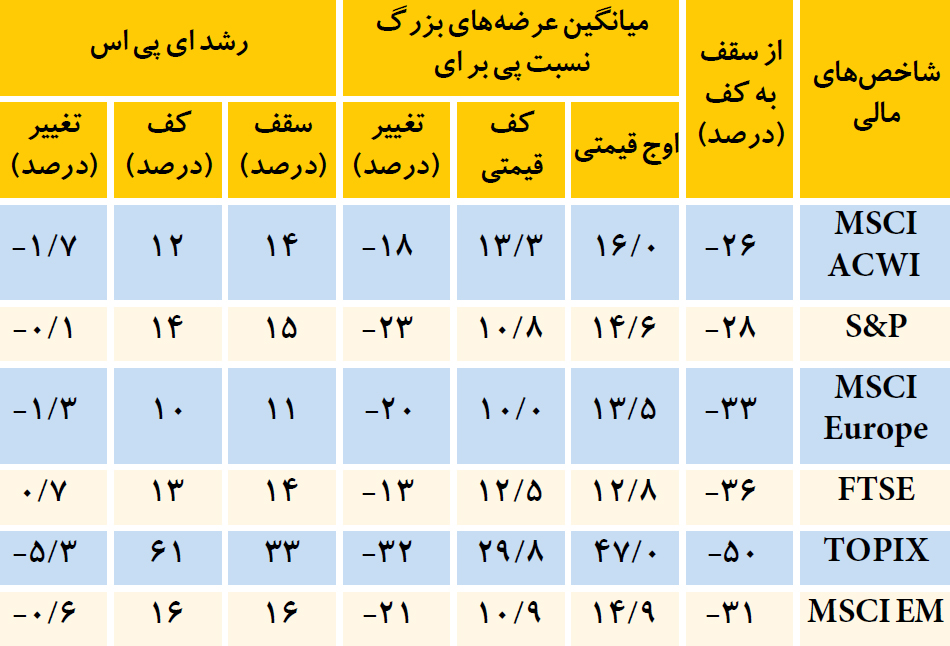

بهطور متوسط میتوان گفت که عرضههای بزرگ در بازارهای مالی در زمان نزول حدود 190 روز کاری ادامه مییابند و سرمایه گذاران باید انتظار اصلاح حداقلی 30درصد داشته باشند، طبق تحقیقات مورگان استنلی سیکل بازار نزولی برای S&P500 معمولا کمی بیشتر طول میکشد. آنها به این نتیجه رسیدهاند که مدت زمان میانگین برای وقوع یک بازار نزولی برای شاخصهای بازار مالی آمریکا حدود 272 روز بوده و میزان اصلاح حدود 28درصد است که اندکی کمتر از متوسط بازارهای مالی دنیاست؛ شاخص TOPIX ژاپن با فاصله بهعنوان طولانی ترین بازار نزولی با مدت زمان متوسط 568 روز کاری شناخته میشود که عمدتا به دلیل یک دهه رکود اقتصادی ایجاد شده است.

هماکنون در شاخص بازارهای نوظهور MSCI با 35درصد کاهش در طول 362 روز کاری بهعنوان بدترین عملکرد شناخته میشود، چنین واقعیتی میتواند بیانگر این مساله باشد که این شاخص بیش از میزان متوسط افت بازارها افت کرده است؛ چرا که میزان متوسط افت بازارهای نوظهور چیزی حدود 121 روز بوده و تا حدود 31درصد ادامه دارد.

از نظر صنایع مختلف میتوان عنوان کرد که افت ادامه دار در قیمت کالاها و کامودیتیها و کند شدن رشد اقتصاد جهانی به معنای افت قیمت مواد خام و انرژی خواهد بود در ادوار مختلف تاریخی بازارهای مرتبط با کامودیتی نشان دادهاند که افتشان تا حدودی طولانی مدتتر از بازارهای دیگر است؛ بازار یوتیلیتیها و تکنولوژی نیز هنوز به اندازه افت تاریخی خود نزول نکردهاند. با توجه به مطالب عنوان شده در بالا میتوان به این نتیجه رسید که فرآیند نزول در مواقعی که سیکل نرمال کاهشی تجاری در یک اقتصاد رخ داده به مدت 190 تا 400 روز کاری طول میکشد اما اگر بحران اقتصادی باعث ایجاد این سیکل شود فرآیند کاهشی میتواند از دو تا چهار سال طول بکشد.

در واقع اصلاح شاخصها معمولا بستگی به میزان صعود قبلی دارد. برای مثال اقتصاد ژاپن بیش از 10 سال در رکود است که علت این امر رشد 30 ساله اقتصادی این کشور تا پیش از شروع این رکود بوده است، باید گفت که عمدتا اصلاح درصدی از 38 تا 50درصد بوده اما مدت زمان اصلاح یک سوم مدت زمان صعود است. به بیان دیگر اگر صعود یک شاخص یا اقتصاد یک دوره 10 ساله باشد میتوان گفت که اصلاح آن بهطور میانگین حداقل سه سال و حداکثر پنج سال خواهد بود. در مورد فلزات اساسی و کامودیتیها حساسیت تا حدودی بیشتر است، چرا که قیمت این کالاها عمدتا به ارزش دلار و میزان تقاضا از طرف چین و اقتصادهای بزرگ وابسته است.

دو عامل عنوان شده به نوعی با یکدیگر در تضاد هستند بنابراین باید دید که پایان سیکل صعودی ارزش دلار میتواند بر کاهش میزان تقاضا از طرف کشور چین غلبه کند، البته روندهای بلند مدت خود متشکل از روندهای کوتاه و میان مدت است. اصلاح صعودی روندها در کوتاهمدت از 6 روز تا 6 هفته میتواند طول بکشد و در میان مدت از 6 هفته تا 90 روز کاری به طول بینجامد، پس لزوما نمیتوان با صعودی شدن موقت شاخصها به این نتیجه رسید که آنها برای مدت زمان طولانی از رکود خارج خواهند شد. در این میان جای خالی تحلیلگرانی که بتوانند این برگشتها و نقاط عطف را به موقع پیشبینی کنند در اقتصاد ایران هر روز بیشتر حس میشود و میتواند در تصمیمگیری مدیران در بازارهای مالی نقشی اساسی ایفا کنند.

دنیای اقتصاد