این پژوهش با بیان اینکه «قریب به اتفاق آنچه در اقتصاد ایران، قاعده مالی شمرده میشود، در واقع قاعده مالی نیست»، اظهار میکند که در اقتصادی با مختصات ویژه ایران به خصوص با توجه به وابستگی این اقتصاد به درآمدهای منابع طبیعی حاصل از نفت، شرط شکستن سلطه مالی، شکستن سلطه نفتی است. براساس این متن، در شرایطی مثل اقتصاد ایران، باید اطمینان حاصل شود که پوشش کسری دولت از طریق «حساب یا صندوق ثباتساز بودجه» و نه بانک مرکزی وارد عمل شود و نیز اینکه، روند مخارج دولت موجب ایجاد کسری برای دولت نمیشود. برای پیشگیری از مشکلات ناشی از سلطه نفتی و انحراف سیاستهای پولی و ارزی، مطالعات انجام شده پیشنهاد میکند که قواعد درآمدی مبتنی بر قیمتهای مرجع (غیرسیکلی) نفت طراحی شود تا مشخص کند بسته به فاصله قیمت یا درآمد نفت از قیمت یا درآمد مرجع، چه مقدار از درآمد نفت باید مصرف یا ذخیره شود. مطالعات موجود با بررسی تجارب کشورهای مختلف میگوید در صورتی که اولویت اول سیاستگذار کنترل تورم باشد، «ابتدا باید یک قاعده مالی معتبر طراحی و اجرا شده و سپس هدفگذاری تورم در دستور کار قرار گیرد.» به عبارت دیگر، تا زمانی که قاعده مالی معتبر و پایدار رعایت نشود، بهطور معمول هدفگذاری پولی نیز چندان موفق نخواهد بود.

طراحی؛ گام اول در اعمال

مرکز پژوهشهای مجلس گزارشی تحقیقی تحت عنوان «طراحی قواعد مالی معطوف به کاهش تسلط نفتی» منتشر کرد و با بررسی ادبیات اقتصادی موجود و تجارب بینالمللی، چارچوب قواعد مورد نیاز برای مقابله با تسلط نفتی و پیامدهای نامطلوب آن بر اقتصاد کشور را بررسی کرد. این گزارش به سفارش «معاونت پژوهشهای اقتصادی» این مرکز تهیه شده و تهیه و تدوین آن بر عهده «توحید آتشبار» بوده که در انجام این پژوهش، از مشاوره «ویکتور لیدو» (اداره بررسیهای مالی صندوق بینالمللی پول) و نظارت «محمد قاسمی» استفاده کرده است.

بررسیهای انجام شده بر ترازهای بودجهای 74 کشور در حال توسعه طی سالهای 1990 تا 2007 نیز نشان میدهد «اگر قاعده مالی بهعنوان یک مداخله سیاستی از سوی سیاستگذار اعمال شود، تراز اولیه بودجه در مقایسه با وضعیت عدم مداخله (فقدان قاعده مالی) بهتر خواهد بود.» این گزارش با اشاره به ضرورت وجود قواعد مالی، بر «ملاحظات مرتبط با طراحی و پیادهسازی قواعد مالی» تمرکز و نکات مهم در این زمینه برای کشورهای «مبتلا به تسلط نفتی» را مرور کرده است. مطالعه انجام شده، تذکر میدهد که صرف طراحی قاعده مالی به معنی گام آخر و اجرای آن نیست و «حلقه نخست قاعدهگذاری مالی» به شمار میرود و برای اجرای موفق این امر، عوامل مهم دیگری مثل «زمینه حقوقی، میزان پوشش و اعمال قاعده در بخش عمومی، نهادهای مالی حامی اجرای قاعده مثل نظام مدیریت عمومی حاکم بر کشور و در نهایت، اراده حاکمیتی-سیاسی» نیز باید مورد توجه قرار گیرد.

قاعده مالی چه چیز نیست؟

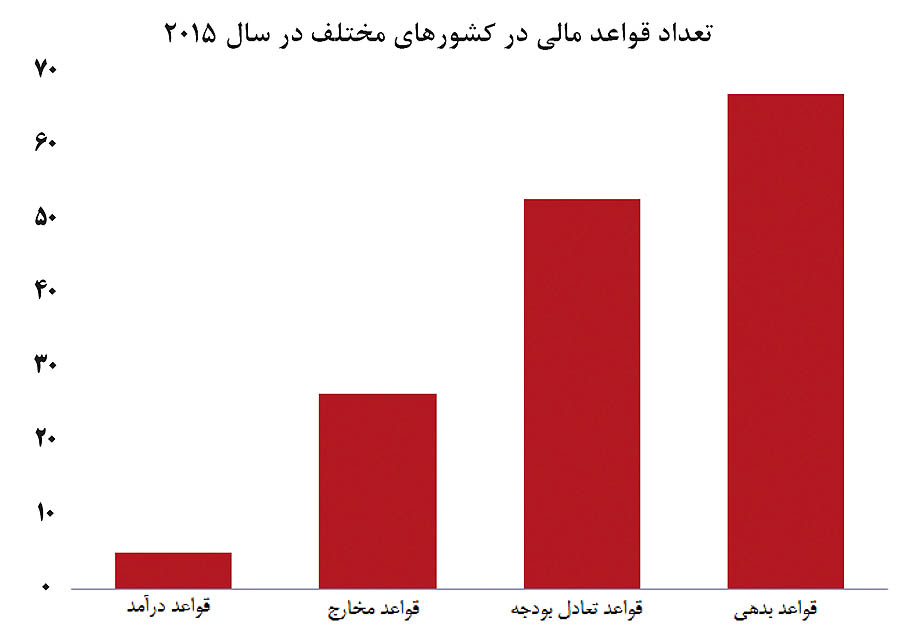

این مطالعه پس از مرور اهمیت وجود قواعد مالی با تمرکز بر ویژگیهای خاص اقتصاد کشور بهعنوان یک اقتصاد تحت تسلط نفت، به طرح این مساله پرداخته که «قاعده مالی چه چیز نیست؟» و گفته که «قاعده مالی در تعریف استاندارد، قید مقداری بلندمدتی است که بر سیاست مالی از طریق محدودیتهای ارقام کلان بودجه اعمال میشود. این قید میتواند در مورد بدهیهای دولت باشد، در مورد درآمدها یا مصارف دولت اعمال شود یا اینکه تعادلهای بودجه را متاثر سازد.» براساس این متن و طبق تعریف، مواردی که قاعده مالی محسوب نمیشوند عبارتند از: «قواعد بودجه سالانه به دلیل ماهیت سالانه و تغییرپذیر»، «نسبتهای بودجهای، چارچوبهای مقداری مالی و جداول پیشبینی بودجههای سالانه به دلیل ماهیت پیشبینیگونه، کوتاهمدت و تغییرپذیر»، «چارچوبهای پیشبینی بودجه در قالب برنامهریزیهای میانمدت بودجه»، «برنامههای اصلاح مالی تحولی» و «قواعد رویهای مثل بودجهریزی بالا به پایین، زمانبندی و ... که که اهدافی مثل مسوولیتپذیری، پیشبینی و شفافیت بودجهای و ... را دنبال میکنند.» این گزارش پس از اشاره به این موارد، تاکید میکند که «قریب به اتفاق آنچه در اقتصاد ایران، قاعده مالی شمرده میشود، درواقع قاعده مالی نیست.»

6 ضابطه طراحی قواعد مالی

این مطالعه در ادامه 6 ضابطه و 2 بدهبستان (trade-off) را که باید در طراحی قواعد مالی مورد توجه قرار گیرد، معرفی کرده است. بر این اساس، 6 ضابطه «سادگی» (قابل درک بودن)، «پایداری» (قابلیت دوام در بلندمدت و قابلیت پایدارکنندگی)، «ثباتسازی»، «ترجمهپذیری عملیاتی»، «انعطافپذیری» (قابلیت اجرا و تداوم در شرایط شوک) و «قابلیت پایش» معرفی شدهاند و در ادامه، به دو بدهبستان «اعتبار-انعطاف» و «انعطاف-سادگی» اشاره شده است. یعنی قاعده امکان انعطاف را در شرایط شوک بدون از دست دادن اعتبار داشته باشد و نیز منعطف کردن قاعده به پیچیده شدن و از دست رفتن قابلیت عملیاتی شدن آن منجر نشود. در نتیجه، گفته میشود که قاعده مالی باید یک ارتباط درونی سهگانه از نوع اعتبار-انعطاف-سادگی داشته باشد.

برای مقابله با وضعیتهای استثنایی، در قواعد باید شرایطی تحت عنوان «شرایط گریز» (Escape Clause) استفاده شود که به شرایطی گفته میشود که «در موارد نادر و استثنایی، امکان متوقف کردن یا خروج از قاعده در شرایط خاص خارج از کنترل دولت، بدون کنار گذاشتن کامل قاعده و شکست آن را به قاعدهگذار میدهد.» از طرف دیگر هم تلاش میشود «به منظور افزایش هزینه تخطی از قاعده، سازوکارهای خودکار و غیرخودکار تصحیح و تنبیه طراحی شود.» از جمله سازوکارهای «خودکار» تصحیح میتوان به طراحی حسابهای متعادلکننده خروج از قاعده در آلمان و سوئیس اشاره شده که در آن، مقدار مازاد یا کسری خروج از قاعده در حسابی ذکر شده و یک حد آستانهای نیز تعیین میشود تا در صورت خروج مقدار حساب مذکور از این حد آستانه، تعادلهای ساختاری (غیرسیکلی) از طریق تعدیلات بودجههای سالانه تصحیح شود. در زمینه قواعد «غیرخودکار» نیز، به طراحی هزینههای فردی یا سازمانی و نیز وضع جرایم برای بخشهای تخطیکننده از قاعده اشاره کرده است که در بسیاری از کشورها اجرا میشود. این گزارش در ادامه به نمونههایی از این سیاستها اشاره کرده و سپس به نکات مثبت و منفی انواع مختلف قاعده مالی و نیز روندهای جدید در طراحی و اجرای قواعد مالی پرداخته است.

تسلط نفتی و طراحی قواعد مالی

در بخش دیگری از این مطالعه، به مشکلات متعددی اشاره شده است که معمولا هنگام اجرای قواعد مالی متعارف در کشورهای با منابع طبیعی زیاد پیش میآید. مورد نخست، این است که قواعد مرتبط با ترازهای بودجه (چه تراز کل، چه تراز اولیه و چه حتی تراز اولیه تعدیلشده دورهای) معمولا با چرخه درآمد منبع طبیعی همراهی میکنند و عملا از خاصیت اصلی خود دور میشوند. مشکل دوم که متن به آن اشاره کرده، این است که به دلیل عدم ارتباط با شاخصهای پایداری غیرمرتبط با منبع، مشکلات پایداری مالی در این کشورها را پنهان میکنند. در بیان مورد سوم، به این اشاره شده که به دلیل اینکه مشکل این کشورها در بسیاری از اوقات(بهویژه در دوران وفور)، غالبا نه مدیریت بدهی که مدیریت دارایی است، شاخصهای بدهی از خاصیت اصلی خود میافتند و هنگامی اقتصاد با مشکل تعهدات مواجه میشود که معمولا وقت علاج گذشته باشد یا به سختی ممکن باشد. در نهایت هم، بهدلیل تاکید بر شاخصهای بدهی در شیوه مرسوم قاعدهگذاری مالی، نیاز مبرم این کشورها به مدیریت دارایی (صندوقهای ثروت ملی) در این قواعد، چندان مورد توجه قرار نمیگیرد. به همین دلیل، بخش قابل توجهی از این صندوقها از چارچوب قاعدهگذاری مالی دور مانده یا قواعد مالی تاثیر چندان مثبتی بر عملکرد این صندوقها نمیگذارند.

براساس این متن، اجماع عمومی بر این است که «قواعد متکی بر تعادلهای ساختاری» برای کشورهایی که افق درآمدهای با منبع طبیعی بیشتری دارند (نیاز به ذخیره کمتر)، مناسبتر هستند و «قواعد متکی بر ترازهای بودجهای خالصشده» برای اقتصادهای با افق درآمدی سیکلی پایین (و نیاز به ذخیره کردن درآمدهای طبیعی بیشتر) مناسبتر هستند. نکته قابلتوجه دیگر اینکه، قواعد متکی بر تعادلهای ساختاری معمولا از طریق هموارسازیهای قیمتی–درآمدی، تاثیر بهتری بر مناسبات مالی و رسیدن به اهداف قاعده مالی بر جای میگذارند.

تسلط نفتی، تسلط مالی و انحراف تورمی

براساس پژوهش ارائه شده، نکته قابل توجه دیگر در این باره، بروز پدیده تسلط نفتی در کشورهای نفتخیز و ضرورت طراحی قاعده مالی مناسب با آن است. معمول است که در بسیاری از کشورهای نفتخیز، صرفنظر از این که نظام ارزی اعلام شده رسمی در این کشورها چه باشد، بانک مرکزی بهمنظور جلوگیری از نوسانات شدید در بازار ارز، در این بازار دخالت میکند. براساس ادبیات تسلط نفتی، دو انگیزه قوی این دخالت در بازار، وابستگی شدید تامین مالی مخارج عمومی از بابت درآمدهای نفتی و احیانا الزامات تسویه بدهیهای ایجاد شده با ارز خارجی است. به این ترتیب، در برخی مواقع مشاهده میشود که هنگام کاهش شدید قیمت یا درآمد نفت، میزان دخالت بانک مرکزی در بازار ارز و همزمان تلاطم در این بازار شدت میگیرد. در چنین شرایطی معمول است که بانک مرکزی به نیابت از دولت، به منظور تامین کسری مالی، ارز را به نرخ بالاتری فروخته و در نهایت، نرخ ارز از میخکوب قبلی یا وضعیت تعادلی قبلی خود فاصله میگیرد. به این ترتیب، تسلط نفتی به تسلط مالی (تامین کمبود مالی دولت با سیاست پولی) منجر میشود.

طبق این گزارش، در وضعیت تسلط مالی، نقشهای سنتی سیاست پولی معکوس میشود: سیاست پولی، موازنه بدهی واقعی دولت را پوشش میدهد و تورم نیز توسط سیاست مالی مشخص میشود. این سازوکار از دو کانال مشخص اتفاق میافتد: بانک مرکزی کسری مالی دولت را از طریق چاپ پول - یا مشابه آن - پوشش میدهد (پولی کردن کسری) یا بانک مرکزی از سیاست پولی برای تعیین تورم به میزانی که بدهی واقعی دولت را پایدار کند، استفاده میکند. در هر دوی این وضعیتها، احتمالا سطح تورم بالاتر از حد معمول قرار گرفته و نوسان آن نیز بیشتر میشود. یعنی سیاست پولی قادر به کنترل تورم نیست و انتظارات تورمی نیز لنگری پیدا نمیکنند.

چه باید کرد؟

مطالعه انجام شده، راه اجتناب از پیامدهای گفته شده را «شکستن تسلط نفتی برای شکستن تسلط مالی» میداند و دو نکته را تذکر میدهد: نخست، این اطمینان حاصل شود که برای پوشش کسری دولت، حساب یا صندوق ثباتساز بودجه و نه بانک مرکزی وارد عمل شود. دوم، این اطمینان باید ایجاد شود که روند مخارج دولت، عدم اعسار (تنگنا یا کسری) مالی دولت را با خطر مواجه نسازد. در نتیجه، باید قاعدهای طراحی شود که مشخص کند چه مقدار از درآمدهای دولت باید مصرف یا ذخیره شود و چه مقدار از منابع حساب یا صندوق تثبیتی برداشت یا جایگذاری شود.

برای پیشگیری از مشکلات، قواعد درآمدی مبتنی بر قیمتهای مرجع - غیرسیکلی – نفت باید طراحی شود که مشخص میکنند بسته به فاصله قیمت یا درآمد نفت از قیمت یا درآمد مرجع، چه مقدار از درآمد نفت باید مصرف یا ذخیره شود. همچنین، به منظور حفظ عدم اعسار مالی دولت نیز یک قاعده تراز اولیه بودجه باید رعایت شود و محدودیت تعیین شده در این قاعده باید به یک شاخص پایدار متصل و مرتبط شود. براساس این پژوهش، در کشورهای نفتخیز، این مفهوم به معنای مرتبط کردن قاعده تراز اولیه – ترجیحا غیرنفتی - به خالص «ثروت» دولت - و نه خالص بدهی دولت - است. چرا که تامین مالی مصارف دولت یا صرف پول نفت در مخارج عمرانی غیرمولد بدون آنکه انباره بدهی دولت را تحت تاثیر قرار دهد، میزان ثروت را کاهش میدهد.

هدفگذاری تورم در گرو قاعدهگذاری

در زمینه قاعدهگذاری مالی و هدفگیری تورم نیز مطالعات انجام شده با بررسی تجربه 151 کشور دارای سوابق قاعدهگذاری مالی نشان میدهد هماهنگی هدفگیری تورم و پیادهسازی قاعده مالی و بهطور مشخص، هدفگیری تورم پس از اجرای قاعده مالی برای کنترل تورم موثرتر از سایر حالات (اجرای صرف یک اقدام یا هدفگیری تورم پیش از اجرای قاعده مالی) است. همچنین اگر اولویت اصلی سیاستگذار، کنترل تراز بودجهای باشد، ممکن است مرحلهبندی بسته به شرایط تفاوت کند. اما در هر حال، اجرای منفرد اقدامات موفق نبوده است. درباره مرحلهبندی قاعدهگذاری مالی و سیاست پولی، در صورتی که اولویت اول سیاستگذار کنترل تورم باشد، تجارب متعدد در این زمینه نشان میدهد که برای از بین بردن تسلط مالی معطوف به کنترل تورم، مرحلهبندی درست اقدامات مناسب به این صورت است که ابتدا باید یک قاعده مالی معتبر طراحی و اجرا شده و سپس هدفگذاری تورم در دستور کار قرار گیرد. به عبارت دیگر، تا زمانی که قاعده مالی معتبر و پایدار رعایت نشود، بهطور معمول هدفگذاری پولی نیز چندان موفق نخواهد بود.

دنیای اقتصاد