با این حال از اواخر شهریورماه، نرخ سود بازار بدهی با چرخش روند مواجه شده و تا حدودی رشد داشته است. موضوعی که در بازار بین بانکی نیز در همین مقطع مشاهده شده است. مطالعات در این زمینه حاکی از آن است که این چرخش تحتتاثیر دو عامل رونق نسبی بازار سهام در این مقطع زمانی و کمبود منابع مالی در اقتصاد و ضعف ساختار بانکی رخ داده است.

دو تفسیر از یک منحنی

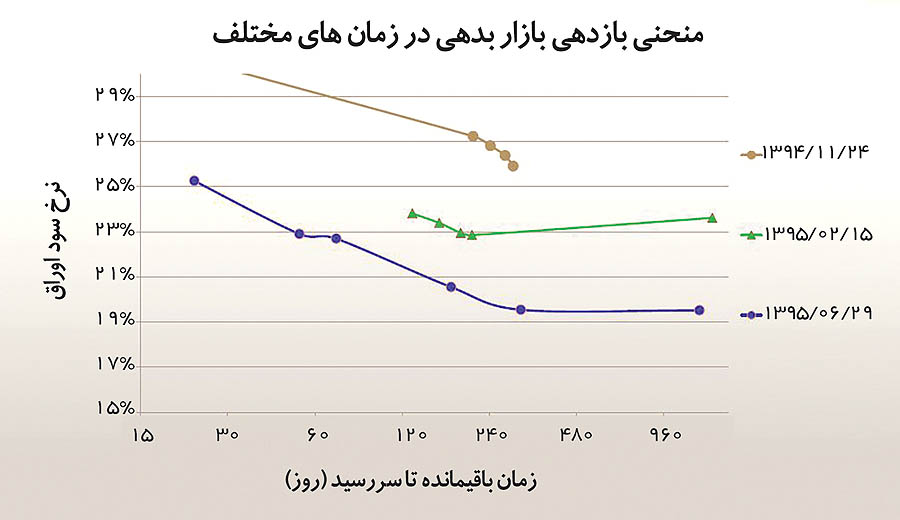

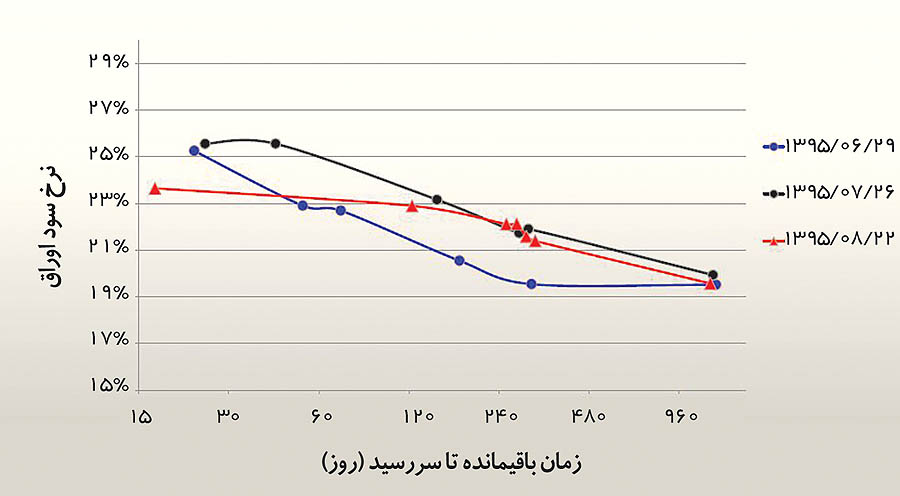

بررسی منحنی بازدهی (Yield Curve) در بازار مالی کشور حاکی از آن است که نرخ سود همانند انتظارها طی مدت اخیر روند کاهشی داشته است. این منحنی که نرخ سود را در افقهای زمانی مختلف نشان میدهد، نمودار مهمی در اقتصاد بوده و چشمانداز بازار راجع به نرخ سود در آینده را منعکس میکند.در این خصوص، هفته گذشته نشست تحلیلی «بازار تامین مالی و ابزارهای با درآمد ثابت» توسط کارگزاری بانک کشاورزی و با حضور علیرضا توکلی، مدیر بازار ابزارهای نوین مالی فرابورس و علی بهادر کارشناس ارشد پژوهشی پژوهشکده پولی و بانکی برگزار شد. در این نشست توکلی به بررسی اقدامات فرابورس ایران در حوزه بازار بدهی و چشمانداز این بازار پرداخت. بررسی منحنی بازده، (Yield Curve) در این نشست از موضوعات مهم بود. در نمودارهای 1 و 2 و در تمامی تاریخهای بررسی شده نرخ سود انتظاری در بازار بدهی کاهشی بوده است. به این معنا که سرمایهگذاران در بلندمدت سودآوری کمتری را نسبت به وضعیت کوتاهمدت انتظار دارند. براساس این نمودار، اواخر سال 94 نرخ سود انتظاری بازه بلندمدت حدود 27 درصد بوده است که این رقم در شهریور امسال به زیر 20 درصد رسیده است. موضوعی که نشان میدهد واقعیت بازار نیز مشابه انتظارات روند کاهشی خود را در این مدت ادامه داده است. هرچند نرخ سود انتظاری بلندمدت در فاصله ماههای مهر و آبان (نمودار 2) نیز حدود 19 درصد است، اما نکته قابلتوجه در منحنیهای جدید، افزایش نسبی نرخهای سود بازههای کوتاهتر است (شیفت نمودار به سمت بالا)؛ بنابراین در این دوره با وجود اینکه کماکان انتظارها برای کاهش نرخ بهره در بازار وجود دارد، اما نرخهای کوتاهمدت بهصورت مقطعی افزایش یافته است. اتفاق مشابه این روند در همین مقطع، در بازار بین بانکی نیز مشاهده شده است. بررسی این بازار نیز نشان میدهد که نرخها تا حدودی روند صعودی داشته است. این در حالی است که در ماههای قبل نرخهای سود بازار بین بانکی روند کاهشی قابلتوجهی داشته است.

ریشههای رشد مجدد نرخ بهره

بررسیها نشان میدهد که دو دلیل عمده در توضیح چرخش نرخ سود بازار بدهی در این بازه زمانی وجود دارد. نگاه اول، در زمینه بازار سهام است. این بازار که از ابتدای پاییز تحتتاثیر رونق در بازارهای جهانی با رشد قابلتوجهی مواجه شد تاکنون (از اول پاییز) رشد 3/7 درصدی داشته است. این موضوع باعث شده که تا حدودی توجه سرمایهگذاران به این بخش بیشتر و نقدینگی تمایل کمتری برای ورود به بازار بدهی (دو رقیب بازار سرمایه) داشته باشد. آمار حجم و ارزش معاملات بازار سهام نیز در این دوره مهر تاییدی است بر این موضوع که جذابیت این بازار تا حد زیادی میان سرمایهگذاران افزایش پیدا کرده است. دومین علت چرخش نرخ سود بازار بدهی در این مقطع، درخصوص ساختار اقتصاد و نظام بانکی کشور است. مطالعات در این زمینه نشان از آن دارد که کمبود منابع مالی و وجود مشکلات ساختاری در بانکها باعث شده نرخها در مسیر کاهشی، از یک حد مشخص عبور نکنند؛ به این معنا که نرخها نمیتوانند کاهش بیش از یکحد را تجربه کنند. بهنظر میرسد تا زمانی که این مشکلات ساختاری برطرف نشود عطش بانکها برای جذب سپرده همچنان وجود دارد و به تبع این موضوع، زمینه برای کاهش نرخ سود در اقتصاد فراهم نشود. بررسیها تاکید میکند در حال حاضر با وجود آنکه نرخ سود اوراق بدهی با سررسید بلندمدت همچنان حدود 20 درصد است، اما در اوراق کوتاهمدت نرخ سودی بیش از 23 درصد دارد که نرخ بالایی محسوب میشود.

بیشترین سهم اوراق بدهی در فرابورس

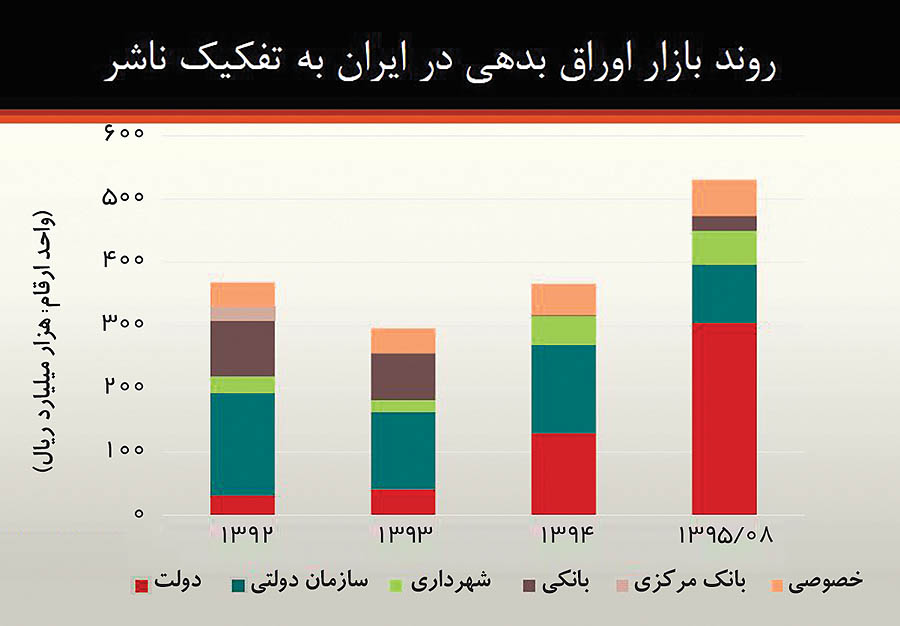

بخش بعدی این نشست به ارائه آمارها و جزئیات فعالیت بازار بدهی اختصاص داشت. توکلی، مدیر بازار ابزارهای نوین مالی درخصوص روند بازار اوراق بدهی در ایران به تفکیک بازار معاملاتی گفت: در حال حاضر اوراق بدهی در بورسهای چهارگانه و شبکه بانکی مورد معامله قرار میگیرند که میان بورسها، فرابورس ایران بیشترین سهم از بازار اوراق بدهی را به خود اختصاص داده و پس از آن بورس تهران و بورسهای انرژی و کالا قرار دارند. توکلی همچنین به مقایسه روند بازار اوراق بدهی براساس ناشر نیز پرداخت و گفت: از سال 92 که روند انتشار اوراق بدهی افزایش یافته سهم دولت نیز بهعنوان یکی از ناشران اوراق رو به رشد بوده است؛ بهطوریکه در آبانماه سال جاری دولت بیشترین سهم در انتشار اوراق بدهی را داشته و پس از آن سازمانهای دولتی، شهرداریها، بخش خصوصی و شبکه بانکی قرار دارند.

اقدامات در حوزه بازار بدهی

تشریح اقداماتی که توسط فرابورس ایران در حوزه بازار بدهی صورت گرفته، محور بخش دیگری از این برنامه بود که در این خصوص توکلی به توسعه ابزارهای مالی مبتنی بر بدهی، فروش اوراق به کسر قیمت، ایجاد انضباط در گزارشگری معاملات با اصلاح کدهای ISIC، محاسبه و انتشار نرخ موثر بازده تا سررسید اوراق (YTM)، طراحی ابزارهای جدید مالی و بازارگردانی مبتنی بر حراج درخصوص اوراق منتشره اشاره کرد. به گفته توکلی، توسعه ابزارهای مالی مبتنی بر بدهی یکی از مهمترین رویکردهای فرابورس ایران در توسعه این بازار است. بر این اساس شاهد آن هستیم که اوراقی نظیر صکوک اجاره ماهان بهعنوان اولین صکوک اجاره، اوراق مرابحه بوتان بهعنوان اولین مرابحه، اسناد خزانه اسلامی و اوراق رهنی بانک مسکن در قالب اولین اوراق رهنی در تاریخ بازار مالی کشور از طریق فرابورس وارد بازار سرمایه شدهاند و نقش پررنگی در بزرگتر کردن سهم این بازار در تامین مالی بخشهای متنوعی از اقتصاد داشتهاند.

موافقت کمیته فقهی با انتشار دو اوراق جدید

وی همچنین انتشار نرخ موثر بازده تا سررسید اوراق یا همان YTM را یکی دیگر از اقدامات فرابورس در حوزه بازار بدهی عنوان کرد و گفت: در عین حال پیشنهاد انتشار اوراق مصون از تورم و اوراق تجاری اسلامی را به سازمان بورس دادهایم که کمیته فقهی سازمان با انتشار این دو نوع اوراق موافقت کرده است. وی درخصوص ویژگیهای این دو اوراق صحبت کرد و گفت: در اوراق مصون از تورم، سود متناسب با نرخ تورم شناور است و ابزار مناسبی برای مردم و سرمایهگذاران محسوب میشود که قصد دارند سرمایه خود را در برابر تورم مصون کنند. به عبارت دقیقتر، این دسته از اوراق تضمین میکنند که سودی مثلا 3 واحد درصد بیش از نرخ تورم به سرمایهگذار ارائه کند؛ بنابراین اگر نرخ تورم در یک بازه زمانی مشخص 10 درصد باشد، اوراق مزبور 13 درصد سود به سرمایهگذار میدهد که نه تنها ارزش پول وی را حفظ کرده؛ بلکه سود واقعی 3 درصدی را نیز به وی داده است.به گفته توکلی این اوراق که در دنیا منتشر شده و به کاهش انتظارات تورمی آحاد جامعه منجر میشود، با توجه به اینکه هماکنون فاصله میان نرخ سود با نرخ تورم بهینه نیست بهرغم موافقت کمیته فقهی، امکان انتشار آن در داخل وجود ندارد. مدیر بازار ابزارهای نوین مالی درخصوص اوراق تجاری نیز بیان کرد: این اوراق ابزار تامین مالی کوتاهمدت بوده و دورهای 3 یا 6 ماهه خواهد داشت که برای بخش خصوصی بسیار مناسب است. به گفته وی شرکت در دورههایی که با کمبود منابع مواجه است، میتواند این اوراق را منتشر و بهواسطه آن تامین مالی کند و در دورههایی نیز که شرکت در شرایط سودآوری و رونق قرار دارد به ایفای تعهدات خود بپردازد.

راهاندازی بازارگردانی مبتنی بر حراج

توکلی اجرای بازارگردانی مبتنی بر حراج را یکی دیگر از مهمترین اقدامات فرابورس در حوزه بازار بدهی عنوان کرد و گفت: این روش بازارگردانی که برای نخستین بار در بازار مالی کشور رقم خورد، مزایایی همچون افزایش دامنه مجاز نوسان تا 50 درصد، دو طرفه شدن بازار، کشف نرخ واقعی بازار، افزایش حجم تعهدات روزانه بازارگردان و کاهش دامنه مظنه را نتیجه خواهد داد.

آمار رشد بازار بدهی

توکلی در بخش دیگری از این نشست گفت: طبق آخرین آمارهای موجود 71 درصد از بازار تامین مالی ایران را تسهیلات بانکی و اوراق بدهی و 29 درصد از آن را بازار سهام به خود اختصاص داده که این مهم در راستای تلاش دولت برای بزرگتر کردن سهم بازار بدهی و از سال 92 رقم خورده است، در حالی که اسفندماه پارسال این نسبت 60 به 40 بود و به این ترتیب شاهد بزرگتر شدن سهم بازار بدهی در تامین مالی نسبت به تامین مالی از طریق سهام هستیم. وی با اشاره به اینکه 95 درصد از بازار بدهی ما را تسهیلات بانکی و تنها 5 درصد آن را اوراق بدهی تشکیل داده، به مقایسه این ارقام با بازارهای مالی دنیا پرداخت و اعلام کرد: این نسبت در دنیا 35 به 65 بوده و بازار اوراق بدهی از تسهیلات بانکی بزرگتر است، از این رو دولت استراتژی بزرگتر کردن بازار اوراق بدهی را در دستور کار قرار داده و در چشماندازی که درخصوص این بازار ترسیم شده در افق 1404 باید سهم این بازار به 30 درصد افزایش یابد.

خروج از تامین مالی از شکل سنتی

در این نشست علی بهادر، کارشناس ارشد پژوهشی پژوهشکده پولی و بانکی درخصوص ماهیت تامین مالی گفت: هدف از تامین مالی، سرمایهگذاری، سودآوری، کاهش ریسک و برطرف کردن نیازهای اقتصادی و اجتماعی بنگاهها است. بازار تامین مالی در ایران به شکل سنتی فعالیت میکرد که هماکنون با همگام شدن با بازارهای جهانی شاهد تغییر و تحولاتی بوده است. وی اضافه کرد: از آنجا که تامین مالی در ایران به شکل بسیار زیادی به شبکه بانکی وابسته است، هنوز به میزان کافی رشد نیافته است. البته هماکنون با افزایش ابزارهای تامین ملی و با درآمد ثابت، امید به بهبود این بخش بیشتر شده است.

بهادر درخصوص مزیتهای بازار بدهی تاکید کرد: توسعه بازار بدهی آثار اقتصادی بسیار خوبی دارد؛ کما اینکه بحث عرضه و تقاضا را تعادل میبخشد، به متعادل شدن نرخ بهره کمک میکند و سیاستهای پولی استقلال خواهند یافت. هماکنون عزم توسعه بازار بدهی در کشور بهوجود آمده که امید است بیشتر نیز بشود. کارشناس ارشد پژوهشی پژوهشکده پولی و بانکی درخصوص بازار اوراق و سیاستهای پولی گفت: بانک مرکزی در ایران چندوجهی است؛ سیاستگذاری پولی، سیاستگذاری ارزی، تنظیمگر شبکه بانکی، بانکداری دولت، پایش نظام پرداخت، مدیر ذخایر ارزی و... ازجمله اقداماتی است که بانک انجام میدهد. وی اضافه کرد: با فرض وجود ثبات مالی در کوتاه مدت، سیاست پولی کارآترین ابزار برای ثبات بخشی به اقتصاد کلان است. از آنجا که سیاست پولی در بلندمدت نمیتواند کار خاصی انجام دهد؛ بنابراین با وضع تورم فعلی، ممکن است اگر سیاستها تغییر نکند دوباره شاهد تورم بالای 30 درصد باشیم. بهادر در پایان گفت: با توجه به اینکه بازار اوراق باید مدنظر سیاستگذار پولی قرار گیرد، بهدلیل آنکه بازار اوراق نسبتا کارآتر، بالغ، شفاف، دارای تسویه در زمانهای مناسب، نقد و با قابلیت برگشتپذیری بالاست، بنابراین باید این بازار به قدری بزرگ شود که دخالت بانک مرکزی در این خصوص به حد ممکن کاهش یابد.

دنیای اقتصاد