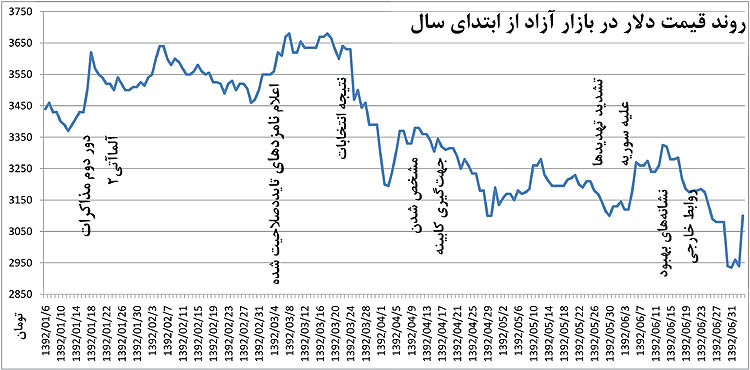

با آنکه به واسطه تغییر پارادایم گفتمان بعد از انتخابات ریاستجمهوری اخیر، قیمت دلار در بازار آزاد با افت قابلتوجهی روبهرو شد، اما رخدادهای بعدی نشان داد که روند قیمت ارز با «تک نرخی» شدن فاصله زیادی دارد و برای رسیدن به این هدف، نیاز به برنامههای خاصی است. هفته نامه «تجارت فردا» در تازهترین شماره خود در گزارشی به این موضوع پرداخته و با ترسیم وضعیت عمومی نرخ دلار (ابتدا در سه سال اخیر و سپس در ماههای بعد از انتخابات) 6 راهکار پیشنهادی برای سیاستگذاری آینده بانک مرکزی در حوزه نرخ ارز ارائه کرده است.

قیمت دلار در سه سال اخیر

روند قیمتی دلار را میتوان در سه سال اخیر در دو بخش کلی جمع بندی کرد: بخش اول از مهرماه 1389 تا بهمن ماه 1391 که در این برهه زمانی نرخ دلار همزمان با رشد، نوسان شدیدی از حدود هزار تومان به نزدیک چهار هزار تومان را تجربه کرد. در این دوره بیش از 20 مورد نوسان قیمت بالای 10 درصد ماهانه رخ داد که تعداد خیزها بیش از افتها بود. بخش دوم از اسفندماه 1391 تا مهرماه 1392 بود که در این دوره افت قیمت همراه با نوسان قابلتوجه از حدود چهار هزار تومان به سه هزار تومان ایجاد شد. ضمن اینکه کاهش قیمت حدود 25 درصدی دلار طی 8 ماه گذشته در همین دوره بود.

بعد از انتخابات

اما تحولات قیمتی دلار بعد از انتخابات و تا روز سخنرانی رییسجمهور در سازمان ملل، در چه شرایطی ادامه یافت؟ کارشناسان در این بخش به سه اتفاق عمده بازار ارز اشاره میکنند. اتفاق اول کاهش 20 درصدی قیمت دلار در 4 ماه گذشته است. اتفاق دوم تغییر جهت نوسانات از افزایشی به کاهشی به صورتی است که نوسانات قیمت «حذف» نشده است. دست آخر افزایش میزان و تعداد نوسانات قیمت دلار کم است که حدود 5 درصد در هفته رخ داده است. به طور مثال مشاهده برخی نوسانات بسیار شدید روزانه، در یکی از روزهای تیرماه قیمت دلار در یک روز نشان از نوسان حدود 500 تومان؛ یعنی بیش از 15 درصد قیمت دارد. این میزان نوسان روزانه شاید بیشترین رکود تاریخی نوسان قیمت ارز در کشور باشد و احتمالا در کمتر اقتصاد و کشوری مشاهده شده است.

تغییر در وضعیت تحریمها؟

تحولات اخیر بازار ارز بدون توجه به برخی از عوامل خاصی که در ماههای اخیر بر قیمت تاثیر گذاشته قابلبررسی نیست. موضوع مهم تاثیرگذار بر قیمت ارز، وضعیت تحریمها است که بهعنوان فاکتور اصلی ایجادکننده نوسانهای عمده در بازار مطرح شده است. برخی فعالان بازار، تغییر لحن کشورهای غربی در قبال برنامه هستهای ایران را به عنوان عامل کاهنده تحریمها مطرح میکنند، اما آیا تحریمها در عمل کاهش یافته است؟ کارشناسان به این سوال پاسخ منفی میدهند؛ چراکه معتقدند در حوزههای مختلفی نظیر نقلوانتقال پول، مبادلات بانکی، فروش کالا و تجهیزات به ایران، حمل و نقل، فروش نفت، خدمات بیمه و ...، اتفاق مثبت عملی خاصی رخ نداده است. حتی تحریمهای جدیدی که از تیرماه 92 شروع شده است نیز به تشدید قابلتوجه مشکلات تجارت خارجی منتهی شده است.

شباهت وضعیت فعلی با سال 76

در عین حال برخی کارشناسان شرایط امروز بازار ارز را با وضعیت بازار پس از پذیرش قطعنامه 598 شورای امنیت در سال 1367 مقایسه میکنند، اما دیدگاههای دیگری نیز وجود دارد که مقایسه وضعیت فعلی اقتصاد ایران با روند بعد از انتخابات سال 1376 تناسب بیشتری دارد؛ چراکه افت قیمت نفت، مشکلات شدید ارزی کشور، رکود شکل گرفته در کشور در سایه مشکلات اقتصادی سالهای 1374-1376، تعدیل اقتصادی، تنشهای باقیمانده با کشورهای اروپایی از دولت قبلی، تورم بالا، تحولات سیاسی داخلی و .... تناسب قابلتوجه بیشتری با وضعیت فعلی دارد. از دیدگاه این دسته از نظریات، پذیرش قطعنامه سبب کاهش یکباره ریسک کشور، حذف هزینههای جنگ از دوش اقتصاد، بهبود شدید روند آتی و ... شد؛ در حالی که در حال حاضر باید مدنظر داشت که دستیابی به توافق سیاسی با غرب، کاهش تحریمها، بازگشت صادرات نفت به سطوح قبلی، بهبود تجارت خارجی، وضعیت بودجه دولت و مانند آن زمانبر است و انتظار بهبود سریع اوضاع اقتصادی احتمالا به سرخوردگی اجتماعی منتهی میشود.

قیمت دلار چقدر باید باشد؟

با توجه به تحولاتی که در حوزه قیمت ارز طی ماههای پس از انتخابات رخ داده، چگونگی تعیین قیمت ارز بهگونهای که منافع فعالان اقتصادی تامین شود و البته بر اساس قواعد سیاستگذاری درست پولی نیز باشد بهعنوان یک نقطه ابهام باقی مانده است. هر چند این سوال که «قیمت دلار چقدر باید باشد؟» پاسخ صریح و مشخصی ندارد، اما برخی دیدگاههای کارشناسی قیمت حدود 3200 تا 3500 تومان برای دلار را در حال حاضر قیمت منطقی میداند که توازن قابلتوجهی در حوزههای مختلف اقتصادی کشور ایجاد میکند. رییس کل بانک مرکزی نیز چندی پیش قیمت پایینتر از 3 هزار تومان را برای دلار منطقی ندانسته بود؛ بنابراین میتوان نتیجه گرفت که قیمت 3200 تا 3500 تومان برای دلار منطقی است.

باید توجه داشت که هزینه رشد قیمت ارز بر اقتصاد کشور تحمیل شده است و کاهش قیمت آن، هزینههای دیگری بر اقتصاد تحمیل میکند که بیشتر از منافع آن است؛ اما اینکه چگونه کار به جایی رسید که نوسانات قیمت دلار چنین هزینهای را به اقتصاد ایران تحمیل کرد خود جای بررسی دارد. شاید برای پاسخ به این سوال بهتر است ابتدا به این موضوع پرداخته شود که نوسانات قیمت دلار چه زمانی و با چه مکانیسمی از بین خواهد رفت و ثبات قیمتی به بازار ارز باز میگردد؟

نوسان دلار چرا حذف نمیشود؟

طی دو سال گذشته بازار ارز کشور از حالت انحصار کامل که در آن حرف اول و آخر را بانک مرکزی میزد، به بازاری نسبتا رقابتی تبدیل شده که در آن نقش بانک مرکزی و سیستم رسمی بانکی کشور به کمتر از 50 درصد کاهش یافته است. افزایش بازیگران در بخش عرضه، نتیجه این تحولات بوده است. در حال حاضر میزان صادرات غیرنفتی در حدود صادرات نفت است؛ اما عمق کم بازار در بخش تقاضا در ماههای اخیر، در کنار تعدد بازیگران در بخش عرضه سبب شده است که با وجود خروج تقاضای سوداگری، بازار نسبت به اخبار یا افزایش و کاهش اندک عرضه یا تقاضای ارز واکنش بسیار شدیدی نشان دهد و نوسانات قابلتوجهی در قیمت ارز مشاهده شود.

پنج دلیل برای کاهش قیمت دلار

با توجه به آنچه گفته شد برخی کارشناسان پنج دلیل خاص برای کاهش نوسان قیمت دلار عنوان میکنند. از دیدگاه کارشناسان دلیل اول به «سیاست انتظار توسط تقاضای واقعی» بازمیگردد. با توجه به تحولات ماههای اخیر، واردکنندگان، مصرف کنندگان و کسانی که تقاضای واقعی ارز دارند، سیاست انتظار در پیش گرفتهاند و این امر موجب کاهش شدید تقاضای حواله ارز شده است.

انتظار میرود که بعد از رسیدن به نقطه تعادل جدید بازار و مشخص شدن عمق افت با توجه به تحولات سیاسی، با بازگشت تقاضا، روند بازار و میزان تقاضا متعادلتر شود.به گفته کارشناسان این موضوع میتواند خطرناک باشد و به افزایش قیمت ارز، نوسانات و بازگشت تقاضای سوداگرانه منتهی شود. دلیل دوم برای کاهش قیمت دلار «خروج تقاضای سوداگرانه از بازار» است. از دیدگاه کارشناسان تقاضای غیرواقعی ارز با توجه به بهبود چشمانداز، از بازار خارج شده است و حتی نقش آن از خریدار به فروشنده تبدیل شده است. در سایه سیاست انتظار توسط تقاضای واقعی، این امر افت قیمت را تشدید کرده است. «اتمام دوره خروج سرمایه از کشور» دلیل سومی است که برای کاهش نرخ دلار در بازار عنوان میشود. تشدید فشارها بر کشور و خروج سرمایه در بازه زمانی سالهای 1388-1391 صورت گرفته است که در آمارهای تراز پرداختهای منتشر شده توسط بانک مرکزی نیز نمود قابلتوجهی یافته است. همچنین «پول داغ» (Hot Money پولی که میل به نگه داری آن کم است و مردم با توجه به نقدینگی بالا و شرایط تورمی ترجیح میدهند که پول خود را به جای پسانداز، خرج کنند.) ورودی به کشور در دوره زمانی 1380-1388 در بازه زمانی 1389-1390 از کشور خارج شده است. به نظر میرسد که این روند، حدود یک سال قبل تکمیل شده است و تا حدودی به اتمام رسیده است و به کاهش تقاضای ارز منتهی شده است. کارشناسان «رسیدن درآمدهای ارزی و تحریمها به نقطه تعادل» را نیز به عنوان دلیل چهارم کاهش قیمت دلار مطرح میکنند. در تشریح این دلیل باید به این موضوع توجه کرد که پس از تشدید قابلتوجه تحریمها در دوره زمانی 1389-1391، مدتی است که روند تحریمها افزایش چندانی نیافته است. یکی از دلایل این امر رسیدن تحریمها به سطحی است که افزایش بیشتر آن برای غرب سخت است و هزینههای بالاتری دارد. ضمن اینکه صادرات نفت کشور حدود یک سال است که در حدود یک میلیون بشکه تثبیت شده است، تجارت خارجی به چند کشور محدود شده است، صادرات میعانات نفتی و پتروشیمی بعد از افت اولیه، در محدوده مشخصی تثبیت شده است و درآمدهای ارزی در کشورهای محدودی صرف خرید کالا با ارز محلی میشود.

دست آخر «کاهش شدید واردات بخش خصوصی» نیز به عنوان دلیل نهایی کاهش نرخ دلار مطرح است. در سایه تحریمها و مشکلات بخش حمل و نقل، عدم فروش کالا به بازرگانان ایرانی و حتی کند شدن یا قطع خدمات بیمهای یا بانکی به کاهش واردات منجر شد و در عین حال تقاضای داخلی مصرفی و سرمایه گذاری نیز به نحوی کاهش پیدا کرد که به دلیل افزایش حداقل سه برابری قیمتها و مشکلات بودجهای دولت و رکود اقتصادی، میزان واردات بخش خصوصی کاهش قابلتوجهی داشت که به کاهش تقاضای واقعی ارز منتهی شد. با توجه به تحولات فوق، بانک مرکزی نقش حساس و تعیینکنندهای در بازگشت ثبات به اقتصاد کشور دارد و باید به صورت بسیار فعال تری، با شناخت از دلایل تحولات فوق و افق آینده، تصمیمگیری کرده و برنامههای اجرایی را مدنظر قرار دهد. کارشناسان شش راهکار مختلف برای روند آینده نرخ ارز پیشنهاد میکنند.

هموارسازی و مدیریت نوسانات

کارشناسان میگویند بانک مرکزی باید نقش فراموش شده خود را در بازار ارز به عنوان هموارساز نوسانات، هرچه سریعتر ایفا کند. به اعتقاد آنها هدف بانک مرکزی به جای جلوگیری از رشد یا افت قیمت ارز، باید کاهش نوسانات در مرحله اول و حرکت به سمت قیمت تعادلی اقتصادی آن در مرحله دوم باشد.

تشویق تقاضای واقعی برای ورود به بازار هرچند ممکن است بسیاری از مردم از افت فعلی قیمت دلار خوشحال باشند، اما باید توجه داشت که در پیش گرفتن سیاست انتظار از سوی متقاضیان ارز و واردکنندگان، سبب تشدید جهش قیمتی در بازارهای کالایی در آینده به دلیل کاهش موجودی کالا و عدم واردات متناسب با نیاز کشور میشود. در این میان، کارشناسان توصیه میکنند نقش اصلی دستگاههای سیاستگذار باید کاهش سیکلها در بخش عرضه و تقاضا باشد، نه خوشحالی از افت قیمتها و ترس از افزایش قیمتها پس از آن؛ چراکه به اعتقاد آنها ثبات سبب امکان برنامهریزی توسط تجار میشود و خود فعالان اقتصادی راهکارهایی برای دور زدن تحریمها مییابند.

مدیریت هیجانات بازار

هیجانی بودن بازار و مردم در زمان انتشار اخبار مثبت و منفی به عنوان یکی از عوامل نوسان قیمت همراه مطرح است. کارشناسان معتقدند بانک مرکزی و سایر نهادهای مرتبط میتوانند با طراحی ابزارها و خبرهایی معکوس، به مدیریت هیجان یا بحران مخصوصا در زمان انتشار اخبار، اقدام کنند.

تعیین محدوده نوسان برای قیمت دلار

به اعتقاد کارشناسان با توجه به آرام شدن بازار و خروج قابلتوجه تقاضای سوداگرانه، تعیین محدوده حمایتی از قیمت ارز با اتخاذ سیاستهای مناسب اقتصادی امکان پذیر است. هرچند که برخی دیدگاهها از سوی محافل کارشناسی و حتی فعالان بخش خصوصی موجود است که بر اساس آن امکان یکسانسازی قیمت ارز را در حال حاضر منتفی میدانند، اما توصیه کارشناسی این است که قیمت ارز آزاد در محدوده قیمتی حدود 3200 تا 3500 تثبیت شود.

پذیرش قیمت بازار آزاد

در میان راهکارهایی که به بانک مرکزی برای کاهش نوسانات قیمت دلار میشود؛ پذیرش نرخ بازار آزاد در شرایط فعلی نیز وجود دارد. برخی کارشناسان اعتقاد دارند باید به بانکها اجازه داده شود با دو نرخ (آزاد و مبادلهای بر اساس دستورالعملهای شفاف) نسبت به خرید و فروش ارز اقدام کنند و بازار ارز کشور به طور قانونی مدیریت شود. از این منظر زمانی که بانکها به قیمت آزاد، ارز خریداری کنند؛ مردمی که دارای ارز (مخصوصا اسکناس) هستند یا بنا به هر دلیلی نیازمند فروش ارز خود هستند، شبکه رسمی بانکی را به شبکه نیمه رسمی صرافی ترجیح دهند و دسترسی بانکها به ارز تقویت میشود.

کاهش تعداد نرخها

در حال حاضر حداقل 4 نرخ ارز در کشور وجود دارد: مرجع، مبادلهای، ارز بین بانکی و نهایتا ارز بازار آزاد. با توجه به وضعیت بودجه سال 92، سیاست بازگشت ارز مرجع، از منظر اقتصادی قابلدفاع نبود و سیاستی منطبق بر خواست کوتاه مدت مردم و پاسخگویی به انتظارات بعد از انتخابات بود. با توجه به اینکه امکان تکنرخی کردن ارز در حال حاضر وجود ندارد، برخی دیدگاههای کارشناسی وجود دارد که میگوید باید تلاش شود از افزایش تعداد نرخها جلوگیری شود. برخی کارشناسان میگویند در شرایط فعلی با وجود 4 نرخ برای ارز، بهترین راهکار موجود، دو نرخی کردن ارز به صورت مبادلهای و آزاد است. هرچند وجود ارز مرجع به کنترل قیمت کالاهای اساسی منتهی میشود، اما از سوی دیگر به دلیل اختلاف قیمت فراوان آنها در بازار داخل و خارج از کشور و سودآوری قاچاق آنها به خارج، منافع زیادی برای قاچاقچیان مهیا میشود. با توجه به مشکلات تامین و واردات کالا برای کشور در شرایط تحریم، باید سیاستگذاری به نحوی صورت گیرد که حداقل آسیب به منابع ارزی کشور وارد شود.

هادی کوزه چی

روزنامه دنیای اقتصاد