پیش از این نیز، محدود کردن انتشار اوراق بدهی، الزام صندوقهای سرمایهگذاری درآمد ثابت برای اختصاص حداقل 5 درصد سرمایه خود به سهام و راهاندازی صندوق تثبیت بازار به منظور حمایتهای همهجانبه از بازار سهام در دستور کار قرار گرفته بودند. این در حالی است که نهتنها کارشناسان، بلکه تجربههای بینالمللی و حتی داخلی تاکید میکنند رونق از طریق رویکردهای حمایتی مصنوعی است و در بلندمدت به زیان بورس تهران خواهد بود.

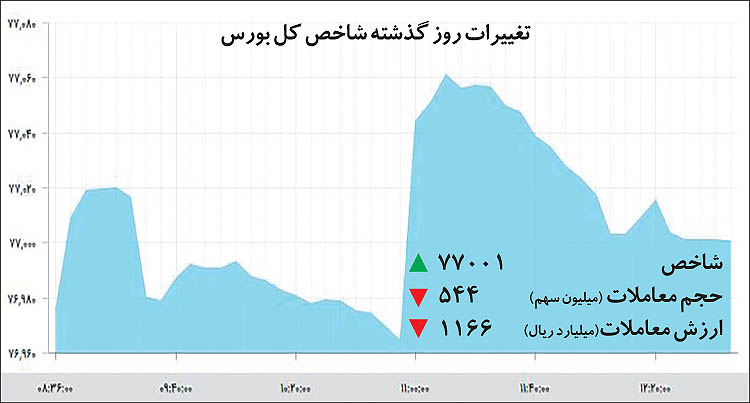

بورس تهران این روزها همچنان با کمبود معامله مواجه است. شاید این موضوع مهمترین چالش این برهه برای بازار سهام تهران باشد. اگرچه اولین پیشبینیهای شرکتها برای سال مالی آتی تاحدودی دلگرمکننده است و بعضا شاهد تعدیلات مثبت قابل توجهی هستیم، اما بازار همچنان با کمواکنشی مواجه است و در صورت بروز واکنشها نیز، عرضههای قابل توجه توان بازار را برای صعود کمرنگ میکند. روز گذشته نیز ارزش معاملات خرد سهام به زحمت به محدوده 116 میلیارد تومان رسید. رقمی که برای بازاری 330 هزار میلیارد تومانی بسیار ناچیز است. این قبیل مسائل باعث شده است که متولیان بازار دوباره برای حمایتهای نه چندان منطقی دست به کار شوند. حمایتهایی که اگرچه در کوتاهمدت باعث رشد بازار یا جلوگیری از افت آن میشود، اما در بلندمدت نه تنها سودی برای بازار نخواهد داشت، بلکه ممکن است بازار سهام را با مشکلات بیشتری روبهرو کند.

منسوخ شدن حمایتهای تابلویی

متولیان بازار سهام بهطور سنتی نسبت به شاخصهای بازار حساسیتهای غیرضروری نشان دادهاند. نحوه برخورد نهاد ناظر با معاملات بازار سهام همواره نشان داده است که شاخص بورس نه بهعنوان دماسنج بازار، بلکه بهعنوان ویترین افتخارات مدیران مطرح بوده است. بر این اساس متولیان بازار همواره سعی داشتهاند که حمایتهای بعضا صوری از بازار را در برنامههای خود داشته باشند. پیش از این تلاش میشد که معاملات سهام بهگونهای هدایت شود تا باعث افزایش شاخص کل شود یا دستکم باعث افت ارتفاع شاخصهای بورسی نشوند. برای مثال، مهم نبود که کلیت بازار نشاندهنده بازاری نزولی و غیرجذاب باشد، با استفاده از هر ابزاری تلاش میشد که شاخص کل مثبت بماند یا کمتر نزول نشان دهد. فرقی نمیکرد که ریاست سازمان بورس بر عهده چه کسی است، همواره فقدان شجاعت در پذیرش شاخص نزولی حس میشده است. برای جلوگیری از افت شاخص، انجام معاملات بلوک در نمادهای عادی، تشویق حقوقیهای بزرگ برای خرید سهام در روزهای سرخ یا جلوگیری از فروش سهام توسط سهامداران بزرگ در سالهای اخیر بهطور مرتب مورد استفاده قرار گرفته است. این قبیل اقدامات در گذشته نیز مورد انتقاد کارشناسان بازار قرار میگرفت، اما استفاده از این ابزارهای فراقانونی به حدی تکرار شد که بدنه بازار سهام و اکثریت فعالان بازار با استفاده از هر تریبونی صدای اعتراض خود را به گوش متولیان بازار رساندند. در اقدامی هوشمندانه و در ماههای اخیر، دستکاری معاملات در نمادهای بزرگ و شاخصساز متوقف شد. اما نحوه برخورد متولیان بازار نشان میدهد با وجود منسوخ شدن روشهای نخنما برای اعمال حمایتهای صوری، همچنان تلاش بر این است که نقدشوندگی، تحلیلپذیری و شفافیت بازار برای ثبات بخشی به بورس فدا شود. در واقع متولیان بازار نشان دادهاند که حمایت غیرواقعی از بازار این بار با ابزارهای جدید در برنامه قرار گرفته است.

ابزارهای جدید برای حمایت از بازار

در ماههای اخیر روشهای جدیدی برای حمایت از بازار ابداع شده است که به نظر میرسد با اعمال نفوذ و فشار ذینفعان بازار سهام، به متولیان بازار سهام تحمیل شدهاند. پیش از معرفی این ابزارهای جدید، بیفایده نیست، اگر ابعاد فعلی بازار سرمایه ایران را مرور کنیم. شرکتهای پذیرفته شده در بورس تهران این روزها حال و روز خوشی ندارند. سودآوری این شرکتها در سه سال اخیر روندی نزولی را طی کرده است. دلیل عمده آن را میتوان در تصمیمات دولت برای کنترل تورم جستوجو کرد. برای رسیدن به این هدف لازم بود که بازار پول ساماندهی شود و در انتشار پول پرقدرت (چاپ اسکناس) احتیاط به خرج داده شود. اگرچه در سالهای اخیر رشد نقدینگی ادامه داشته است، اما اولا رشد آن کنترل شده بوده است و در ثانی کانالیزه شده است. بانک مرکزی در برخورد با بانکها و دولت برای استقراض منابع جدید پولی، محتاطتر بوده است. از طرف دیگر سمت تقاضا در اقتصاد ایران، برای سه سال گذشته دچار ضعف بوده است. ضعف به وجود آمده به دو دلیل عمده رخ داد. اول کاهش نرخ تورم و افزایش هزینه فرصت پول بود که باعث شد مصرفکنندگان ترجیح دهند با اخذ سود بدون ریسک سپردههای بانکی، مصرف خود را به دورههای بعد موکول کنند. دوم فضای انتظارات اقتصاد ایران در سالهای گذشته به دلیل مذاکرات هستهای به نحوی رقم خورد که سمت تقاضا را با کاهش میل به مصرف مواجه کرد. بنابراین در تمام حوزههای اقتصادی شاهد افت تقاضا بودیم. اقتصاد ایران از منظر خارجی هم در سالهای اخیر با تهدیدات قیمتهای جهانی کالاها مواجه شد. بنابراین طبیعی بود که شرکتهای حاضر در بورس با افت سودآوری مواجه شوند. شاید لفظ طبیعی برای اقتصاد ایران چندان مناسب نباشد، اما تبعات این اقتصاد غیرطبیعی، بدون شک طبیعی است.

همانطور که اشاره شد، همزمان با افت سودآوری شرکتهای بورسی، هزینه فرصت پول نیز در اقتصاد کشور رشد کرد. در نتیجه نه تنها هزینههای قابل توجه مالی به شرکتهای بورسی اصابت کرد، بلکه صرفه خرید سهام نیز به شدت تحت تهدید قرار گرفت. در واقع سهام بورسی و فرابورسی در این مدت از دو جهت در فشار قرار گرفت. اول افت سودآوری شرکتها و دوم افزایش سود سرمایهگذاریهای بدون ریسک. در حال حاضر نیز اگر اثر افزایش قیمتهای جهانی را فعلا نادیده بگیریم، شرکتهای بورسی کم و بیش در همین شرایط به سر میبرند. این در حالی است که متوسط نسبت قیمت به درآمد در بورس تهران این روزها بین 7 و 8 مرتبه قرار گرفته است که در مقایسه با نرخ سود بدون ریسک بانکها، بالا به نظر میرسد. در همین حال سازمان بورس قصد دارد تمام تلاش خود را برای جلوگیری از افت قیمتها به کار ببندد. چنانچه تجربه گذشته بازار از حمایتهای صوری (با ابزارهای قدیمی) را مورد مرور قرار دهیم، درخواهیمیافت که این قبیل حمایتها منجر به افزایش طول دورههای رکودی بازار شده است. پس از ایجاد حباب در شاخص بورس در سال 1392، سازمان و شرکت بورس تمام تلاش خود را کردند تا قیمتها افت نکند. غافل از اینکه بازار مسیر خود را دیر یا زود طی خواهد کرد و دوره افت قیمتها بیش از یک سال به طول انجامید. حالا متولیان بازار اگرچه روشهای قدیمی برای حمایت از بازار را کنار گذاشتهاند، اما با استفاده از ابزارهای جدید همان مسیری را میروند که در گذشته طی کرده بودند. در ادامه گزارش پیامدهای چهار راهکار حمایتی از بازار سهام را بررسی میکنیم.

اجبار صندوقها به خرید سهام

در حالی که بسیاری از فعالان بازار دلیل رکود بورس را نبود نقدینگی میدانند، ارزش داراییهای صندوقهای سرمایهگذاری با درآمد ثابت به 125هزار میلیارد تومان رسیده است. این موضوع نشان از آن دارد که پول هست، اما بازار سهام جذابیتی برای ترغیب سرمایهگذاران در این حوزه ندارد. همانطور که اشاره شد، در حالی که بازارهای بدون ریسک میتوانند سالانه بین 24 تا 26 درصد برای سرمایهگذاران خود سود به ارمغان آورند، نسبت P بر E بازار سهام بین 7 تا 8 مرتبه است. به عبارت دقیقتر، دوره بازگشت سرمایه در بازار بدهی و پول در حال حاضر بین 4 تا 5 سال است، اما دوره بازگشت سرمایه در بورس تهران بهطور متوسط (همراه با ریسکهای مختلف) بین 7 تا 8 سال است. در چنین شرایطی سازمان بورس صندوقهای سرمایهگذاری در اوراق با درآمد ثابت را ملزم کرده است که دستکم 5 درصد از داراییهای خود را بهصورت سهام بورسی و فرابورسی نگهداری کنند. امری که منجر به تزریق 4 تا 5 هزار میلیارد تومان نقدینگی به بازار سهام خواهد شد. در این صورت برای یک دوره قیمتها احتمالا از این هم متورمتر و حبابدارتر خواهند شد و در بلندمدت در مسیر اصلاحی قرار خواهند گرفت. امری که روند بازار را بسیار تحلیلناپذیر و کسلکننده خواهد کرد. در بلندمدت حقوقیهای بزرگی که به دلیل اجبار نهاد ناظر قادر به فروش سهام خود نبودند از بازار خارج خواهند شد و در نتیجه بازار در یک دوره کسالتبار به همین سطحی باز خواهد گشت که در حال حاضر دارد.

توقف انتشار اوراق بدهی

یکی از افتخارات بازار سرمایه در زمان ریاست شاپور محمدی، توسعه بازار بدهی بوده است. در سال جاری با انتشار صکوک جدید و اسناد خزانه اسلامی، بازار بدهی ایران توسعه قابل توجهی داشته است. حالا خبر از سازمان میرسد که قرار است انتشار این اوراق تا اطلاع ثانوی متوقف شود. در حالی که این امر میتوانست علاوه بر رقیق کردن بازار سهام، بازار بدهی را نیز با رشد مواجه کند. به نظر میرسد که سازمان بورس، منافع کوتاهمدت فعالان بازار سهام را که اغلب در قیمتهای بالا وارد بازار شدهاند، بر اولویت توسعه بازار بدهی مقدم دانسته است. نباید فراموش کرد که در حال حاضر متوسط نسبت P بر E بازار سهام بسیار بیشتر از نسبت قیمت به عایدی در بازار بدهی و پول است.

توقف عرضههای اولیه

همچنین روز گذشته در اقدامی کمسابقه، 24 ساعت پیش از یک عرضه اولیه، این عرضه لغو شد و احتمالا به زمانی در سال آینده موکول شد. فعالان بازار در عرضه اولیه قبلی (گروه دارویی برکت) به روند عرضههای اولیه معترض بودند و حتی بعضا استقبال کمرنگ از عرضه اولیه برکت را نشانهای از نبود نقدینگی در بازار دانستند. غافل از اینکه عرضه اولیه برکت به زعم بسیاری از کارشناسان گران بود و بزرگ، نه بیموقع. همانطور که اشاره شد به اندازه کافی نقدینگی پارک شده در بورس تهران وجود دارد، صرفا ارزندگی سهمها محل تردید هستند. با توقف عرضههای اولیه به بهانه کمبود نقدینگی در آستانه آغاز سال جدید، صرفا فقدان شجاعت در توسعه عرضی بازار سهام نشان داده شده است.

تاسیس صندوق تثبیت بازار

در آخرین اخبار آمده است که نخستین جلسه صندوق تثبیت بازار سرمایه، شنبه هفته آینده برگزار خواهد شد. در این جلسه که با حضور مسوولان ارشد اقتصادی کشور برگزار خواهد شد، هیات عامل این صندوق انتخاب خواهند شد. قرار است که منابع مالی این صندوق از ردیف بودجه سنواتی دولت، دیگر منابع داخلی سازمان بورس، منابع سالانه صندوق توسعه ملی و برخی کارمزدهای معاملات تامین شود. مهمترین وظیفه این صندوق، پوشش ریسک معاملات سهام به خصوص برای سهامداران حقیقی و خرد عنوان شده است. تجربه نشان داده است که وجود چنین صندوقی نه برای ثباتبخشی به بازار، بلکه برای رشد دادن قیمتها و شاخصها استفاده خواهد شد. حال به نظر میرسد که متولیان بازار در حالی تلاش دارند از بازار سهام حمایت کنند که بازار سهام حقیقتا برای جذب نقدینگی اشباع شده است، اما با اعمال فشار ذینفعان بازار سهام (اغلب سهامداران خرد)، که در سرمایهگذاریهای نادرست خود غوطهور شدهاند، سازمان حاضر شده است که برنامه اساسی خود را به تعویق انداخته و با حمایت نهچندان ضروری، رکود بازار را در بلندمدت ادامهدارتر کند.

دنیای اقتصاد